Was, wenn ich meine persönlichen Finanzdaten in eine Software eingeben könnte und im Gegenzug das Datum erfahren würde, an dem ich FIRE (Financial Indepence, Retire Early) werde, sprich meine finanzielle Unabhängigkeit erreiche?

Ein solches Tool zur Berechnung der FIRE-Nummer - also dem Datum, an dem ich FIRE erreiche - wollte ich schon immer entwickeln; Ich träume seit dem Anfang meiner disziplinierten FIRE-Reise in der Schweiz davon… Ein Tool, das mir zu jedem Zeitpunkt genau sagt, welches mein aktuelles, prognostiziertes FI-Datum ist, basierend auf meinen Zahlen.

Noch besser wäre es, wenn ein solches FI-Tool mir sagen könnte, wie viel ich pro Monat zusätzlich verdienen müsste (mit konkreten Zielen) falls mich das angekündigte Datum der finanziellen Freiheit nicht zufriedenstellt!

Meine Geschichte zur Planung der finanziellen Unabhängigkeit

Als ich 2013 meinen Weg zur finanziellen Freiheit begann, nutzte ich die berühmte 4 %-Regel, um festzustellen, wie viel Geld ich haben müsste, um FIRE zu werden.

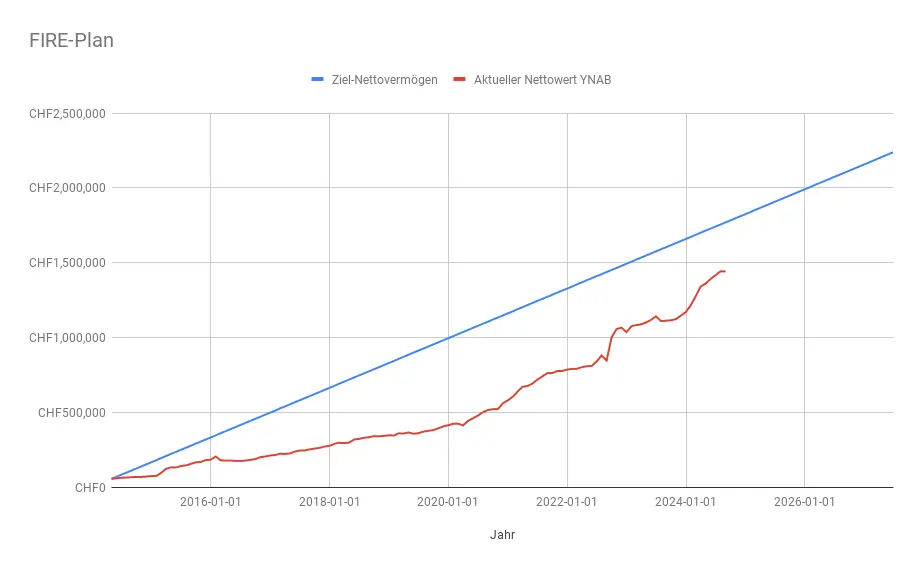

Dann erstellte ich ein Diagramm, um zu planen, in wie vielen Jahren ich dies erreichen könnte:

Doch obwohl die 4 %-Regel eine recht genaue und hilfreiche Schätzung ist, berücksichtigt sie zahlreiche Schweiz-spezifische Besonderheiten und Entscheidungen nicht (wie das Drei-Säulen-System mit AHV, der zweiten und dritten Säule sowie die Besteuerung).

Also suchte ich nach einem unabhängigen Finanzberater, der in der Lage war, diese Art von Berechnung zur finanziellen Unabhängigkeit durchzuführen.

Das war ein hartes Stück Arbeit, denn in der Schweiz ist es besonders schwierig, Unabhängigkeit und Finanzberatung miteinander zu vereinen…

Nach einigen Gesprächen habe ich bei der Firma VZ (und ihrer Filiale in Lausanne) gefunden, was ich gesucht habe. Wie ich in meinem Buch berichte, haben sie mich ziemlich schräg angeschaut, als ich ihnen sagte, dass ich etwas früher in den Ruhestand treten wolle, wenn ich… 40 sei :D

Unrealistisch meinten sie… gemäss ihren “Normen”…

Ich musste sie fast davon überzeugen, dass das wirklich mein Ziel war und ich tatsächlich bereit war, sie dafür zu bezahlen, um dies zu überprüfen.

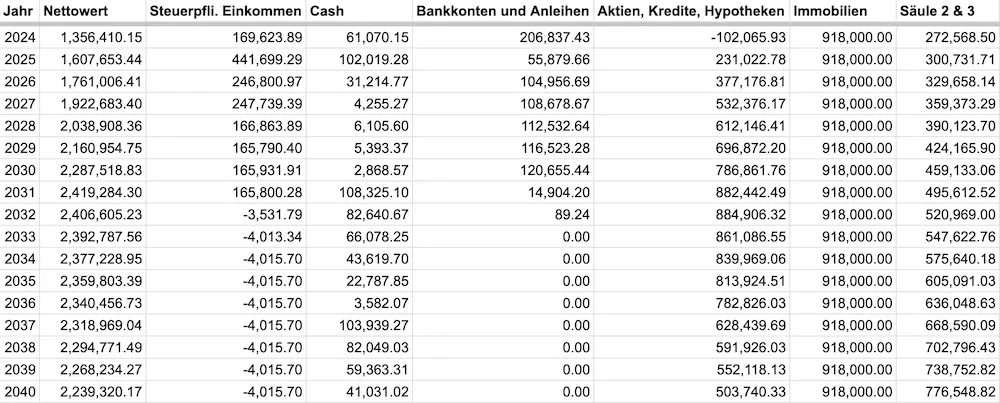

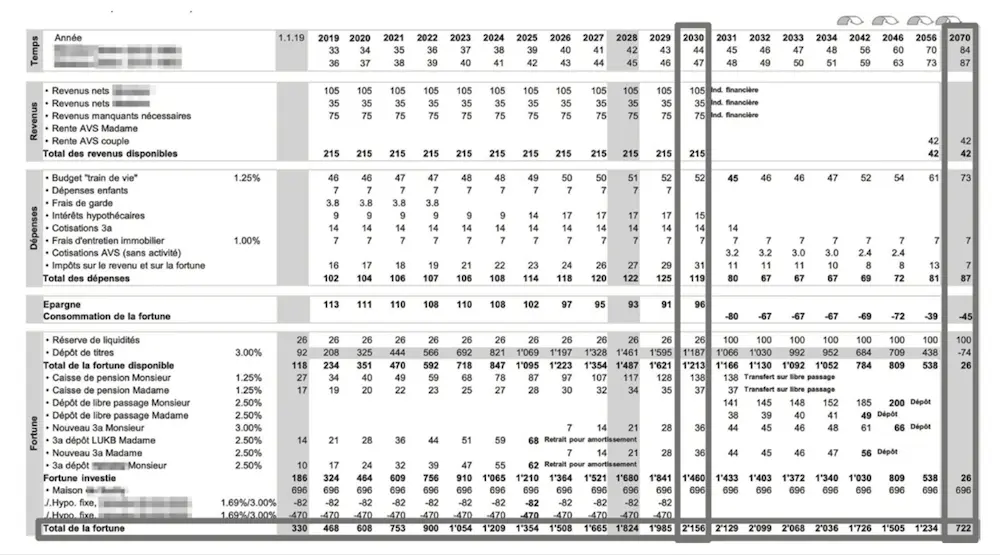

Zwei Treffen und 10 Stunden Beratung später hielt ich endlich meine berühmte Tabelle in Händen, die meine Zukunft der finanziellen Unabhängigkeit darstellt:

Mein FIRE-Ziel in einer Tabelle, mit der entscheidenden Zahl, die ich gesucht hatte: mit welchem Betrag und an welchem Datum könnte ich FIRE erreichen?! (Quelle: 'Frei mit 40 in der Schweiz')

Nicht zu vergessen, die CHF 2'376 an Ausgaben, haha!

Natürlich, hätte ich meine Zahlen aktualisieren lassen wollen, wäre ich natürlich wieder zur Kasse gebeten worden…

Ein schweizer FIRE-Rechner?

Seit jenem Tag träume ich davon, eine SaaS-Lösung zu entwickeln, die mir – wie YNAB es für mein Budget tut – eine klare Sicht auf die finanzielle Unabhängigkeit bietet.

Dieser Traum blieb lange Zeit nur eine Idee, abgelegt als Projekt auf meiner langen Liste von Projekten, die ich irgendwann einmal angehen wollte.

Dann, im Laufe des Jahres 2023, traf ich einen langjährigen Leser.

Wir sprachen über Investitionen, unsere jeweiligen FIRE-Ziele und unsere Immobilienprojekte. Dabei erzählte er mir von einem “Rechner der finanziellen Unabhängigkeit”, an dem er in seiner Freizeit arbeitete, um zu berechnen, ob und wann er nicht mehr fürs Geldverdienen arbeiten müsste … Ich erzählte ihm, dass ich ebenfalls ein solches Projekt im Kopf hatte …

… und dass wir später wieder darüber sprechen würden …

… irgendwann …

Prototyp “FI-Planner” in Arbeit …

Dieses kam dann später im Frühjahr 2024.

Da ich einige grosse Geldeingänge erwartete (darunter aus unserer Immobilienentwicklung in der Schweiz, wollte ich meine Prognosen zur finanziellen Unabhängigkeit aktualisieren.

Also kontaktierte ich Patrik erneut, der freundlicherweise zustimmte, sein Tool mit meinen Daten laufen zu lassen.

Datum der finanziellen Freiheit der Familie MP: 2031 (44 Jahre) ?!

Ich habe mehr als eine A4-Seite mit Daten ausgefüllt, die er in seine Software eingeben musste.

Das reicht von Standardinformationen über Gehalt, erste Säule, zweite Säule, dritte Säule bis hin zu allen meinen Anlagekonten an der Börse und unseren verschiedenen Hypotheken (Hauptwohnsitz und Renditeobjekte).

Das Ergebnis: Ich werde mit 44 Jahren FIRE sein … autsch! Gibt es da keinen Bug in deiner Simulation, Patrik?! Eine herbe Enttäuschung … vor allem für jemanden, der ein Buch geschrieben hat, in dem “40 Jahre” in Grossbuchstaben steht, haha!…

Wir haben die Ergebnisse diskutiert und sind im Grunde sehr konservativ an die Sache herangegangen:

- Ich werde mit 83 Jahren sterben (während die durchschnittliche Lebenserwartung für einen Mann bei 81 liegt)

- Wir haben nur die Rendite (Mieteinnahmen vs. Kosten) meiner verschiedenen Immobilien berücksichtigt, ohne jeglichen Immobilienwertzuwachs

- Wir haben mit einem Lebensstil von CHF 100'000 pro Jahr gerechnet, auch wenn wir weit darunter liegen werden, wenn die Kinder aus dem Haus sind… Aber genau da liegt die Schwierigkeit, da wir nicht wissen, wann sie gehen oder was sie studieren werden

Mein erstes Fazit

Spätestens, selbst mit extrem konservativen Annahmen, werde ich mit 44 den Stecker ziehen können. Es gibt Schlimmeres.

Mein zweites Fazit

Keine Kompromisse!

Ich werde meinen Start in die finanzielle Freiheit mit 40 Jahren nehmen, und das motiviert mich noch mehr, unsere Einnahmen zu steigern (wie du sicher bemerkt hast, ziele ich dabei eher auf Immobilien und digitales Unternehmertum als auf mein Gehalt – falls dich das Thema interessiert, sag Bescheid, dann schreibe ich dazu einen separaten Artikel).

Egal, ob 2027 oder 2031, du wirst als Erster von meiner finanziellen Unabhängigkeit erfahren! :)

Unsere Lehren und Ratschläge aus unserem Experiment

Als ich meine Zahlen und Szenarien mit Patrik diskutierte, haben wir einiges über die Feinheiten einer FIRE-Berechnung gelernt, bestätigt und neu entdeckt.

Deine Lebenserwartung beeinflusst deinen FIRE-Plan erheblich

Beim Testen verschiedener Lebenserwartungsparameter (Lebensende mit 90 und 83 Jahren) konnten wir feststellen, dass sich dadurch das Datum, an dem du FI sein kannst, stark verändert.

Das klingt zwar offensichtlich, aber es wird viel greifbarer, wenn man eine Berechnung der FIRE-Nummer vornimmt und die Zahlen sieht.

Gegenwärtig gehen wir also für jede Simulation standardmässig von einem Lebensende mit 83 Jahren aus.

Die Magie des Zinseszinses

Patrik erzählte mir, wie beeindruckt er immer noch von einem investierten Vermögen an der Börse ist, auch wenn es nur ein paar Jahre länger an der Börse investiert bleibt … und wie es überproportional dein Gesamtvermögen erhöht.

Man kann es nicht oft genug sagen: Der beste Zeitpunkt, um mit dem Investieren anzufangen, war gestern. Der zweitbeste Zeitpunkt ist heute!

Eine kleine Änderung mit grosser Wirkung

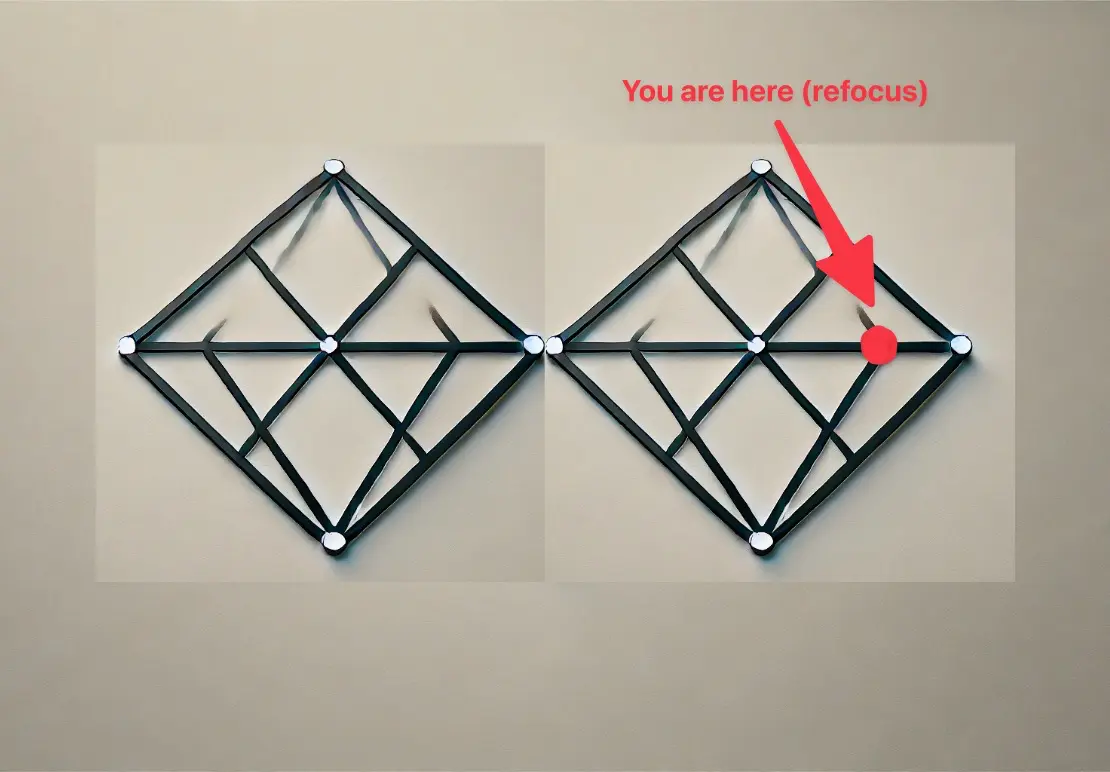

Ebenso stellten wir bei den Simulationen zur finanziellen Unabhängigkeit meiner Situation fest, dass eine “kleine” Änderung wie “im Jahr X in den Ruhestand gehen vs. im Jahr X+1” den gesamten Rest der Simulation massiv beeinflusst.

Insbesondere bedeutet “ein Jahr früher in den Ruhestand gehen” nicht nur “ein Jahr weniger Einkommen”, sondern es hat viele andere Auswirkungen auf deine zukünftigen Zahlen.

Ich fand Patriks Analogie dazu grossartig:

Ich denke, die Ruhestandsplanung ist wie die Ballistik: Eine minimale Änderung im Abschusswinkel kann einen riesigen Unterschied in der Distanz bewirken. Und dann gibt es noch den schönen Fall, dass du so fest schiesst, dass der Schuss nicht mehr zurückkommt (d.h. wenn das Geld schneller wächst, als du es verbrauchen kannst).

Das Schweizer Steuersystem + Drei-Säulen-System = gar nicht so schlecht

Als Patrik seine Software an Profilen von “Standard”-Schweizern testete, bemerkte er, dass viele ihr Vermögen in Schweizer Aktien anlegen (anstatt weltweit zu investieren wie wir Mustachians).

Mit einem solchen Portfolio sollte man mit weniger als 4 % Rendite rechnen (Verweis auf die 4%-Regel). Aber in Wirklichkeit helfen das Steuersystem und die Säulen.

Erstens ist das Schweizer Steuersystem sehr anlegerfreundlich, da es keine Steuer auf Kapitalgewinne gibt.

Zweitens gleicht die Schweizer Sozialversicherung (die AHV, auch bekannt als “1. Säule”) etwas aus, denn selbst wenn man früh aufhört, können Personen mit 30 Beitragsjahren leicht mehr als 20.000 Schweizer Franken pro Jahr verdienen (mehr als 30.000 Schweizer Franken für Paare). Auch die zweite Säule stellt ebenfalls eine nicht zu unterschätzende Geldsumme dar.

Die 4%-Regel ist wirklich gar nicht so schlecht

Als ich die Ergebnisse unseres FIRE-Planers analysiert habe, konnte ich nicht anders als zu denken:

Tatsächlich ergeben CHF 100'000 x 25 CHF 2'500'000. Uunser Planer zielt auf ein Gesamtnettovermögen von … CHF 2'419'284,30! Warum also überhaupt den Aufwand betreiben, einen FIRE-Planungsservice zu gründen?!

Im Prinzip könnte ich es dabei belassen.

Aber wenn es dann darum geht, den Stecker im Job zu ziehen, kann ich mir nicht vorstellen, mit der einfachen 4%-Regel vollständig beruhigt zu sein.

Ich kenne mich – bei dem Gedanken, kein Gehalt mehr zu haben, werde ich nervös, und ich hatte ohnehin vor, zum VZ zu gehen, um alle meine Zahlen noch einmal zu überprüfen.

Also gut, machen wir weiter mit diesem Schweizer FIRE-Planer (wer hat gesagt: “Und irgendwann weltweit?” :D)

26 Kantone, 26x mehr Komplikationen und Möglichkeiten…

Bisher haben wir Modelle von etwa 4 der 26 Kantone gemacht. Dabei haben wir die Unterschiede in der Besteuerung festgestellt…

Etwas, das wir ebenfalls (wieder)entdeckt haben, ist, dass Frau MP und ich FIRE noch früher erreichen könnten, wenn wir umziehen und Schweizerdeutsch lernen würden! Zwei nicht unerhebliche Hürden, aber gut zu wissen, haha!

Aber mal ehrlich, anstatt Schweizerdeutsch zu lernen, wie wäre es mit echter Freiheit in einem borealen Wald in Finnland, OK?! (Fotoquelle: pexels.com)

Ziele und Fortsetzung des Projekts

Wir haben beschlossen, ein Stück des Weges gemeinsam mit Patrik zu gehen und unsere Kräfte für dieses Projekt zu bündeln – ohne Druck. Wir werden sehen, wohin uns das führt.

In den nächsten Monaten bleiben wir im R&D-Modus, aber unsere Idee eines zukünftigen SaaS nimmt Gestalt an.

Unser Hauptziel ist es, ein automatisiertes FI-Tool zu entwickeln, das für die gängigsten Fälle funktioniert. Eine unserer Herausforderungen ist die Anpassung der Steuerberechnungen für jeden Kanton, aber das sollte machbar sein (es ist einfach nur mühsam, sich durch die oft schwer verständliche Fachjargon-Dokumentation zu kämpfen…)

Während dieser Phase stelle ich mir vor, den Preis auf etwa ein Viertel dessen zu senken, was ich damals bei VZ bezahlt hatte.

Langfristig sollten wir ein noch günstigeres SaaS-System entwickeln, bei dem alle ihre Daten nur einmal eingeben müssen. Dann könnte man sie bei einer Gehaltsänderung oder einer Erbschaft genauso aktualisieren, wie man es mit seinem YNAB-Budget tun würde.

Interessiert?

Wir suchen noch einige “Early Adopters” (zahlende) mit einem “Standard”-Profil (d.h. keine Finanzexperten mit tausend komplexen Investitionen).

Falls dich das Projekt interessiert und du zu den Ersten gehören möchtest, die das Tool testen (noch im manuellen Modus, bevor es SaaS wird), melde dich einfach per E-Mail (als Antwort auf irgendeinen Newsletter)!

PS: Seit meinem Interview mit JL Collins benutze ich für die finanzielle Unabhängigkeit immer häufiger den Begriff FI (Financial Independence) anstelle von FIRE (Financial Independence Retire Early), weil ich immer noch darauf warte, jemanden zu treffen, der nicht vor Langeweile stirbt, wenn er tagelang nur am Strand liegt und Cocktails schlürft. Wir brauchen einen Grund zum Leben und Verbindungen. Nicht den Ruhestand als solchen.