Was wäre, wenn unser gesamter Gewinn nach dem Verkauf unseres Immobilienprojekts in der Schweiz von der Grundstückgewinnsteuer verschluckt würde?

Das war eine der Fragen, die ich mir (und mehrere von Ihnen in den Kommentaren ebenfalls) zu Beginn dieses Abenteuers gestellt habe.

Wie üblich, wenn ich bei einem Thema mit erheblichen Konsequenzen (wir reden hier von mehreren hunderttausend Schweizer Franken) nicht weiterkomme, finde ich meine Antworten, indem ich einen Profi bezahle. Ich habe mich also an eine Anwältin einer renommierten Kanzlei aus Lausanne gewandt.

Aber blicken wir kurz zurück für die neuen Leser.

Zusammenfassung der Situation (inkl. Wertsteigerung von Immobilie)

Bisher haben wir ausschliesslich in Renditeimmobilien investiert. Dann ergab sich mir die Gelegenheit, an einer Immobilienentwicklung teilzunehmen.

Im Groben:

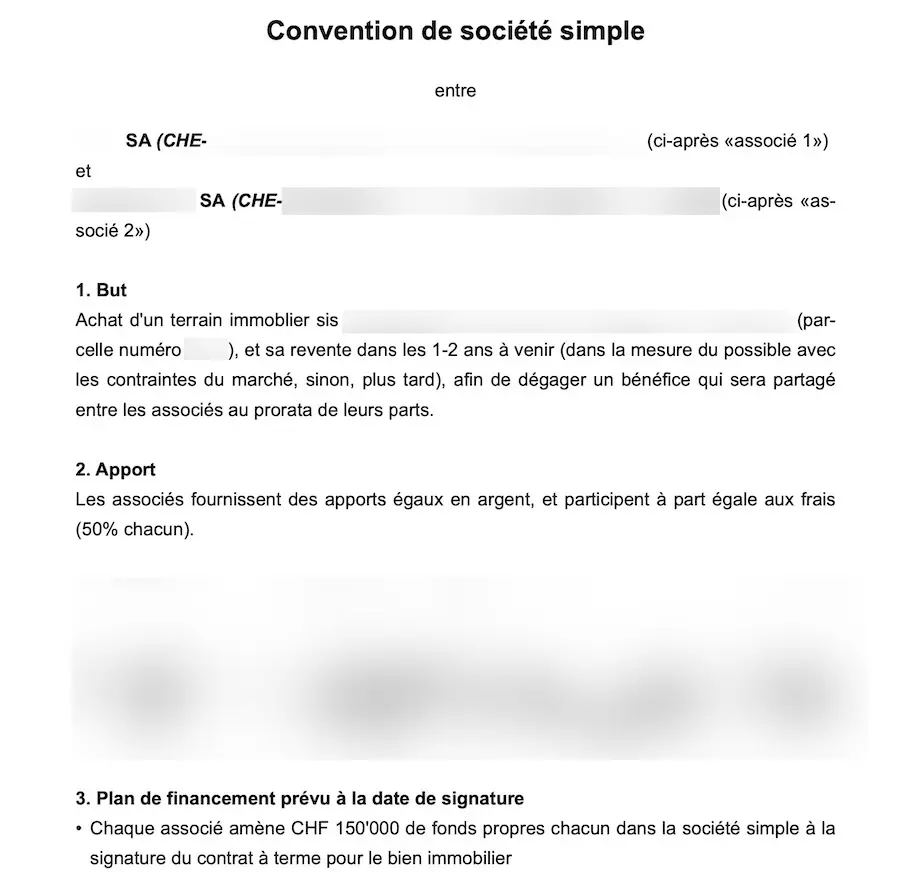

- Wir haben eine einfache Gesellschaft gegründet, die durch einen Gesellschaftervertrag dokumentiert ist (auch “Vereinbarung” genannt).

- Diese einfache Gesellschaft verbindet unsere jeweiligen AGs (wir haben nichts auf unseren eigenen Namen gekauft).

- Jeder von uns hat Mittel in der Höhe von 50 Prozent eingebracht (= CHF 500'000) über unsere AGs.

- Wir haben das Grundstück samt bestehender Immobilie zum Kaufpreis von CHF 3'200'000 gekauft (inklusive Notar und anderer Gebühren).

- Wir planen eine Veräusserung der Liegenschaft mit dem Neubau für CHF 6'500'000.

- Wir rechnen mit einer pessimistischen Marge in der Höhe von CHF 700'000 (das wären CHF 350'000 pro Gesellschafter) vor Grundstückgewinnsteuer.

- Die optimistische Marge liegt in einer Höhe von CHF 890'000, aber wir bleiben bei der pessimistischen Schätzung konservativ.

Alle Details zu meiner ersten Entwicklung findest du in diesem Artikel.

Die dritte Porsche, die sich ein nicht-frugaler Investor nach einer solchen Immobilienoperation kaufen würde… (Bildnachweis: Porsche Centre Bristol)

Gibt es keinen maximalen Zinssatz für Darlehen zwischen Privatpersonen?

Zuerst habe ich mich gefragt, ob unser Gesellschaftervertrag überhaupt legal ist.

Mit meinem begrenzten juristischen Wissen dachte ich, dass dieser Vertrag möglicherweise als privates Darlehen angesehen werden könnte… Soweit ich wusste, war der Zinssatz bei privaten Darlehen gesetzlich auf etwa 11-14 % begrenzt.

Meine Anwältin bestätigte mir, dass ein Darlehen mit einem zu hohen Zinssatz nach Artikel 20 des Obligationenrecht (Art. 20 OR) unzulässig sein könnte.

Bevor sie jedoch den Vertrag prüfte, sprach sie vom partiarischen Darlehen, das besser zu unserer Situation passen könnte.

Ein partiarisches Darlehen ist ein Darlehen, bei dem der Darlehensgeber durch eine Gewinnbeteiligung an einem Unternehmen oder einem bestimmten Geschäftsvorhaben des Darlehensnehmers entlohnt wird (zusätzlich zu eventuellen vorab vereinbarten Zinsen).

So so, gut zu wissen!

In der Zwischenzeit habe ich ihr unseren Gesellschaftervertrag zukommen lassen.

Gesellschaftervertrag oder überhöhte Zinsen?

Zunächst hat meine Anwältin die Rechtmässigkeit unseres Vertrags überprüft.

Sie hat verschiedene Punkte überprüft, wie zum Beispiel:

- Gibt es familiäre, freundschaftliche oder andere (nicht geschäftliche) Verbindungen zwischen den beiden Mitgliedern der einfachen Gesellschaft?

- Ist mein Partner eine natürliche Person oder eine juristische Person? (Antwort B, Jean-Pierre!)

- In welchem Kanton befinden sich die beiden AGs, die die einfache Gesellschaft bilden (für die Steuerfrage)?

- In welchem Kanton befindet sich die gekaufte Immobilie (auch für die Berechnung der Höhe der Grundstückgewinnsteuer)?

Check, Check, Check und nochmals Check. Alles in Ordnung.

Obwohl es nicht das ursprüngliche Ziel war, jede Zeile des Vertrags zu überprüfen, ist es immer cool, eine Vorlage für den Fall der Fälle zu haben, die von einer Anwältin validiert wurde.

Anschliessend bestätigte sie mir, dass alles in Ordnung ist bezüglich meiner Frage zu potenziell überhöhten Zinsen:

Der Abschluss eines solchen Gesellschaftervertrags ist an sich rechtmässig und steht nicht im Zusammenhang mit der Problematik überhöhter Zinsen. Tatsächlich kann der Darlehensgeber in einem Gesellschaftervertrag einen Teil seines Beitrags verlieren, was bei einem Darlehensvertrag nicht der Fall ist, wo Zinsen und Kapital unabhängig von den Umständen fällig sind.

Puh, das ist eine gute Sache, die überprüft wurde!

Berechnung Grundstückgewinnsteuer, was passiert?

Meine Anwältin fuhr mit der steuerlichen Frage fort.

Sie bestätigte mir, dass unsere AG nur auf den Nettogewinn, den die einfache Gesellschaft erzielt, besteuert wird (nicht auf die CHF 500'000 an Einlagen) zu einem Satz von 13,79 % bei unserer Steuererklärung.

Dieser Satz von 13,79 % umfasst die Bundessteuer, die Kantonssteuer und die Gemeindesteuer.

Ich zitiere sie:

Seit dem 1. Januar 2019 gab es eine deutliche Senkung der Unternehmenssteuer. Zuvor lag der Gesamtsatz über 20 %. Ich möchte noch hinzufügen, dass der Satz von 13,79 % der Durchschnittssatz des Kantons Waadt ist. Er variiert leicht je nach Gemeinde. Er ist niedriger für Gemeinden mit einem niedrigen Koeffizienten und leicht höher (um die 14 %) für Gemeinden mit einem höheren Koeffizienten. Wenn Sie also 14 % rechnen, haben Sie eine gute Schätzung der voraussichtlichen Steuerbelastung.

Zack, habe ich meinen Kalkulator gezückt und gerechnet: CHF 350'000 x 14 % = CHF 49'000.

Somit wird die konservative Schätzung meines gesamten Nettogewinns aus dieser Immobilienentwicklung CHF 301'000 betragen (= CHF 350'000 - CHF 49'000).

Ich sag mal… ich kaufe! :)

Auf die Details achten

Wenn du ein solches Schema reproduzierst, hat mich meine Anwältin darauf hingewiesen, dass ich eine solche einfache Gesellschaft korrekt in der Buchhaltung meiner schweizer AG angeben muss.

Konkret müssen wir eine “Beteiligung an der einfachen Gesellschaft” als Vermögenswert angeben.

Bezüglich der Frage, ob wir dies als Umlaufvermögen oder Anlagevermögen deklarieren, hat sie Folgendes geantwortet:

Gemäss Art. 959 Abs. 3 OR umfasst das Umlaufvermögen die flüssigen Mittel und die Vermögenswerte, die voraussichtlich innerhalb der folgenden zwölf Monate zum Bilanzstichtag im normalen Geschäftsbetrieb oder anderweitig realisiert werden. Alle anderen Vermögenswerte werden als Anlagevermögen eingestuft.

Fazit

Alle Überprüfungen in puncto Vertrag und Steuer haben mich schlappe CHF 1'000 an Anwaltsgebühren gekostet…

Aber ich sehe das eher als Nutzen für weitere wertvermehrende Investitionen im Immobilienbereich, wo ich in Zukunft eine validierte und rechtmässige Vorlage für den Gesellschaftervertrag zur Verfügung haben werde. Zudem werde ich mir über den zu erwartenden Betrag für die Immobiliengewinnbesteuerung im Kanton Waadt für juristische Personen im Klaren sein.

Das Beste daran ist: Ich habe eine Anwältin gefunden, die bereit ist, 100 % per E-Mail zu arbeiten, in einem hypereffizienten Modus, ohne viel Geschwätz am Telefon oder noch schlimmer, ohne persönliche Termine! Sie stellt viele (vielleicht zu viele! haha) Fragen, um den gesamten Kontext zu verstehen, aber das zeigt mir auch ihren Professionalismus. Anschliessend antwortet sie klar und direkt auf meine Fragen. Cool für meine zukünftigen juristischen Bedürfnisse!

Auf jeden Fall freue ich mich darauf, den nächsten Artikel zu schreiben, in dem ich dir einen Screenshot vom Bankkonto meiner AG mit dem endgültigen Betrag der Gewinne aus dieser Immobilienentwicklung zeige.

Fortsetzung folgt!

Und du, machst du Immobilienentwicklungen? Wenn ja, würde ich mich freuen, darüber per E-Mail zu sprechen! Und hast du einen Anwalt in deiner Region? Bist du mit ihm zufrieden (Effizienz, Preise)?

FAQ Immobiliensteuer in der Schweiz

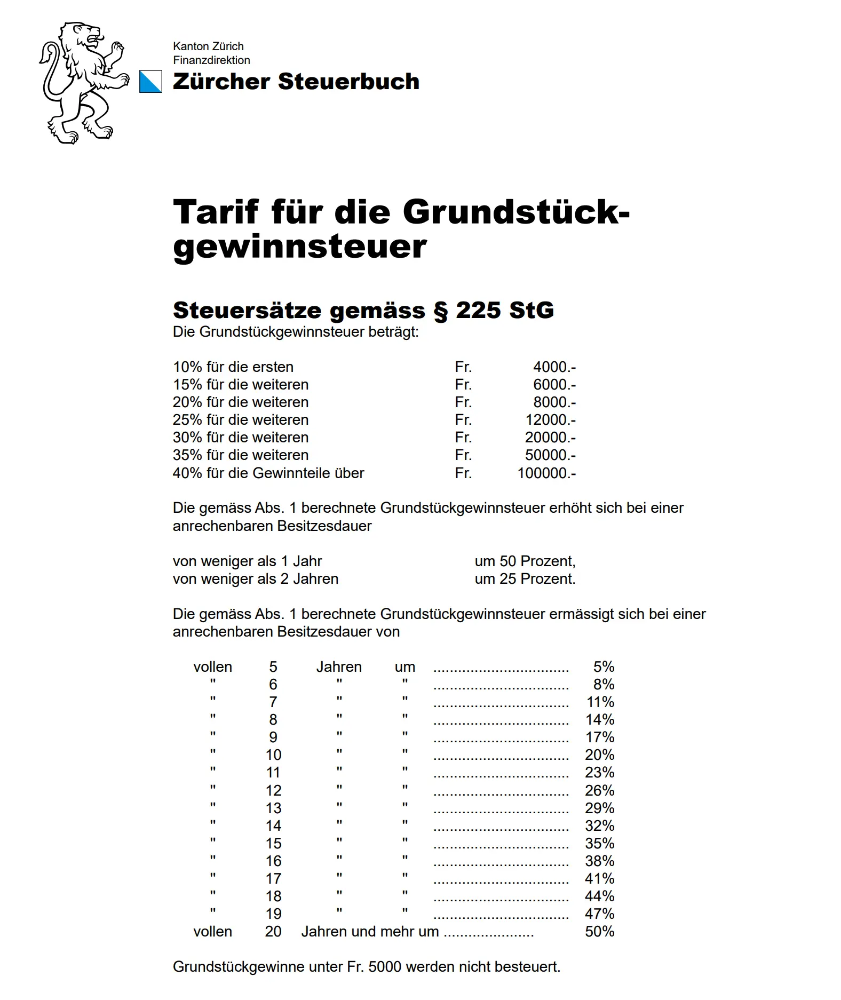

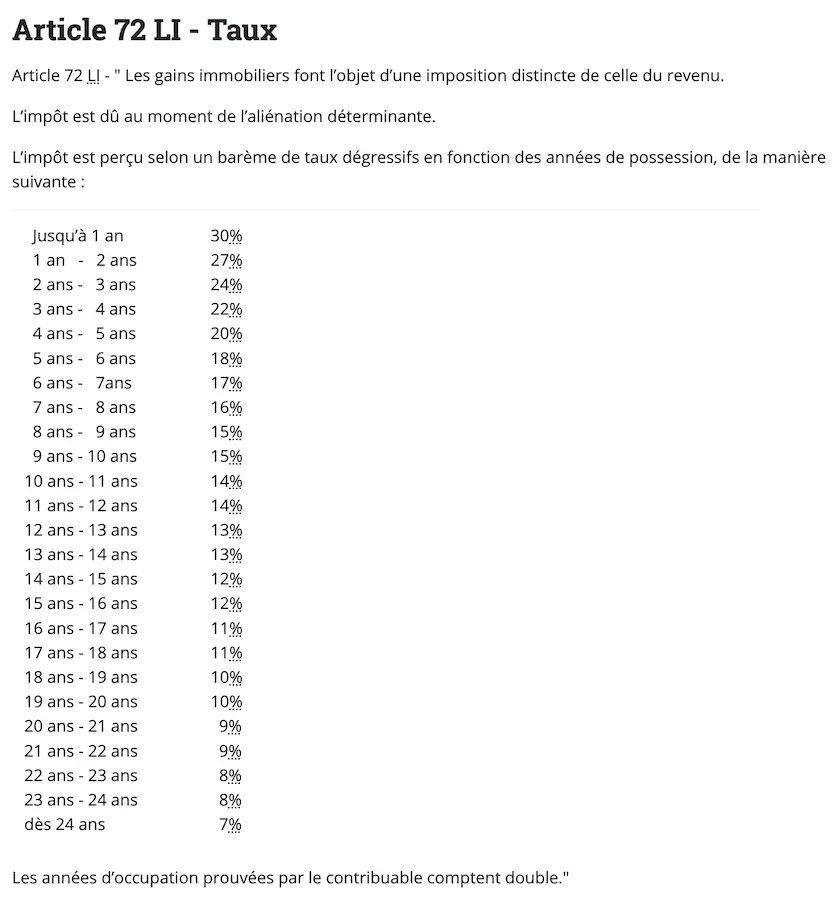

Gibt es keine degressiven Steuern auf Immobiliengewinne?

Es ist wichtig zu unterscheiden, ob der Eigentümer im Grundbuch als natürliche Person (Privatperson) oder als juristische Person (z. B. eine Gesellschaft) eingetragen ist. Eine natürliche Person zahlt die Grundstückgewinnsteuer auf den Immobiliengewinn abhängig von der Zeit, in der sie die Immobilie besitzt. Je länger sie die Immobilie behält, desto geringer ist der Steuersatz (wie im Artikel 72 des kantonalen Gesetzes für Waadt beschrieben).

Die Grundstückgewinnsteuer ist anders als die Einkommenssteuer, die man als Privatperson zahlt.

Anders sieht es aus, wenn du eine Gesellschaft (AG oder GmbH) bist. In diesem Fall zählen die Gewinne aus dem Verkauf einer Immobilie zum steuerpflichtigen Gewinn der Gesellschaft (zumindest für den Kanton Waadt).

Wie kann man weniger Steuern auf Immobiliengewinne zahlen?

Wenn du deine Liegenschaft als Privatperson gekauft hast, ist der beste Weg, um eine geringere Grundstückgewinnsteuer zu zahlen, die Liegenschaft so lange wie möglich zu behalten, bevor du sie verkaufst. Durch die höhere Besitzdauer profitierst du von einem degressiven Steuersatz über die Jahre.

Eine andere Möglichkeit ist, die Liegenschaft über eine Gesellschaft zu kaufen, um nur die Grundstückgewinnsteuer zu zahlen: In einem Kanton wie Genf oder Waadt zahlst du lediglich 14 % Steuern. Wenn du in der deutschsprachigen Schweiz wohnst, kannst du die Steuer auf den Verkaufsgewinn noch besser optimieren, zum Beispiel im Kanton Zug, wo der Steuersatz auf Gewinne nur berühmte 11,85 % beträgt :)

Definition Grundbesitz?

Ich habe diesen Begriff regelmässig in offiziellen Dokumenten gesehen. Der Begriff bezieht sich auf Grundstücke mit oder ohne den sich darauf befindlichen Bebauungen, die als Eigentum gelten. Es umfasst den Boden, die vorhandenen natürlichen Ressourcen und alles, was dauerhaft an diesem Grundstück befestigt ist, wie ein Haus oder ein Gebäude.