Silvan, ein langjähriger Leser (der inzwischen ein guter Kumpel geworden ist), hat mir kürzlich diese E-Mail geschickt:

Wenn du diesen Blog liest, ist die Wahrscheinlichkeit gross, dass du dich in einer ähnlichen Situation befindest:

- Du bist Börsenanleger mit der Basiswährung CHF (aka der Währung, die für dein Leben massgebend ist – in der du also deine Überweisungen und Transaktionen durchführst und deine Investitionen bewertest)

- Du investierst in einen globalen ETF in USD (wie etwa den VT ETF!), weil dies die beste Möglichkeit ist, dein Anlageportfolio zu diversifizieren

- Du verfolgst eine passive Anlagestrategie via ETFs (vs. aktiv, wo du versuchst, schlauer als der Markt zu sein, indem du deine Vermögenswerte kaufst/verkaufst) – weil du, wie ich, die Zukunft nicht vorhersagen kannst!

Allerdings birgt ein solches Profil ein Risiko … im Zusammenhang mit den Auswirkungen von Wechselkursschwankungen.

Aber immer mit der Ruhe, denn es geht hier nicht darum, dir Angst zu machen. Nein, im Gegenteil: In diesem Artikel werden wir uns das Konzept der Währungsabsicherung, ihren Zweck sowie ihre Vor- und Nachteile anschauen.

Und wie gewohnt werde ich dir am Ende des Artikels erklären, was ich als Schweizer Anleger mit meinem eigenen ETF-Portfolio mache.

Was versteht man unter Wechselkursrisiko bzw. Währungsrisiko?

Mit Wechselkursrisiko wird die Gefahr bezeichnet, dass sich der Wert einer Währung im Laufe der Zeit ändern kann, wodurch auch der Wert deiner internationalen Investitionen oder Transaktionen positiv oder negativ beeinflusst werden kann.

Nehmen wir ein Beispiel.

Gehen wir davon aus, dass du in den VT ETF in US-Dollar (USD) investierst und deine Basiswährung der Schweizer Franken (CHF) ist.

Um es einfach zu machen, sagen wir, dass du deinen VT ETF im Wert von 95 USD kaufst. Zum Kaufzeitpunkt entspricht 1 CHF 0.88 USD (fiktives Beispiel, nicht repräsentativ für den aktuellen Wechselkurs). Um einen VT ETF zu kaufen, bezahlst du also CHF 107.95.

Um zu berechnen, wie viel du in CHF bezahlen musst, um einen bestimmten Betrag in USD (oder einer anderen Währung) zu erhalten, gehst du wie folgt vor:

- Nimm den Betrag in USD, den du in Schweizer Franken umrechnen möchtest. In deinem Fall also 95 USD

- Teile diesen Betrag in USD durch den Wechselkurs (= 0,88, denn für 0,88 USD erhältst du 1 CHF), um den Gegenwert in Schweizer Franken zu ermitteln

- In unserem Beispiel ist das: 95 USD / 0.88 USD/CHF = 107.95 CHF

Sechs Monate später entscheidest du dich dazu, deinen ETF wieder zu verkaufen, denn jetzt ist er 120 USD wert anstelle der 95 USD beim Kauf 🎉

Wenn sich der Wechselkurs gleich bleibt, (1 CHF = 0.88 USD), kannst du CHF 136.36 (120 USD / 0.88 USD/CHF) einsacken.

Nicht schlecht, du hast gerade CHF 28.41 Gewinn gemacht (= 136.36 — 107.95).

ABER stellen wir uns vor, dass sich der Wechselkurs in den letzten 6 Monaten verändert hat und nun nicht mehr 1 CHF = 0.88 USD beträgt, sondern 1 CHF = 1.45 USD.

Wenn du also nach 6 Monaten deinen VT ETF (den du für 95 USD gekauft hast und der jetzt 120 USD wert ist) wieder verkaufst, würdest du nur noch CHF 82.76 (= 120 USD / 1.45 USD/CHF) erhalten.

Autsch!

In einem solchen neuen Szenario, in dem der USD/CHF-Wechselkurs schwankt, siehst du, dass du CHF 82.76 statt deiner investierten CHF 107.95 einkassierst. Und das, obwohl der Wert des VT ETF an sich gestiegen ist …

Kurz gesagt: Die Wechselkursschwankung hat deine Gewinne aufgezehrt …

Schlimmer noch: Du verlierst Geld!

Deshalb wirst du dir also die Frage stellen: Wie kann ich mich gegen das Währungsrisiko absichern? :D

Was ist Währungsabsicherung?

Währungsabsicherung ist eine Möglichkeit, sich gegen Wechselkursschwankungen zwischen verschiedenen Devisen zu schützen.

Einfach ausgedrückt: Du kannst eine Art Versicherung abschliessen, die dir den Wechselkurs (in unserem Fall CHF/USD) zu einem bestimmten Zeitpunkt in der Zukunft garantiert.

In unserem Beispiel oben hättest du mit einer Währungsabsicherung also die gesamte Wertsteigerung, d. h. CHF 28.41 (da der Kaufpreis = 107.95 und der Wiederverkaufspreis = 136.36), absahnen können.

Wie funktioniert die Währungsabsicherung?

Prinzipiell hast du drei Möglichkeiten, dir einen festen Wechselkurs zwischen zwei Daten zu sichern:

- Terminkontrakt (oder “forward contract” auf Englisch)

- Devisen-Optionen (oder “call option” auf Englisch)

- Strukturierte Produkte (oder “structured products” auf Englisch)

Wir legen eine kurze “Zurück-zur-Uni”-Pause ein, weil das alles Kauderwelsch ist – auch für mich!

Ein Terminkontrakt ist eine Vereinbarung, mit der ein bestimmter Wechselkurs im Voraus (bis zu 12 Monate in die Zukunft) festgelegt wird. Wenn du dich also heute entscheidest, dass du einen Wechselkurs von 1 CHF / 0,88 USD für 6 Monate blockieren willst, dann wird dir garantiert, dass du zum gewünschten Zeitpunkt deine Transaktion zu diesem Wechselkurs durchführen kannst.

“Hmm, MP, das ist doch eine coole Lösung!” höre ich dich schon sagen.

Aber warte mal! Du bekommst nichts umsonst im Leben… was hast du denn gedacht? :)

Machen wir einfach mal mit der anderen Definition weiter:

Eine Devisen-Option gibt dir das Recht, aber verpflichtet dich nicht (und das ist der Unterschied zu einem Terminkontrakt), eine Währung zu einem vereinbarten Preis an einem bestimmten Datum in der Zukunft zu kaufen oder zu verkaufen. Und je nach den Währungsschwankungen kannst du von dieser Option Gebrauch machen, um die Währung zum vereinbarten Preis zu kaufen oder zu verkaufen.

Für dein Allgemeinwissen: Wenn du eine Kaufoption willst, wird sie auf Englisch "call option" genannt. Und wenn du eine Verkaufsoption möchtest, heisst sie auf Englisch "put option".

Und nun endlich die letzte Definition für heute (ohh, man kommt sich hier wirklich wie an der Uni vor ^^):

Strukturierte Produkte sind komplexere Finanzinstrumente, die verschiedene Sicherungsstrategien miteinander kombinieren. So kann ein strukturiertes Produkt zum Beispiel dafür gemacht sein, dich vor einem Kursrückgang des US-Dollars zu schützen, aber dir gleichzeitig die Möglichkeit zu geben, von einem allfälligen Anstieg zu profitieren. Diese Produkte sind schwer zu verstehen (auch für mich), deshalb gehen wir hier nicht weiter ins Detail.

Nun, da wir den Finanzkurs beendet haben, kommen wir wieder in die Realität zurück :D

Denn ich möchte dir eines unserer Ziele in Erinnerung rufen: in maximal 30 Minuten pro Quartal an der Börse investieren.

Wir haben noch anderes zu tun, als unsere Zeit auf Tradingplattformen zu verbringen (das Leben hat noch viel mehr zu bieten!), um Terminkontrakte zu kaufen!

Und wir sind ja (auch) ein bisschen faul ^^

Deshalb ganz klar: Wir werden uns nicht damit vergnügen, das Risiko von Wechselkursschwankungen unserer ETFs quasi von Hand abzusichern!

Und wir sind mit dieser Problematik auch nicht alleine, denn natürlich hat die Finanzwelt mit den Hedged ETFs schon vorgesorgt. Auf gut Deutsch bedeutet “hedge” Absicherung (und “hedged” bedeutet “abgesichert”).

Wenn du also die Bezeichnung “Hedged” bei einem ETF siehst, bedeutet das, dass eine Währungsabsicherung integriert ist.

Ganz konkret:

Ein “Hedged ETF” managt für dich automatisch das Risiko von Wechselkursschwankungen via (in den meisten Fällen) Terminkontrakte.

Nun also die entscheidende Frage: Lohnt es sich, einen Hedged ETF anstatt eines Unhedged ETF zu kaufen.

Sollte man sich als Schweizer Anleger für einen Hedged ETF entscheiden?

Wenn du meine Ausführungen oben liest, denkst du bestimmt, dass du ganz klar eine Absicherung gegen das Wechselkursrisiko brauchst.

Denn du willst ja nicht, dass alle deine Börsengewinne gleich null sind, wenn du deine USD wieder in CHF tauschst …

Auf jeden Fall habe ich mir das im Jahr 2013 gesagt, als ich anfing, an der Börse zu investieren …

Nur dass ich da ganz falsch lag :D

Denn wie bei jeder guten Versicherung gilt auch hier: Es ist nicht gratis!

Wir sprechen von ungefähr 3 % zusätzlichen Versicherungskosten (im Jahr 2023)… das bedeutet bei einem Portfolio von 500.000 CHF Mehrkosten von 15.000 CHF pro Jahr!

Denn, in der Tat, das Ganze ist nicht billig. Aber wenn du damit zum Beispiel 6 % Rendite erzielst, na dann lohnt es sich trotzdem.

Ich habe mich daher dafür interessiert, was Publikationen aus der wirtschaftswissenschaftlichen Forschung dazu sagen.

Zusammengefasst: Für einen Schweizer Anleger (mit CHF als Basiswährung), der langfristig in einen globalen ETF (den VT ET zum Beispiel) investiert, gibt es keine Evidenz, dass eine Hedging-Strategie seine Rendite oder sein Risiko verbessert. ABER es gibt auch keine Evidenz, dass sie einen negativen Einfluss hat. 1 2 3

Aber eins ist sicher: Wenn du deine Investitionen gegen ein Währungsrisiko absicherst, profitierst du von einer zusätzlichen Diversifikation bei den Devisen (da jedes Unternehmen deines globalen ETF in seiner eigenen Währung aktiv ist).

Deshalb fällt meine Wahl im konkreten Fall einer langfristigen Investition in globale ETFs auf Fonds ohne Währungsabsicherung (aka ETFs, die nicht mit dem Schlüsselbegriff “hedged” bezeichnet werden)

Hmmm… MP… du machst mich jetzt aber neugierig! Warum gerade in diesem Fall? Gibt es noch weitere Fälle?

In der Tat! Denke daran, dass wir auf diesem Blog alle FIRE werden wollen. Das bedeutet, dass ein Teil unserer Anlagen in einem globalen, langfristigen ETF steckt, wegen der Rendite.

Und dann, wenn du FIRE wirst, wird ein anderer Teil deiner Investitionen in Obligationen oder andere Investitionsvehikel mit stabilen Renditen (aber geringeren als globale Aktien) investiert.

Warum?

Na, ganz einfach, um von den passiven Einkünften in CHF zu profitieren, damit du eine frühe Rente finanzieren kannst :)

Der Moment, in dem eine Währungsabsicherung von Nutzen sein könnte …

Wenn ich erst einmal FIRE bin, werde ich mein Vermögen nutzen – und es nicht ansteigen lassen wie jetzt gerade während der Vor-FIRE-Zeit.

Zu diesem Zeitpunkt werde ich meine Absicherungsstrategie anpassen müssen.

Ich kann mir zwei Szenarien vorstellen:

Szenario 1:

- Globale Aktien und Obligationen

- Ich kann mit Schwankungen der Wechselkurse umgehen (d. h. wir sind bereit, unseren Lebensstil einfach den sinkenden Wechselkursen anzupassen, wenn dies notwendig ist): Dann bleiben wir vollständig bei “unhedged”

Szenario 2:

- Die Schwankungen der Devisen sind zu stressig für mich und ich schlafe schlecht deshalb.

- In diesem Fall würde ich meine globalen Aktien als “unhedged” beibehalten und dann:

- a/ Entweder meinen Anteil an Obligationen in CHF erhöhen

- b/ Oder, wenn die Obligationen in CHF nichts einbringen, in Obligationen in USD investieren und diese gegen das Risiko von Währungsschwankungen absichern 4

- c/ Wenn wir uns jedoch in einer Situation mit negativen Zinsen befinden (wie es zwischen 2015 und 2022 der Fall war), dann würde ich mich auf jeden Fall wie folgt entscheiden:

- Einerseits meinen Anteil an Aktien in CHF erhöhen

- Andererseits einen globalen “Hedged ETF” kaufen

Wie auch immer, was die Portfolioallokation angeht, werde ich meine altersabhängige Bogleheads-Strategie verfolgen, wie in diesem Artikel beschrieben.

Und wie gewohnt werde ich während der gesamten Zeit meines FIRE-Ruhestands an meiner Strategie der Währungsabsicherung festhalten, ohne auch nur ein Jota zu ändern – und das unabhängig von den Finanznews.

Denn eben genau als Investor mit einem “aktiven Management” (aka wenn sich das menschliche Gehirn mitsamt Verhaltensbias einmischt!) werde ich im Verhältnis zu den potenziellen Renditen viel zu viele Risiken eingehen.

Zusammenfassung der Vor- und Nachteile einer Währungsabsicherung

Vorteile der Währungsabsicherung (i.e. “Hedged ETFs”)

- Schutz vor Kursschwankungen: Indem du dich absicherst, schützt du dich vor Wertveränderungen von Devisen im Vergleich zu deiner Basiswährung. Das kann dich vor Geldverlust bewahren, wenn eine Fremdwährung an Wert verliert. Wie ein Schild, das dich langfristig vor den Turbulenzen auf dem Devisenmarkt schützt.

- Stabilität der “festen” (zeitlich begrenzten) Renditen: Mit einer Absicherung werden deine festen Renditen (bei Obligationen und auch bei den Aktiendividenden) noch stabiler, da der Einfluss der Wechselkursschwankungen entfällt. Es ist also einfacher für dich, vorherzusagen, wie hoch dein Ertrag genau sein wird.

Nachteile der Währungsabsicherung (i.e. “Unhedged ETFs”)

- Zusätzliche Kosten: Sich abzusichern, kann teuer werden. Für Terminkontrakte oder Devisenoptionen musst du Gebühren zahlen. Diese können einen Teil deiner Gewinne verschlingen (bis zu 3 % im Jahr 2023). Bei einem Portfolio von 500.000 CHF entspricht das einer zusätzlichen Gebühr von 15.000 CHF pro Jahr!

- Chancen verpassen: Wenn sich der Wechselkurs zu deinen Gunsten entwickelt, kann dich die Absicherung daran hindern, vom Anstieg der Fremdwährung zu profitieren. Es besteht also die Gefahr, dass dir potenzielle Gewinne entgehen.

- Reduzierung der zusätzlichen Diversifikation: Mit einem globalen ETF diversifizierst du dich mit Tausenden von Firmen, ABER AUCH mit einer Fülle von Devisen dank Unternehmen, die auf der ganzen Welt Geschäfte machen. Mit dem “Hedging” verlierst du diese zusätzliche Diversifikation.

Fazit

In diesem Artikel gehen wir davon aus, dass du ein langfristiger Anleger (mindestens 8-10 Jahre) bist. Und dass du vor allem in einen globalen ETF in USD investierst (wie in meinen bevorzugten VT ETF). Und dass deine Basiswährung der CHF ist (d. h. die Währung, in der du dein Geld verdienst, ausgibst und investierst).

Zudem ist FIRE werden eines deiner Ziele. Und wenn du dieses Ziel einmal erreicht hast, wirst du deine Frührente in CHF leben (und nicht in USD).

Wir haben gesehen, dass die Frage “Lohnt sich eine Währungsabsicherung?” in keiner wirtschaftlichen Publikation mit einem klaren JA oder definitiven NEIN beantwortet werden kann.

Und wenn du darüber nachdenkst, ist dies verständlich, denn wie die Moderatorin von unserem MP Forum Julianek sagt: “Es ist praktisch unmöglich, das Wechselkursrisiko korrekt abzusichern, da sich die Gewichtung der Unternehmen im Index regelmässig ändert und sich die Leistungsfähigkeit der Firmen in jeder Weltregion täglich wandelt …”

Meine Strategie wird also von den beiden FIRE-Phasen meines Lebens abhängig sein.

Während meiner Phase der Vermögensbildung (d. h. bevor ich FIRE bin):

- Werde ich vollständig ohne Währungsabsicherung bleiben

Und während meiner Phase des Vermögensverzehrs (d. h. wenn ich einmal FIRE bin) bieten sich mir zwei mögliche Szenarien:

- 1/ Die Wechselkursschwankungen rauben mir nicht den Schlaf

- Dann bleiben wir sowohl bei unseren Aktien als auch bei unseren Obligationen bei “unhedged”

- 2/ Die Wechselkursschwankungen stressen mich zu sehr

- Dann werden meine globalen Aktien “unhedged” bleiben

- Je nach dem globalen finanziellen Kontext zu diesem Zeitpunkt:

- a/ Erhöhe ich meinen Anteil an Obligationen in CHF

- b/ Wenn Obligationen in CHF nichts einbringen, investiere ich in Obligationen in USD und sichere sie gegen das Risiko von Währungsschwankungen ab 4

- c/ Wenn wir uns in einer Situation mit negativen Zinsen befinden (wie zwischen 2015 und 2022), dann werde ich einerseits meinen Aktienanteil in CHF erhöhen und andererseits einen globalen “Hedged ETF” kaufen

Und du, hast du ein hedged oder unhedged Währungsrisiko?

PS: Nun, da dies alles gesagt ist, möchte ich ein grösseres Risiko ansprechen, das man als Anleger oft vergisst: die Steuern auf die Gewinne deiner US-ETFs. Denn du hast mehr zu verlieren, wenn du bei der Steuererklärung nicht alles richtig machst, ume deine Verrechnungssteuern zurückzubekommen. Ich empfehle dir, dazu meinen umfassenden Steuerleitfaden für Schweizer Anleger zu lesen.

FAQ

Ist hedging in der TER enthalten?

Die Absicherung des Währungsrisikos ist nur teilweise in der TER (Total Expense Ratio) enthalten. Es gibt zwar mehr Verwaltungsgebühren, die diese Hedged-ETFs teurer machen. Aber die eigentlichen Kosten der Vermögenswerte (Futures oder Optionen) zur Absicherung des Währungsrisikos sind nicht in der TER enthalten.

Konkret bedeutet das, dass die Zinsänderungen dieser Futures oder Optionen nicht in der TER enthalten sind. Das kann wirklich verwirrend sein, wenn du nur die TER zwischen einem non-hedged und einem hedged ETF vergleichst. Man sollte also aufpassen, dass man nicht nur diese TER-Information berücksichtigt.

Ist die Absicherung des Währungsrisikos in Bezug auf die Basiswerte oder die Basiswährung des ETFs erfolgt?

Hedged ETFs sind gegen die Schwankungen der Basiswährung des ETFs abgesichert, nicht gegen die Schwankungen der Währung jedes einzelnen zugrunde liegenden Vermögenswerts des ETFs. Wenn du also einen ETF hedged in USD kaufst, wirst du über einen Futures-Kontrakt für den Gesamtwert aller im ETF enthaltenen Vermögenswerte abgesichert.

Wie hoch sind die Kosten für das Hedging eines ETF?

Im Jahr 2023 liegen die Kosten für die Absicherung eines ETF bei 2-3 %. Dies bedeutet 2 bis 3 % höhere Kosten im Vergleich zum gleichen ETF ohne Absicherung. Wie oben erwähnt, werden nicht alle Absicherungskosten eines ETF vollständig in seiner TER widergespiegelt. (Quelle: Artikel der ZKB).

Ist es wirklich sinnvoll, Investitionen über einen globalen ETF zu diversifizieren?

Wenn du langfristig (8+ Jahre) investierst, ist die Diversifikation dein bester Verbündeter, um die erwarteten Renditen zu steigern und gleichzeitig die Volatilität deiner Anlagen zu verringern. Wissenschaftliche Publikationen im Bereich der angewandten Finanzökonomie weisen alle in diese Richtung.

Insbesondere der Artikel International Diversification Works (Eventually), der erklärt:

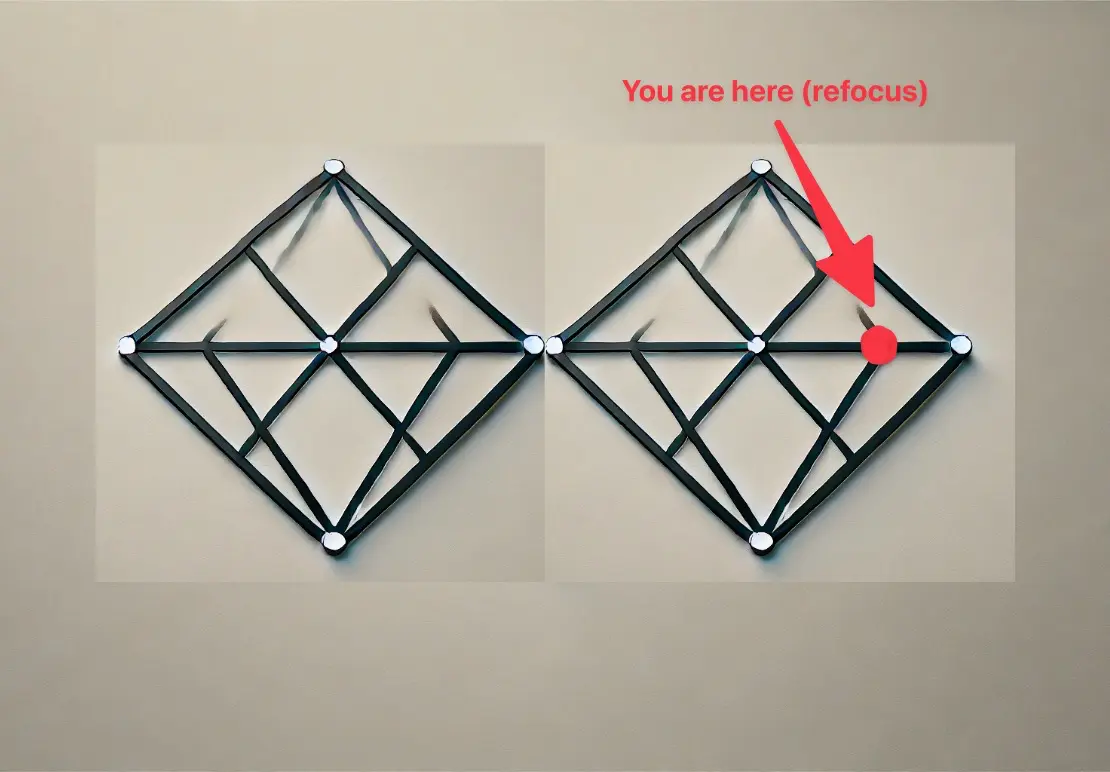

Die internationale Diversifizierung ist langfristig gewinnbringend, weil die auf den Märkten zu beobachtende sogenannte Sägezahn-Entwicklung, die ein kurzfristiges Phänomen ist, langfristig nicht zum Zusammenbruch tendiert und die länderspezifische langfristige Wirtschaftsleistung der wichtigste Bestimmungsfaktor für die langfristigen Renditen ist.*

Sollte ich nicht besser einen ETF mit nur Schweizer Aktien wählen? Dann brauche ich auch keine Währungsabsicherung.

Die Währung, in der ein ETF gehandelt wird, ist nur von geringer Bedeutung. Wichtiger ist die Währung, in der die Unternehmen deines ETFs Geschäfte machen – und noch wichtiger sind die Währungen ihrer Einnahmen.

Schauen wir uns ein Beispiel (danke noch einmal, Julianek, für die Bilder im Forum) anhand von Nestlé an:

Als frischgebackener Anleger sagst du dir vielleicht, dass du alles auf Nestlé setzt, weil du eine Aktie in CHF haben möchtest, um nicht einem Wechselrisiko ausgesetzt zu sein.

Wenn du allerdings genauer hinschaust, siehst du, dass Nestlé nur 1-2 % (!) seines Geschäfts in der Schweiz macht … wohingegen ein Drittel seines Business … in USD in Nordamerika abgewickelt wird! Soviel zum Fokus auf den CHF :)

Um das Ganze noch deutlicher zu machen: Wenn du dir die Liste der Einnahmen nach Ländern ansiehst, wirst du auch feststellen, dass du beim Kauf einer Nestlé Aktie stärker der indischen Rupie als dem Schweizer Franken ausgesetzt bist ;)

Und dasselbe gilt für Novartis, Roche und Konsorten.

Ist die Notierungswährung eines ETFs wichtig?

Die Notierungswährung eines ETF mit globalen Aktien ist von sehr geringer Bedeutung im Vergleich zu den Währungen, in denen die Unternehmen des besagten ETF ihre Geschäfte tätigen. Dagegen ist die Notierungswährung für eine Obligation (oder einen Obligationen-ETF) wichtig, da diese Art von Vermögenswerten vorher festgelegte und vereinbarte Cashflows sicherstellt.

Deshalb empfehle ich im Fazit dieses Artikels eine Währungsabsicherung in erster Linie für ausserschweizerische Obligationen (natürlich nur, sofern dich diese Wechselkursschwankungen um den Schlaf bringen).

Was bedeutet “starker US-Dollar” (der “schwacher US-Dollar”) konkret?

Der Begriff “starker US-Dollar (USD)” bedeutet, dass der Wert des USD im Vergleich zu anderen Devisen, inklusive dem CHF, ansteigt. Das heisst, dass man weniger USD braucht, um eine Einheit einer anderen Devise, wie einen CHF, zu kaufen.

Zum Beispiel: Nehmen wir an, du hast einen Wechselkurs von 1 USD = 0,85 CHF als Ausgangspunkt. Wenn der US-Dollar stärker wird, könnte der Wechselkurs auf z. B. auf 1 USD = 0,95 CHF steigen. Das bedeutet, dass jeder US-Dollar in CHF jetzt mehr wert ist und dass du weniger US-Dollar zum Kauf eines Schweizer Franken benötigst.

Und im Gegensatz dazu bedeutet die Aussage, dass der USD gegenüber dem CHF schwächer geworden ist, dass du für die gleiche Anzahl an US-Dollar weniger CHF erhältst. Zum Beispiel spricht man davon, dass der USD schwächer geworden ist, wenn wir an einem Tag bei 1 USD = 0,85 CHF sind und am nächsten Tag bei 1 USD = 0,70 CHF.

Referenzen

“Dies führte jedoch nicht zu einer höheren absoluten oder risikoadjustierten Performance und die abgesicherten ETFs entwickelten sich schlechter als alle anderen Anlagekategorien (ausser dem DBC ETF auf dem Rohstoffindec). Die absoluten und risikoadjustierten Renditen der abgesicherten Investmentfonds entsprachen in etwa denen der abgesicherten ETFs. Auf der Grundlage dieser Ergebnisse wären die Anleger mit Indexfonds-ETFs besser gefahren."

Quelle: Kanuri, S. (2016). Hedged ETFs - Do They Add Value?. Financial Services Review, 25, 181. ↩︎“Wir stellen fest, dass die durchschnittlichen Renditen und Standardabweichungen der globalen Portfolios mit Währungsabsicherung in den 15 Jahren von 1988 bis 2002 ungefähr gleich hoch waren wie die der Portfolios ohne Währungsabsicherung."

Quelle: Statman, Meir & Fisher, Kenneth. (2003). Hedging Currencies with Hindsight and Regret. SSRN Electronic Journal. 10.2139/ssrn.428741 ↩︎“Die Literatur über den Nutzen der Wechselkursabsicherung bei internationalen Portfolioinvestitionen liefert kein endgültiges Urteil. Es gibt Argumente dafür (Perold and Schulman [Perold, A.F. and Schulman, E.C. (1988). The free lunch in currency hedging: implications for investment policy and performance standards, Financial Analysts Journal, May/June Vol. 44, No. 3: 45–52]) und dagegen (Froot [Froot, K. (1993). Currency hedging over long horizons. NBER Working Paper 4355.] and Campbell et al. [Campbell, J.Y., Viceira, L.M. and White, J.S. (2003). Foreign currency for long-term investors. The Economic Journal, Volume 113, Number 486, (March), pp. C1–C25(1)])."

Quelle: Walker, E. (2008). Strategic currency hedging and global portfolio investments upside down. Journal of Business Research, 61, 657-668. https://doi.org/10.1016/J.JBUSRES.2007.06.041 ↩︎“Wir sind der Meinung, dass festverzinsliche Instrumente aus Industrieländern im Allgemeinen vollständig gegen das Währungsrisiko abgesichert werden sollten. […] Bei Multi-Asset-Anlagen hängt die optimale Absicherungsquote auch von den Korrelationen zwischen den Vermögenswerten ab, was zu interessanten Kompromissen führt."

Quelle: Iborra, R., & Chabane, I. (2020). Strategic Currency Hedging in Multi-Asset Portfolios. , 29, 31 - 57. https://doi.org/10.3905/joi.2020.1.141 ↩︎ ↩︎