Dieser Artikel ist eine deutsche Übersetzung des Original-Blogposts von JL Collins (in Englisch), der auf dieser Seite seines Blogs jlcollinsh.com gepostet wurde.

Wenn du neu auf diesem Blog bist, empfehle ich dir, die Einleitung zu dieser “Stock Series” auf Deutsch von JL Collins zu lesen, um zu verstehen, warum ich mich entschlossen habe, seine Arbeit zu übersetzen und zu kommentieren.

1987, am Ende eines sehr geschäftigen Tages, der später als “Schwarzer Montag” in die Geschichte eingehen sollte, rief ich meinen Broker an. Du musst dir dabei bewusst sein, dass dies zu einer Zeit war, in der wir Broker hatten, aber weder Handys noch PCs, Internet oder Onlineshops.

“Hi Bob”, sagte ich fröhlich. “Wie läuft es?” Und dann kam eine lange Schweigepause. “Du machst Witze”, sagte er. “Oder?” Er hörte sich entsetzt an. “Worüber sollte ich Witze machen?” “Jim, wir hatten gerade den grössten Crash der Geschichte. Die Kunden haben mich den ganzen Tag über in Panik angeschrien. Der Markt ist um über 500 Punkte eingebrochen. Über 25 %.”

Das war der Moment, in dem ich wie der Rest der Welt völlig fassungslos war. Es ist schwer zu beschreiben, wie das wirklich war. Nicht einmal bei der Great Depression hatte es so einen Tag wie diesen gegeben. Und auch danach nie mehr. Es war wahrlich wie das Ende der Finanzwelt.

Wie jeder avisierte Investor wusste ich, dass der Markt volatil ist. Ich wusste, dass es auf seinem stetigen Weg nach oben brutale Einbrüche und Börsenbaissen geben würde. Ich wusste, dass es am besten war, durchzuhalten und nicht in Panik zu verfallen.

Aber das. Das war ein ganz anderer Orientierungsrahmen. Ich hielt drei oder vier Monaten lang durch. Die Aktien setzten ihren Sinkflug fort. Schlussendlich verlor ich die Nerven und verkaufte. Ich war ganz einfach nicht stark genug. An diesem Tag war der tiefste Punkt noch nicht erreicht, aber er war nahe genug, sodass das nicht mehr ins Gewicht fällt.

Und dann, natürlich, wie immer, hat der Markt wieder seinen unaufhaltsamen Aufstieg aufgenommen. Der Markt tendiert immer nach oben.

Ich brauchte etwa ein Jahr, um wieder neuen Mut zu fassen und auf den Markt zurückzukehren. Zu diesem Zeitpunkt hatten die Kurse die Spitzen von vor dem Schwarzen Montag übertroffen. Ich hatte es geschafft, meine Verluste zu begrenzen und etwas draufzuzahlen, um wieder einen Platz am Tisch zu bekommen. Das war teuer. Das war dumm. Das waren peinliche, fehlende Nerven. Ich war ganz einfach nicht stark genug.

Aber heute bin ich es. Mein Fehler von 1987 hat mir klar aufgezeigt, wie ich alle zukünftigen Stürme überstehen kann, auch den finanziellen Kategorie-5-Hurrikan von 2008. Ich habe daraus gelernt, stark zu sein und letztendlich habe ich dadurch weit mehr verdient, als ich an Lehrgeld bezahlt hatte. Du musst Folgendes verstehen:

Der Aktienmarkt tendiert immer nach oben.

Immer. Ich wette, dass dir das noch nie jemand gesagt hat. Aber es stimmt. Du musst verstehen, dass das nicht heisst, dass es ein Weg ohne Hindernisse ist. Das nicht. Meistens ist es ein wilder und steiniger Weg. Es ist nicht einfach. Der Leser JTH drückt es in den Kommentaren von Teil 1 so aus:

“Wir sind auf Kurs geblieben, mit einer Extraportion Panik.”

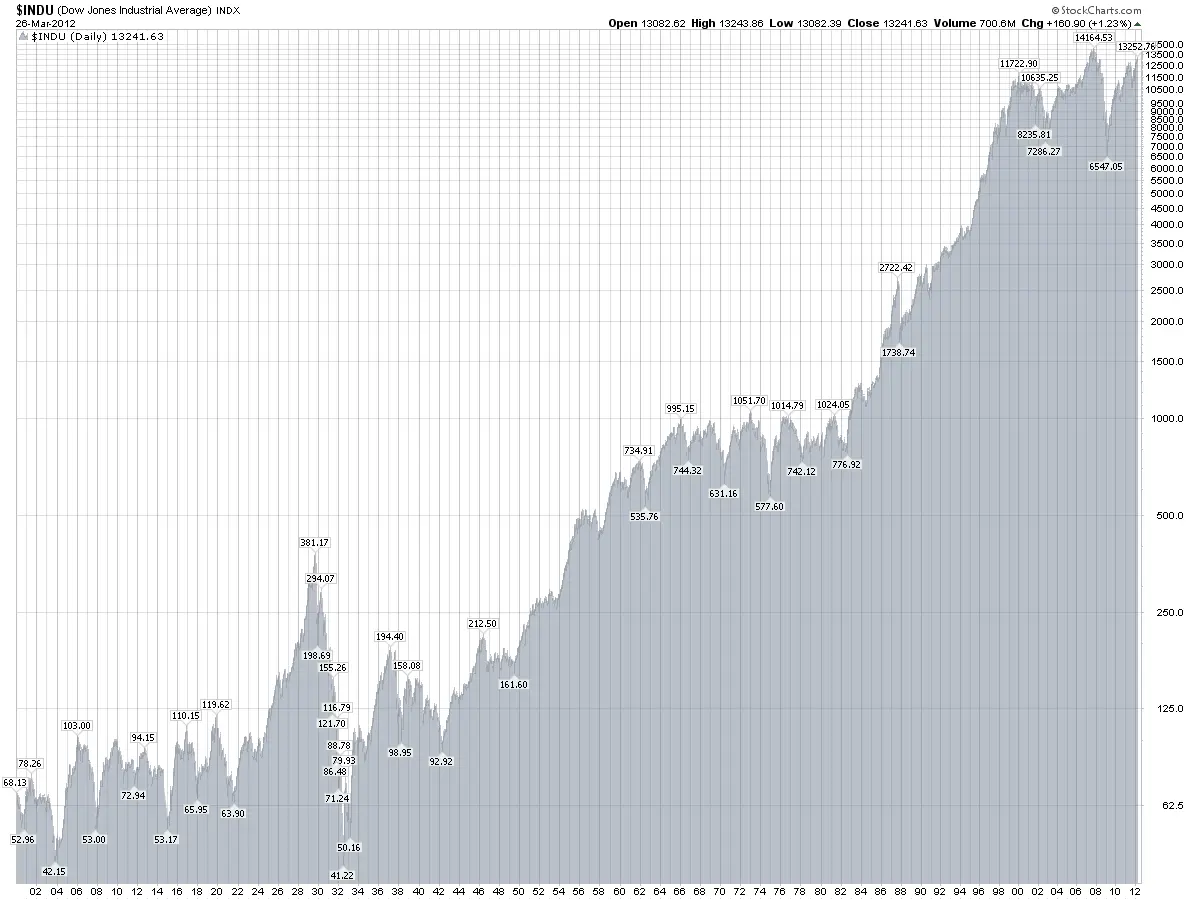

Schön gesagt JTH, auf Kurs bleiben wird immer mit Panik als Beilage serviert. Darum muss man stark sein, denn der Markt tendiert immer, und ich sage klar und deutlich “immer”, nach oben. Nicht jedes Jahr. Nicht jeden Monat. Nicht jede Woche und ganz sicher nicht jeden Tag. Aber er steigt unaufhaltsam. Nimm dir ein bisschen Zeit und schau dir das an:

Findest du meinen Kurseinbruch aus dem Jahr 87? Er ist da, leicht zu erkennen, aber im Kontext gesehen ist er auch wieder nicht so erschreckend. Lass das Ganze einen Moment lang auf dich wirken. Drei Dinge sollten dir auffallen:

- Der Trend geht unaufhaltsam, von einer Katastrophe zur nächsten, nach oben.

- Der Weg dorthin ist eine wild.

- Es gibt ein GROSSES, HÄSSLICHES Ereignis.

Um zu verstehen, warum der Markt immer nach oben tendiert, müssen wir uns genauer ansehen, worum es sich bei dem Markt eigentlich handelt. Die obige Grafik zeigt den DJIA (Dow Jones Industrial Average). Wir schauen uns den DJIA an, weil er die einzige Aktiengruppe ist, die stellvertretend für den gesamten Aktienmarkt steht und zeitlich so weit zurückreicht.

Bereits 1896 wählte ein gewisser Charles Dow 12 Aktien grosser amerikanischer Unternehmen aus, um daraus einen Index zu erstellen. Heute besteht der DJIA aus 30 amerikanischen Grossunternehmen.

Aber gehen wir nun vom DJIA Index, den ich nur wegen seiner langfristigen historischen Perspektive vorgestellt habe, zu einem nützlicheren und kompletteren Index über: dem MSCI US Broad Market.

Wenn du auf diesen Link (entfernt) klickst, gelangst du zu einem Artikel, der ankündigt, dass Vanguard diesen Index für die Zusammenstellung des Vanguard Total Stock Market Fund (VTSAX) nutzt. (Update: seit dem 3. Juni 2013, nutzt der VTSAX den CRSP US Total Market Index).

Der Index und der VTSAX sind genau das, wonach sie sich anhören: Gruppierungen aller börsenkotierten US-Unternehmen. Vom Aufbau her sind sie fast identisch. Da man in den VTSAX investieren kann, werde ich ihn in Zukunft stellvertretend für den gesamten Aktienmarkt verwenden.

1976, als John Bogle den Indexfonds erfunden hat, hat er der Welt eine wunderbare Möglichkeit eröffnet, in die Gesamtheit des amerikanischen Börsenmarkts zu investieren. Es handelt sich um das beste Werkzeug, das uns zur Verfügung steht, um vom beständigen Aufwärtstrend des Markts zu profitieren. Der VTSAX ist der Markt und als solcher macht er genau dasselbe.

Nun wissen wir also, worum es sich beim Börsenmarkt handelt und auf der Grafik kann man feststellen, dass er sich immer nach oben bewegt. Nehmen wir uns einen Moment Zeit, um uns zu fragen, wie dies möglich ist. Es gibt zwei Hauptgründe dafür:

1. Der Markt reinigt sich selbst.

Wirf einen Blick auf die 30 Aktien des DJIA. Rate mal, wie viele der 12 ursprünglichen Titel noch darin enthalten sind? Ein einziger. General Electric.* In der Tat gab es die meisten der aktuellen Unternehmen noch nicht, als M. Dow seine Liste erstellt hat. Die meisten der ursprünglichen Unternehmen gibt es nicht mehr oder sie haben sich in etwas Neues verwandelt.

Dies ist einer der wesentlichen Punkte: Der Markt ist nicht stagnierend. Unternehmen verschwinden laufend und werden durch etwas Neues ersetzt.

Notiz: Seit dem 26. Juni 2018 geht es GE wie den anderen ursprünglichen Unternehmen; es zählt nicht mehr zum Dow-Index und wurde durch Walgreens Boots ersetzt.

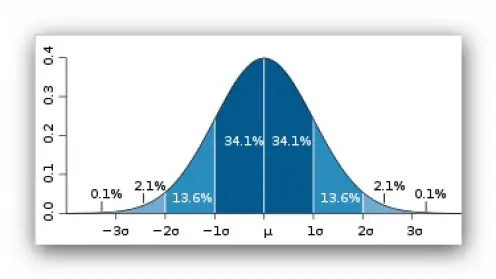

Das Gleiche gilt für den VTSAX. Er enthält praktisch alle auf dem US-Markt gehandelten Aktien. Bei der letzten Erfassung waren es etwas mehr als 3600. Stell dir also alle 3600 Unternehmen in einem klassischen Diagramm der Normalverteilung vor.

Die paar Unternehmen links wären die leistungsschwächsten. Die wenigen rechts die leistungsstärksten. Alle dazwischen weisen eine variable Performance auf. OK, und wenn man jetzt nach links schaut, welches ist die schlechtmöglichste Performance einer schwachen Aktie? Sie kann bis zu 100 % ihres Werts verlieren. Und dann verschwindet sie, selbstverständlich, und wird nie mehr von sich zu reden machen.

Während sich neue Unternehmen entwickeln, florieren und an die Börse gehen, ersetzen sie diejenigen, die ausgeschieden oder kurz davor sind. Der Markt (oder der VTSAX stellvertretend dafür) reinigt sich selbst. Schauen wir nun unsere Top-Performer auf der rechten Seite an. Welches ist die beste Performance, die sie erzielen können? 100 %? Das ist sicherlich möglich. Aber auch 200, 300, 1.000, 10.000 % oder mehr. Dem Aufwärtstrend sind keine Grenzen gesetzt. Während einige Sterne verblassen, zeigen sich neue am Himmel.

Aber Achtung, dieses System funktioniert nur mit den Indexfonds. Sobald “professionelles Management” versucht, das System zu knacken, dann ist alles möglich. Sie können die Situation verschlimmern, was sie meistens machen, und verrechnen dafür sogar noch Gebühren. Wir werden in einem späteren Artikel darauf zurückkommen.

2. Aktien zu besitzen, bedeutet, Teil von lebendigen, dynamischen Unternehmen zu sein, die sich alle anstrengen, um erfolgreich zu sein.

Um zu verstehen, weshalb der Aktienmarkt einem stetigen Aufwärtstrend folgt, muss man verstehen, was man mit dem VTSAX wirklich besitzt. Man besitzt, wortwörtlich, einen Anteil an jedem börsenkotierten Unternehmen in den USA. Aktien sind nämlich nicht nur kleine Zettel, die gehandelt werden.

Wenn du Aktien besitzt, bist du Besitzer eines Teils eines Unternehmens. Diese Unternehmen bestehen aus Personen, die unermüdlich dafür arbeiten, ihre Kundschaft zu erweitern und zu bedienen. Sie stehen in Konkurrenz zueinander in einem gnadenlosen Umfeld, das diejenigen belohnt, die es schaffen und diejenigen ausschliesst, bei denen dies nicht der Fall ist. Diese intensive Dynamik macht Aktien und die Unternehmen, die sie repräsentieren, zur kraftvollsten und ertragreichsten Anlageklasse der Geschichte.

Wir verfügen also über dieses wunderbare Werkzeug, um stetig steigenden Reichtum zu erzeugen, aber – und dies ist ein grosses ABER, aufgrund dessen zahlreiche, wenn nicht die meisten Personen Geld auf dem Markt verlieren – es handelt sich um einen wilden und aufreibenden Weg. Und dann ist da noch dieses GROSSE und HÄSSLICHE Ereignis. Aber darüber werden wir ein anderes Mal sprechen.

Haftungsausschluss: Wie bei allem auf diesem Blog handelt es sich lediglich um einen Gedankenaustausch. Du bist allein für deine Entscheidungen verantwortlich.

Notizen von MP

Als Schweizer Investor kannst du den Begriff VTSAX (Index mit US-Unternehmen) durch unser Pendant ersetzen: den berühmten VT-ETF.

Und es gilt dasselbe für den VT-ETF (der den globalen Aktienmarkt repräsentiert): Seit seiner Einführung geht es immer aufwärts:

Bildnachweis: jlcollinsnh.com