Im vorigen Kapitel haben wir gesehen, wie Quellensteuern für einen Schweizer Investor in der Theorie funktionieren.

Machen wir jetzt weiter mit der Praxis :)

Wir starten mit dem einfachen Fall der Schweizer Quellensteuer auf eine Schweizer Aktiendividende.

Erinnerung bzw. für neue Leser: Ein Wertpapier bedeutet einfach etwas, das du in deinem Namen besitzt, z. B. eine Aktie, einen ETF, eine Anleihe oder irgendein anderes finanzielles Wertpapier.

Szenario 1: Schweizer/in kauft Schweizer Aktie

Das schweizerische Quellensteuergesetz für Schweizer Wertpapiere hat folgende Regeln:

- Du hast ein Brokerage-Konto mit Geld drauf

- Mit diesem Geld kaufst du Schweizer Wertpapiere (z. B. von Roche)

- Während des Jahres erhältst du Dividenden von Roche

- Diese Dividenden unterliegen einer Schweizer Quellensteuer von 35%, noch bevor du das Geld überhaupt auf deinem Brokerage-Konto siehst

Dann, da du nicht der Typ bist, der 35% seiner passiven Dividenden davonflattern lässt, deklarierst du deine Schweizer Steuern korrekt (siehe mein Leitfaden zum Ausfüllen deiner Schweizer Steuererklärung).

Und so entwickelt sich das Szenario:

- Im 2020 erhältst du von Roche Dividenden in Höhe von CHF 500

- Auf deinem Brokerage-Konto siehst du nur CHF 325 davon (denn CHF 500 - (500 x 0,35) = CHF 325), da der Staat 35% Steuer darauf einbehalten hat

- Wenn du dann im März 2021 deine Steuerrechnung von zum Beispiel CHF 10'000 erhältst, werden dir diese CHF 175 (= CHF 500 - CHF 325) zu diesem Zeitpunkt zurückgegeben bzw. verrechnet. Das bedeutet, dass du anstelle von CHF 10'000 nur CHF 9'825 Steuern zahlst

Diese Abbildung der Eidgenössische Steuerverwaltung fasst die Situation gut zusammen (und alle Details findest du auf dieser Seite ihrer Website, falls du dich damit beschäftigen willst):

Wie die Schweizer Quellensteuer auf Schweizer Wertpapiere funktioniert (Quelle: Eidgenössische Steuerverwaltung (ESTV))

Und falls du die Schweizer Steuerbehörden betrügst, indem du deine Wertpapiere nicht angibst, passiert das:

Wie die Schweizer Quellensteuer auf Schweizer Wertpapiere funktioniert, wenn du die Steuerbehörden betrügst (Original-Bildquelle: Eidgenössische Steuerverwaltung (ESTV))

Der Fall der Schweizer Quellensteuer auf die Dividende einer Schweizer Aktie ist daher ganz simpel: 35% Quellensteuer auf Schweizer Dividenden, die du in deiner Schweizer Steuererklärung zurückfordern kannst.

Zusammenfassung der schweizerischen Quellensteuer für L1TW und L2TW:

- L1TW: nicht anwendbar (da du die Aktie direkt hältst und nicht über einen ETF)

- L2TW: 35%, erstattungsfähig in deiner Schweizer Steuererklärung

Seh’n wir mal, wie es aussieht, wenn du stolzer Besitzer eines Schweizer ETF bist.

Szenario 2: Schweizer/in kauft Schweizer ETF wie z. B. den “UBS ETF (CH) SMIM (CHF) A-dis”

Dieser UBS ETF bildet den SMIM-Index ab, der die 30 grössten mittelständischen Unternehmen am Schweizer Aktienmarkt (einschliesslich Lindt, Schindler, Logitech, Sonova usw.) enthält, die nicht im SMI-Index enthalten sind (der seinerseits die Unternehmen Nestlé und Roche enthält).

In Bezug auf Dividenden geschieht Folgendes:

- Du kaufst einen ETF “UBS ETF (CH) SMIM (CHF) A-dis”

- Jedes Unternehmen in diesem ETF zahlt seine Dividenden an den Distribuenten, den Inverkehrbringer, des Fonds (in diesem Fall ist das UBS)

- Dann, einmal im Jahr (bei diesem ETF im September), zahlt dir der UBS ETF eine Dividende

Zusammenfassung der schweizerischen Quellensteuer des ETF für L1TW und L2TW:

- L1TW: Die Schweizer Steuerbehörden werden 35% aller von den Unternehmen dieses ETF an UBS gezahlten Dividenden abziehen. Dann wird UBS diese 35% über ein spezielles Steuerformular zurückerhalten (als ob UBS ihre Schweizer Steuererklärung ausfüllen würde) (source: Asset Management Association (Punkt 27), ESTV-Rundschreiben Nr. 24 in Punkt 2.5 — danke an Jonas, der mir diese geprüften Quellen zur Verfügung gestellt hat!). Man erleidet also als Investor in dieser Hinsicht keinen Verlust

- L2TW: Wenn UBS (die unseren ETF ausgibt) dir deine Dividenden zahlt, erheben die Schweizer Steuerbehörden 35% Quellensteuer, die du in deiner Schweizer Steuererklärung zurückfordern kannst (wie wir im obigen Abschnitt für Roche gesehen haben)

Zeit, sich zu konzentrieren.

Wir befassen uns jetzt mit der Frage, die mir jeder stellt:

Aber MP, wie funktioniert das mit den Quellensteuern, wenn ich US-amerikanische/irische/deutsche/japanische/etc. Wertpapiere besitze? Ist es der gleiche Mechanismus, der mit einem Prozentsatz von 35% zuschlägt?

Die Antwort: Nö!

Der Satz von 35% entspricht dem schweizerischen Quellensteuergesetz. Was für deine Wertpapiere aus anderen Ländern steht im nächsten Abschnitt.

Besonderheiten zur Quellensteuer auf ausländische Wertpapiere

Solange es um Schweizer Wertpapiere geht, ist der Prozess einfach.

Sobald wir aber über ausländische Wertpapiere sprechen (wie meinen Favoriten ETF VT), wird es etwas komplexer. Auch hier ist das Rezept komplex, aber nicht kompliziert, sobald du weisst, was du zu tun hast. Das sehen wir uns im Folgenden mit vielen konkreten Beispielen an.

Die Grundregel, die es zu verstehen gilt, lautet: Jedes Land hat sein eigenes Quellensteuergesetz.

Also erhebt jedes Land eine Quellensteuer auf deine Dividenden bevor sie auf deinem Konto landen.

Und die Komplexität dieses Abschnitts liegt in der Tatsache, dass du dich über die Steuerregeln jedes Landes informieren musst, in dem du investierst, damit du dir diese Quellensteuer zurückholen kannst und keinen Teil deiner Rendite verlierst.

Dann, falls du wie ich bist, also ein Investor, der sich auf Einfachheit und Effizienz konzentriert, musst du nur noch die Steuervorschriften von maximal zwei oder drei Ländern kontrollieren [1].

In der Steuersoftware VaudTax deklarierst du Schweizer Aktien und ETFs in Abschnitt 1 und ausländische Aktien und ETFs in einem separaten Abschnitt 2

Die Schweizer Website über die Quellensteuer auf ausländische Einkünfte, die du kennen musst, ist diese: ESTV — Ausländische Quellensteuer nach Ländern. Hier findest du alle Vereinbarungen zwischen der Schweiz und jedem Land.

Aber wie du sehen kannst, ist da viel Jargon zu lesen. Um also direkt auf den Punkt zu kommen, sind hier sind die beiden anderen Websites, die ich empfehle, um die Höhe der Quellensteuer für jedes Land herauszufinden:

- Standard-Quellensteuersatz für jedes Land der Welt (PWC-Website)

- Quellensteuersatz für in der Schweiz Ansässige für jedes Land der Welt, einschliesslich Doppelbesteuerungsabkommen (d. h. mit der reduzierten Standardrate)

Für das vollständige Verständnis dieses Mechanismus der Abkommen zitiere ich hier den erläuternden Text des Freihandelsabkommens:

Doppelbesteuerungsabkommen sollen eine Doppelbesteuerung des Einkommens oder Vermögens von Einzelpersonen oder juristischen Personen vermeiden, die die Kriterien für ausländische Verbindungen erfüllen. Diese Abkommen sind daher ein wichtiges Element bei der Förderung wirtschaftlicher Aktivitäten auf internationaler Ebene. Die Schweiz hat bisher mehr als 100 davon abgeschlossen und ist bestrebt, ihr Netzwerk weiter auszubauen.

Ohne Jargon: Du, der Schweizer Investor, willst keine Steuern auf deine Dividenden in der Schweiz und auch im Ausland zahlen. Und diese Abkommen haben den Zweck, diese Doppelbesteuerung zu vermeiden.

Bei den Schweizer Aktien/ETF, die dir als Schweizer Investor Dividenden zahlen, ist das ganz einfach. Weil es automatisch über die Steuersoftware deines Kantons deklariert und erledigt wird.

Um jedoch die von einem anderen Land als der Schweiz erhobene Quellensteuer geltend machen zu können, musst du ein bestimmtes Formular verwenden.

[1] Falls du an Value Investing, interessiert bist, musst du musst mehr Hausaufgaben machen. Aber wenn du auf diesem Kenntnisniveau bezüglich Geldanlagen bist, sollte das für dich kein Problem sein ;)

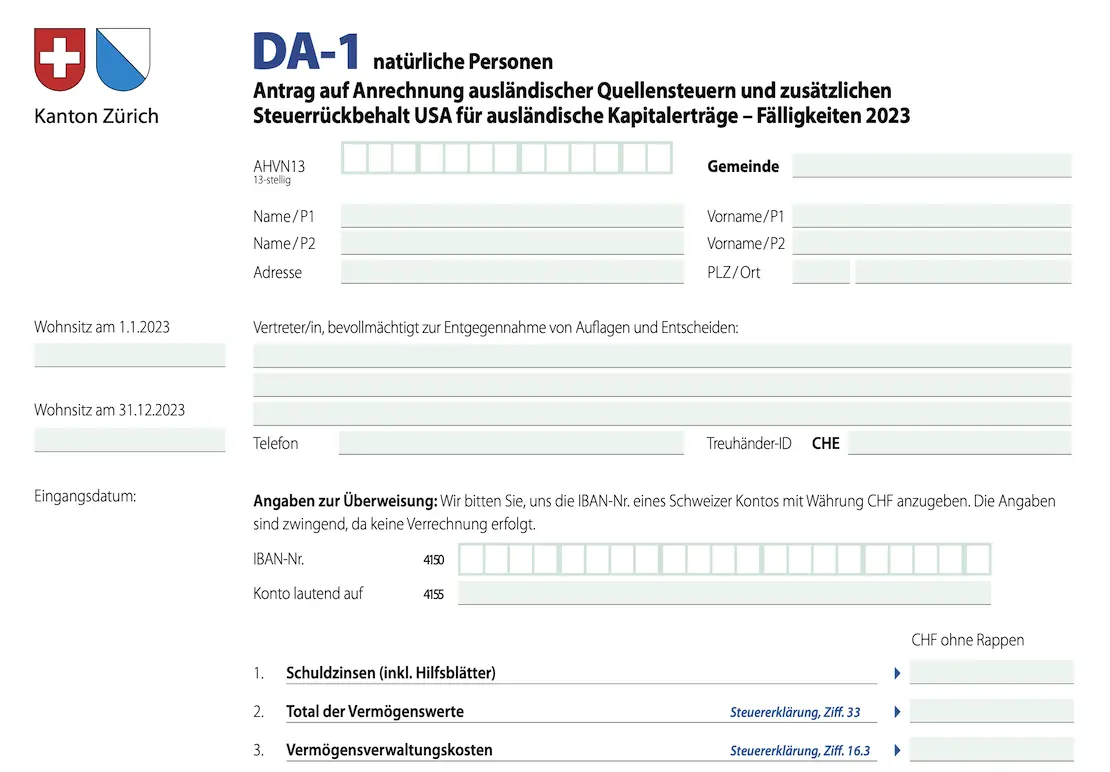

DA-1-Formular zur Rückerstattung von Quellensteuern auf ausländische Dividenden, das Sesam-öffne-dich des Schweizer Investors

Dieses DA-1-Formular ist der Schlüssel zur Rückerstattung deiner Quellensteuer auf ausländische Einkünfte.

Stell dir vor, du hast CHF 500'000 in einen französischen ETF investiert und dieser ETF zahlt dir jedes Jahr CHF 20'000 (alias 4%) an Dividenden.

Wir sind uns einig, dass du nicht willst, dass die französische Regierung 15% (den Betrag der französischen Quellensteuer gemäss dem französisch-schweizerischen Vertrag), d. h. CHF 3'000, einnimmt und du sie nie wieder siehst? Wir sind uns doch einig?

Nun, wenn du deine Schweizer Steuererklärung ausfüllst, musst du nur, anstatt deine Dividenden in dem Abschnitt zu erklären, den wir oben für Schweizer Wertpapiere gesehen haben, diese französischen Wertpapiere in dem Abschnitt mit dem Namen “Ausländische Aktien gemäss den ergänzenden Formularen R-US 164 und DA-1” deklarieren (das ist auf jeden Fall in der VaudTax-Software so, muss aber für die anderen Kantone ähnlich sein).

Dank Hinzufügung dieser Zeile von CHF 15'000 französischer Dividenden werden dir deine CHF 3'000 französischen Dividenden automatisch zurückerstattet. Denn ja, heutzutage sorgt die Schweizer Steuererklärungssoftware (in meinem Fall VaudTax) dafür, dass dein DA-1-Formular automatisch ausgefüllt und verarbeitet wird, und du erhältst sofort eine “Gutschrift” für deine Schweizer Steuererklärung.

Du hast wirklich Glück, wenn du deine Reise als Investor heute beginnst, denn vorher waren viele Papierformulare auszufüllen. Es war viel mühseliger. Aber jetzt, mit zwei oder drei Klicks, ist es geschafft und du bekommst dein Geld zurück :)

Nachdem das geklärt ist, machen wir weiter mit den verschiedenen Szenarien, denen ein Schweizer Mustachian -Investor am häufigsten begegnet.

Szenario 3: Schweizer/in kauft den in Irland beheimateten VWRL ETF (Vanguard FTSE All-World UCITS ETF)

Ich setze meinen Favoriten, den VT ETF absichtlich nicht an die erste Stelle, weil die USA ein Sonderfall sind.

Dieser VWRL ETF ist Lesern, die schon länger dabei sind, bekannt. Wir nutzen ihn, um über den Online-Broker DEGIRO Geld für die MP-Kinder zu investieren.

Nehmen wir an, du nutzt diesen ETF und kaufst davon CHF 500'000. Zur Erinnerung: Dein Domizil (d.h. wo du deine Steuern zahlst) ist natürlich die Schweiz.

Dieser irische VWRL ETF ist ein “globaler” ETF, was bedeutet, dass du mit dem Kauf eines Anteils in rund 3'945 Unternehmen auf der ganzen Welt investierst.

In Bezug auf Quellensteuern ist es für uns aber noch wichtiger, zu wissen, dass sich der Sitz dieses ETF in Irland befindet, wie du auf der Website justetf.com sehen kannst:

Wenn es Zeit wird, deine Steuererklärung in der Schweiz einzureichen, musst du zuerst herausfinden, wie viel Prozent der Quellensteuer die irische Regierung dir berechnet.

Weder eins noch zwei, du gehst auf die oben genannte Website: Zusammenfassung der Quellensteuer nach jedem Land der Welt (PWC-Website). Und bekommst einen kleinen Schock, wenn du siehst, dass du als Nicht-Bürger 25% zahlen musst:

Da wir wissen, dass dieser VWRL ETF etwa 1.5% in Dividenden ausschüttet, erhalten wir folgende Zahlen:

- Investierter Betrag: CHF 500'000

- Erhaltene Dividenden über ein Jahr: CHF 7'500 (= CHF 500'000 x 0.015)

- Betrag der irischen Quellensteuer: CHF 1'875 (= CHF 7'500 x 0.25)

Aber zum Glück erinnerst du dich an den fantastischen Leitfaden eines gewissen MP, der dich auf das Doppelbesteuerungsabkommen hingewiesen hat. Du gehst also zum zweiten PWC-Link: Zusammenfassung des Schweizer Quellensteuersatzes für Schweizer Bürger für jedes Land. Und dort, so ein Glück, siehst du, dass tatsächlich nur 15% deiner 7.5K CHF (oder CHF 1'125) einbehalten werden, bevor du deine irischen Dividenden überhaupt erst erhältst:

Die irische Quellensteuer ist gemäss dem Doppelbesteuerungsabkommen zwischen der Schweiz und Irland (von 25%) auf 15% gesenkt

Nur um sicherzugehen, dass die PWC-Website mit all diesen Angaben auf dem neuesten Stand ist, kannst du schnell auf der Website der Eidgenössischen Steuerverwaltung (alias ESTV) nachsehen, ob der angegebene irische Quellensteuersatz korrekt ist, indem du diesem Link folgst.

Wie du beim Öffnen des PDF siehst, haben Irland und die Schweiz eine Vereinbarung getroffen, um die Quellensteuer auf Dividenden auf 15% zu begrenzen — mit einer netten Besonderheit:

Irland und die Schweiz haben eine Vereinbarung getroffen, um die Quellensteuer auf Dividenden auf 15% zu begrenzen — mit einer netten Besonderheit

In Punkt 1 sehen wir, dass der irische Quellensteuersatz 15% beträgt. Die Besonderheit II.1 zeigt uns jedoch ganz mitfühlend, dass wir, liebe Schweizer Mitbürger, von der Steuer auf Dividenden befreit sind, die von einem irischen Unternehmen gezahlt werden. Oh Freude!!!

Wir sprechen hier also von der L2TW-Quellensteuer (erhoben auf das Geld, das der Fonds an dich, den Schweizer Anleger, gezahlt hat), die 0% entspricht.

Wir dürfen aber nicht die Quellensteuer L1TW vergessen, die erhoben wird, wenn die im ETF enthaltenen Aktien Dividenden an den ETF zahlen. Denn für dich als Privatinvestor gelten Steuerabkommen, um festzulegen, welche Quellensteuer von welchem Staat erhoben wird.

Angesichts der Tatsache, dass dieser VWRL ETF zu mehr als 50% aus US-Aktien besteht, ist es interessant zu wissen, dass die USA nur 15% (anstelle der standardmässigen 30%) Quellensteuer auf Dividenden besteuern, die an einen irischen ETF gezahlt werden.

Andererseits ist diese L1TW-Quellensteuer auf unseren VWRL-ETF nicht erstattungsfähig.

Nehmen wir als konkretes Beispiel die Firma Google, die Teil des ETF VWRL ist. Tja, wenn sie ihre Dividenden zahlen, erheben die Vereinigten Staaten eine Quellensteuer von 15%, bevor diese Dividenden überhaupt beim VWRL ETF ankommen. Und du hast keine Möglichkeit, diese L1TW-Quellensteuer zurückzubekommen.

Zusammenfassung der irischen ETF-Quellensteuer für L1TW und L2TW:

- L1TW: hängt von der Quelle der Dividende ab — z. B. 15% für US-Aktien, die eine Dividende an den irischen VWRL ETF zahlen

- L2TW: 0% (dank des Doppelbesteuerungsabkommens zwischen der Schweiz und Irland)

Szenario 4: Schweizer/in kauft den in den USA ansässigen VT ETF (Vanguard Total World Stock ETF)

Das ist der ETF, in den ich den grössten Teil unserer Ersparnisse investiere. Es ist ein “globaler” ETF, der mir erlaubt, mit einem Klick in 8'751 Unternehmen auf der ganzen Welt zu investieren.

Listen wir unsere Variablen noch einmal auf, um zu sehen, was uns in Sachen Quellensteuer erwartet:

- Mein Steuerdomizil ist immer noch die Schweiz

- Das Domizil dieses ETF VT sind die USA

Wenn man auf den PCW-Seiten (Liste der Quellensteuersätze nach Ländern und Liste der Quellensteuern nach Ländern für die Schweiz) und auf der Website der ESTV nachsieht, findet man folgendes heraus:

Dank des Doppelbesteuerungsabkommens zwischen der Schweiz und den USA ist der US-Quellensteuersatz für Dividenden auf 15% gesenkt

Die dreifache Überprüfung bestätigt uns, dass der L2TW-Quellensteuersatz für L2TW für Schweizer Bürger mit US-amerikanischem ETF 15% beträgt.

Ob du von diesem günstigen Quellensteuersatz von 15% profitieren kannst, hängt allerdings vom Status deines Online-Brokers ab.

Genauer gesagt von seinem Status als “Qualified Intermediary”, der von den amerikanischen Steuerbehörden definiert wird. Grundsätzlich berechtigt dieser Status einen Online-Broker dazu, die US-Quellensteuer auf die eine oder andere Weise zu verwalten. Dies passiert durch Ausfüllen des x-ten berühmten Formular namens “W8-BEN”, womit die US-Quellensteuer von 30% auf 15% gesenkt wird. Um herauszufinden, ob dein Online-Broker berechtigt ist, frag ihn einfach!

Hinweis MP: In Punkt 4 spricht das Freihandelsabkommen über 'RIC', was ich mit dem qualifizierten Vermittler gleichsetze, aber ich bin nicht sicher, ob es dasselbe ist (noch zu bestätigen — falls du mehr weisst, lass es mich bitte wissen!)

Es gibt drei Optionen:

- Schweizer oder ausländischer Broker ohne diesen Status “Qualifizierter Vermittler”: Die USA berechnen dir daher 30% L2TW Quellensteuer. Du musst das DA-1-Formular verwenden, um dir in der Schweiz 15% zurückzuholen. Und dann musst du ein Formular mit dem Namen “Formular R-US 164 — Antrag auf Rückerstattung der zusätzlichen US-Quellensteuer” (“Formulaire R-US 164 — Demande de remboursement de la retenue supplémentaire d’impôt USA” auf Französisch) ausfüllen. So kannst du die zusätzlichen 15% zurückerhalten (abhängig von deinem Broker kann er diese Anfrage automatisch für dich stellen). Diese beiden Formulare DA-1 und R-US 164 werden automatisch generiert, wenn du den entsprechenden Abschnitt in deiner Schweizer Steuererklärung ausfüllst (zumindest mit VaudTax im Kanton Waadt)

- Ausländischer Broker mit diesem Status “Qualifizierter Vermittler” (das ist beispielsweise der Fall bei Interactive Brokers und DEGIRO: Dein Broker nutzt und füllt daher (normalerweise beim Eröffnen deines Kontos) das W8-BEN-Formular aus, sodass du nur mit 15% besteuert wirst. Die USA berechnen dir daher nur 15% L2TW-Quellensteuer, die du ganz einfach mit dem DA-1-Formular in deiner Schweizer Steuererklärung geltend machen kannst

- Schweizer Broker mit diesem Status “Qualifizierter Vermittler (wie bei Swissquote): Die USA ziehen 15% der L2TW-Quellensteuer ab, dein Broker zieht 15% ab und du musst diese 30% vollständig über das DA-1-Formular in der Schweiz geltend machen

Zusammenfassend gesagt, ist es dieses W8-BEN-Formular, mit dem du die Quellensteuer auf Dividenden von US-Wertpapieren auf 15% senken kannst. Und das hängt von deinem Broker ab.

Dann kommt die L1TW-Quellensteuer. Du weisst schon, die auf Dividenden, die von Unternehmen an deinen ETF gezahlt werden.

Die gute Nachricht ist, dass Dividenden, die von einem US-Unternehmen an einen US-ETF gezahlt werden, nicht der Quellensteuer unterliegen. Und da zum Zeitpunkt des Schreibens dieses Artikels 57,4% des VT ETF aus US-Unternehmen bestehen, bedeutet das, dass du nicht die L1TW-Quellensteuer auf mehr als die Hälfte der Dividenden verlierst, die dein in den USA ansässiger VT ETF erhalten hat :)

Zusammenfassung der US-ETF-Quellensteuer für L1TW und L2TW:

- L1TW: hängt von der Quelle der Dividende ab — z. B. 0% für US-Aktien, die eine Dividende an den US ETF VT zahlen

- L2TW: 15% (dank des Doppelbesteuerungsabkommens zwischen der Schweiz und den USA), abhängig vom Status deines Online-Brokers über die verschiedenen Formulare W8-BEN, DA-1 und R-US 164 erstattungsfähig

Unten findest du einen konkreten Screenshot der Dividenden, die mir im Dezember 2020 für meine VT- und VWRL-ETF gezahlt wurden. Wie du siehst, wurde meine VT-Dividende von den US-Steuerbehörden mit einer L2TW-Quellensteuer von 15% belastet, und mein VWRL-ETF wurde von Irland nicht mit L2TW-Quellensteuer belegt:

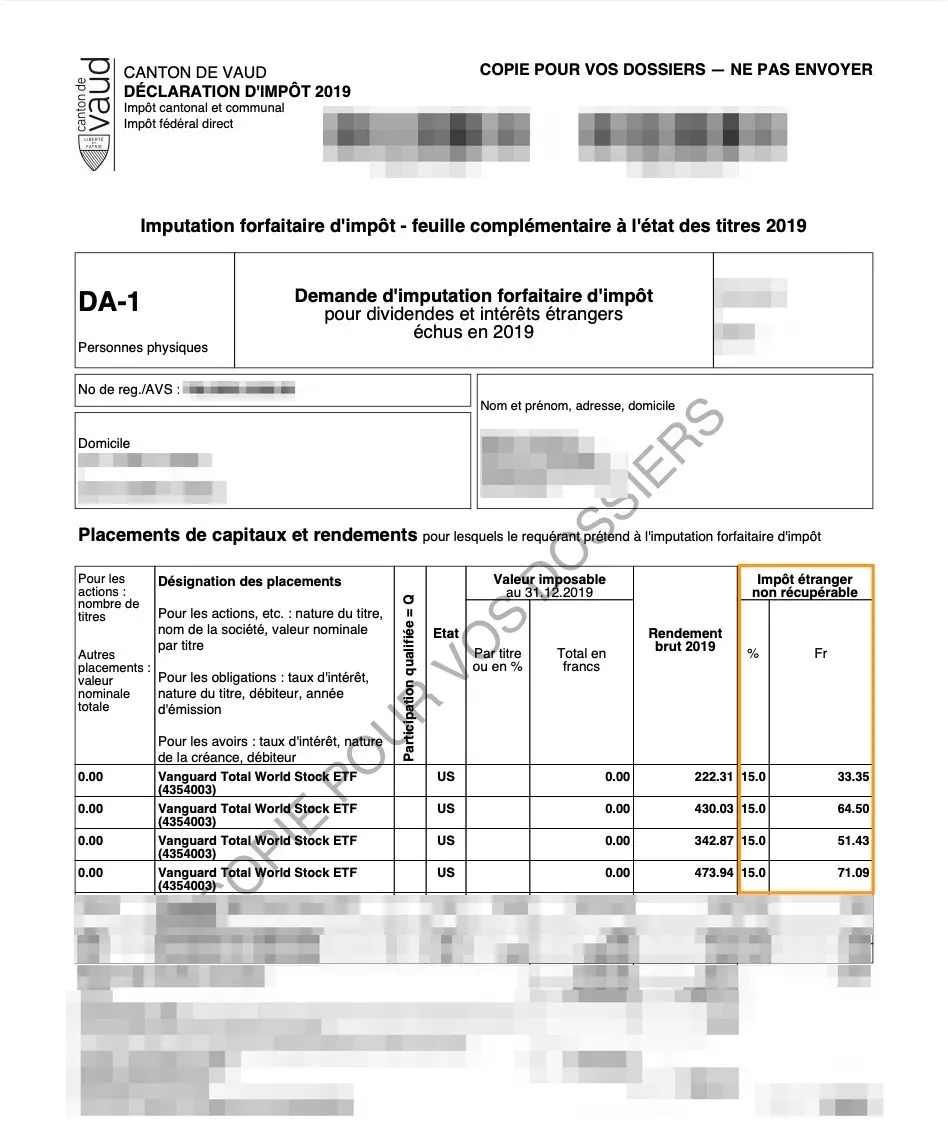

Und wie du untenstehend siehst, habe ich in meiner Schweizer Steuersoftware VaudTax erklärt, dass ich US-Dividenden erhalten habe, dass sie mit 15% besteuert wurden und dass ich sie über das berühmte DA-Sesam-öffne-dich zurückhaben will (und mir holen würde!)

Ich habe jede über meinen VT ETF erhaltene Dividende eingetragen und die von den US-Steuerbehörden einbehaltenen 15% meiner Dividende geltend gemacht — N.B.: Dieses Formular wird automatisch von VaudTax generiert :)

Im nächsten Screenshot siehst du dann, dass die Schweizer Steuerbehörden mir tatsächlich eine Steuergutschrift (d. h., sie ziehen den Betrag der Quellensteuer von meinem Gesamtbetrag der zu zahlenden Schweizer Steuern ab) in meiner Schweizer Steuererklärung gewähren:

Mit dem DA-1-Formular kann ich mir meine 15% US-Quellensteuer über meine Schweizer Steuererklärung zurückholen

Die aufmerksamsten unter euch werden bemerken, dass ich nicht das R-US 164-Formular verwende, um meine Quellensteuer zurückzufordern. In der Tat ist mein Broker-Unternehmen Interactive Brokers ein “Qualified Intermediary”, sodass ich nur das DA-1 Formular ausfüllen muss.

Szenario 5: Schweizer/in kauft den in den USA ansässigen ACWI ETF (iShares MSCI All-Countries World Index ETF)

Falls du iShares/Blackrock (vs. Vanguard) bevorzugst, ist der “globaler” ETF deiner Wahl vielleicht ACWI.

Eine kurze Überprüfung des Sitzes dieses ETF bei Google bringt mich diesmal nach Bloomberg. Und dieser ETF kommt aus den USA.

In Bezug auf die Quellensteuern ist es also dasselbe Prozedere wie oben für den VT-ETF beschrieben.

Szenario 6: Schweizer/in kauft ETF mit Domizil in Luxemburg

*Hinweis: Ich hatte selbst noch nie einen solchen ETF in meinem Anlageportfolio.

In der Welt des ETF-Investments in Europa redet man viel über ETF mit Domizil in Irland und Luxemburg. In der Tat haben beide Länder interessante Doppelbesteuerungsabkommen mit der Schweiz.

Wie üblich überprüfen wir zuerst unsere berühmte L2TW-Quellensteuer (d. h., wenn der ETF dir Dividenden zahlt) auf der ESTV-Website:

Wenn du es auf der PWC-Website überprüfst, wirst du feststellen, dass du als Schweizer nicht wirklich von einer Sonderbehandlung profitierst, da diese Quellensteuer von 15% die Standardsteuer ist.

Dieses Abkommen zwischen der Schweiz und Luxemburg wird nur dann interessant, wenn du als Schweizer Unternehmen luxemburgische Dividenden erhältst, und auch dann gibt es Bedingungen für die %, die du besitzen musst.

Dann kommt das Thema der L1TW-Quellensteuer. Da du als Mustachian-Investor normalerweise in einen globalen ETF investierst, der grösstenteils aus US-Aktien besteht, ist es interessant zu sehen, wie viel die US-Steuerbehörden US-Unternehmen in Rechnung stellen, die eine Dividende an einen luxemburgischen ETF zahlen.

Noch einmal möchte ich mich an dieser Stelle bei MP-Leser @San_Francisco für seine Recherche und das Teilen von Informationen im Forum bedanken. Seinen Quellen zufolge gibt es ein Abkommen zwischen den USA und Luxemburg, durch welches die L1TW-Quellensteuer von 30% auf 15% gesenkt wird. Dieses Abkommen gilt jedoch spezifisch nicht für luxemburgische Fonds (d. h. ETF).

Sofern nicht von einer anderen Quelle anders angegeben, beträgt die L1TW-Quellensteuer für US-Aktien eines luxemburgischen ETF deshalb weiterhin 30%.

Zusammenfassung der Luxemburger-ETF-Quellensteuer für L1TW und L2TW:

- L1TW: hängt von der Quelle der Dividende ab — z. B. 30% für US-Aktien, die eine Dividende an den Luxemburger ETF zahlen

- L2TW: 15%, erstattungsfähig über das DA-1-Formular bei deiner Schweizer Steuererklärung

Ich werde andere Szenarien hinzufügen, während ich weiterexperimentiere, und mich dabei insbesondere danach richten, was du, liebe/r Leser/in, gerne als Information von mir hättest.

Quellensteuer bei ETF und Aktien als Schweizer Investor

Hier eine kleine Tabelle für dich, die alles zusammenfasst, was wir uns gerade in diesem Kapitel angesehen haben. Die Grundannahme (wie beim gesamten Leitfaden) ist, dass dein Steuerdomizil die Schweiz ist.

| Aktien- oder ETF-Domizil | Quellensteuer L1TW | Quellensteuer L2TW |

|---|---|---|

| Schweizer Aktie | n/a | 35%, erstattet durch Steuergutschrift auf deine Schweizer Steuererklärung |

| Schweizer ETF | 35% (zu bestätigen als vielleicht 0%), erstattet auf Anfrage des Fonds selbst | 35%, erstattet durch Steuergutschrift auf deine Schweizer Steuererklärung |

| Irischer ETF | 15% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 0% (dank Doppelbesteuerungsabkommen zwischen Irland und Schweiz) |

| US-amerikanischer ETF | 0% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 15%, erstattet durch Steuergutschrift über die verschiedenen Formulare W8-BEN, DA-1 und R-US 1641 bei deiner Schweizer Steuererklärung (dank Doppelbesteuerungsabkommen zwischen den USA und Schweiz) |

| Luxemburger ETF | 30% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 15%, erstattet durch Steuergutschrift über das DA-1-Formular bei deiner Schweizer Steuererklärung |

In Anbetracht der Beträge, die viel höher sind als eine einfache Stempelsteuer (wir sprechen hier von zig % für diese Quellensteuern), bleibt dieser letzte Abschnitt sehr wichtig für dich, wenn du von den Erträgen deiner Investitionen ab 40 Jahren in der Schweiz leben möchtest. Aber wenn du meinen Prozess genau befolgst, wirst du in der Lage sein, das ganze Geld, das dir zusteht, zurückzubekommen.

Nächster Schritt: FAQ zu Schweizer Steuern als Investor

Wie du sehen kannst, ist das Komplizierteste beim Thema Quellensteuern auf deine Aktien- oder ETF-Dividenden oft, die Informationen zu finden. Aber das Thema an sich ist gar nicht so komplex.

Das letzte Kapitel, das wir in diesem Steuerleitfaden für Schweizer Anleger abdecken werden, ist eine FAQ. In der Tat stellen mir Leser/innen oft ähnliche Fragen, und ich habe beschlossen, sie zusammenzufassen und im Laufe der Zeit eine FAQ aufzubauen (auch mit meinen eigenen Fragen).