Wenn du zu dem Drittel der Schweizer Bevölkerung gehören möchtest, das Wohneigentum besitzt, wirst du unweigerlich vor der berühmten Frage stehen: Welche Hypothek soll ich wählen?

Gleich danach dreht sich das Gespräch am Samstagabend mit den Kumpels (oder für die Älteren unter uns am Sonntagmittag mit Tante Dominique, die “sich auskennt”) schnell um das unvermeidliche Thema des aktuell besten festen Hypothekarzins.

Wenn ich mich zu dir und Tante Dominique dazugesellen könnte (haha), würde ich einwerfen:

Was, wenn der Zinssatz einer Hypothek NICHT das einzige Kriterium wäre – und vielleicht nicht einmal das wichtigste?

Das sind genau die Informationen, die ich mir in meinen Dreissigern gewünscht hätte, als wir unser Eigenheim gesucht haben…

Es hätte mich davor bewahrt, zwei entscheidende Fehler zu machen, die mich mehrere zehntausend Franken in bar gekostet haben… (und das ganz ohne die Zinseszinsen zu berücksichtigen…)

Die 5 Kriterien für die Wahl deiner schweizer Hypothek

Um die richtige Hypothek in der Schweiz auszuwählen, solltest du diese fünf Kriterien berücksichtigen:

1. Flexibilität bei der Berechnung der Verschuldungsquote

In der Regel berechnet die Bank deine Fähigkeit, die Kosten zu tragen (Hypothekarzinsen, Amortisation, Unterhalt und weitere Ausgaben) für deine Hauptwohnung anhand einer Standardregel: Diese Kosten dürfen nicht mehr als 33 % deines gesamten Erwerbseinkommens ausmachen.

Diese 33 %-Regel wird auch Verschuldungsquote genannt, da die Bank sicherstellen möchte, dass du in der Lage bist, die Hypothekarzinsen und die Amortisation zu zahlen.

Allerdings sind manche Banken bei der Berechnung flexibler als andere. Einige sind bereit, diese 33 %-Grenze einfach zu erhöhen, während andere auch Nebeneinkünfte (nicht nur den Lohn) berücksichtigen.

Das hängt stark von der bankinternen Politik ab. Der beste Weg, das herauszufinden, ist, möglichst viele Banken zu vergleichen (z.B. gilt die Banque du Léman als flexibler in diesem Punkt).

2. Eigenkapitalanforderungen der Bank

Einige Banken sind flexibler als andere, wenn es um die Höhe des erforderlichen Eigenkapitals geht. Die Grundregel lautet: 20 % Eigenkapital in bar bei der Bank UND 5 % Eigenkapital in bar für die Bezahlung der Notariatskosten. Damit erhältst du eine Hypothek über 80 % des Immobilienwerts.

Ein typisches Beispiel für Flexibilität ist, dass einige Finanzdienstleister bereit sind, bis zu 85 % des Immobilienwerts zu finanzieren. Dadurch musst du die 5 % Notariatskosten nicht in bar aufbringen. Stattdessen kannst du dieses Geld für dich arbeiten lassen, indem du es etwa intelligent an der Börse investierst.

Da es sich bei einer Hauptwohnsitzimmobilie um eine langfristige Investition über Jahrzehnte handelt, kann der entgangene Opportunitätsgewinn, wenn du dein Geld in “Beton blockierst”, leicht mehrere zehntausend bis hunderttausend CHF betragen.

3. Der geschätzte Immobilienwert durch die Bank

Ein weiterer entscheidender Punkt, der bei Hypotheken in Gesprächen mit Freunden oft zu kurz kommt, ist der von der Bank geschätzte Immobilienwert. Manche Banken bewerten sehr konservativ, während andere etwas optimistischer sind.

Warum betrifft dich das? Ganz einfach, weil die Bank dir nur einen Prozentsatz des geschätzten Wertes leiht – und sie diesen Wert festlegt. Nein, die Bank orientiert sich nicht am ausgeschriebenen Kaufpreis…

Das bedeutet, ähnlich wie im Punkt 2 oben, dass du möglicherweise mehr Eigenkapital aufbringen musst, je nachdem, wie die Bank deine Traumimmobilie bewertet. Mehr Eigenkapital, das in “Beton blockiert” wird, bedeutet entgangene Opportunitätsgewinne. Dieses Geld hätte für dich arbeiten können (z.B. durch Investitionen an der Börse oder in ein Renditeimmobilienprojekt).

4. Verpfändung deiner 3a, die in Aktien investiert ist

Die beste 3. Säule A der Schweiz für einen Mustachian ist eine, die du zu 100% in Aktien an der Börse investieren kannst (mein kompletter Vergleich der 3. Säulen hier).

Das Problem? Die meisten Banken und Versicherungen, die ich kenne, akzeptieren nicht, einen in Aktien investierten 3a als Sicherheit zu verpfänden – besonders dann nicht, wenn er nicht aus ihrer eigenen Institution stammt. Technisch könnten sie es, aber kommerziell tun sie es in der Regel nicht.

Warum ist das wichtig? Wenn du deinen 3a nicht verpfänden kannst, bedeutet das, dass du dieses Geld als Eigenkapital in bar aufbringen musst. Wieder einmal entsteht ein entgangener Opportunitätsgewinn, weil dieses Geld im “Beton blockiert” wird, anstatt für dich zu arbeiten…

5. Der Hypothekarzins

Zu guter Letzt gibt es den Hypothekarzins – diesen berühmten Zinssatz, den du jedes Quartal oder Halbjahr (je nach Vertrag) zahlen musst, um die Bank dafür zu entschädigen, dass sie dir Geld in Form einer Hypothek leiht. Die meisten Schweizer konzentrieren sich vor allem auf diesen Faktor, da die Banken in ihrer Werbung besonders darauf hinweisen.

Doch wie wir im folgenden Beispiel sehen werden, ist der Hypothekarzins im Vergleich zu den anderen vier Kriterien der am wenigsten ausschlaggebende Faktor…

Beispiel für die Bedeutung dieser Kriterien

Schauen wir uns an, wie diese Kriterien deine Entscheidung beeinflussen können. Ich werde absichtlich ein sehr anschauliches Beispiel wählen.

Stell dir vor, du möchtest ein Haus für 900'000 CHF in der Nähe von Aarau oder Payerne kaufen.

Auch gehen wir von folgendem aus:

- Eine Laufzeit von 10 Jahren

- Einen festen Hypothekarzins

- Eine Rendite von 8 % an der Börse

Nach zwei Terminen mit der Bank A und der Bank B erhältst du die folgenden Hypothekenangebote:

- Bank A:

- Hypothekarzins: 1.5 %

- Eigenkapital in bar: 25 % (20 % vom geliehenen Betrag der Bank und 5 % Notariatskosten auf den ausgeschriebenen Kaufpreis)

- Schätzung des Hauses durch die Bank: CHF 750'000

- Du musst also CHF 345'000 in bar aufbringen (weil 20 % von 750'000 + 5 % von 900'000 + die Differenz zwischen 900'000 und 750'000 = 150'000 + 45'000 + 150'000).

- Zu zahlende Zinsen über 10 Jahre für die CHF 750'000 Hypothek: CHF 112'500

- Bank B

- Hypothekenzinssatz: 1.65%.

- Eigenkapital in bar: 20 % (da die Bank sich bereit erklärt, dich mit einer Hypothek bis zu 85% zu finanzieren, um die 5% Notargebühren zu decken)

- Schätzung des Hauses durch die Bank: CHF 900'000

- Du musst also CHF 180'000 in bar aufbringen (weil 20 % von 900'000).

- Zu zahlende Zinsen über 10 Jahre für die CHF 765'000 Hypothek: CHF 148'500

Wenn du das in eine Tabelle einträgst, sieht das folgendermassen aus:

| Ausgangszahlung (Cash) | Opportunitätskosten (10 Jahre, 8 %) | Zinsen über 10 Jahre | |

|---|---|---|---|

| Bank A | 345'000 | 112'500 | |

| Bank B | 180'000 | 126'225 | |

| Differenz | 165'000 | 356'228 | 13'725 |

Die Differenzen zwischen dem Zinssatz einer Hypothek (CHF 13'725 mehr bei Bank B über 10 Jahre) fällt deutlich geringer aus als die potenziellen Opportunitätskosten über denselben Zeitraum, wenn du die verfügbaren CHF 165'000 an der Börse investierst und dein Geld für dich arbeiten lässt.

Festhypothek oder SARON (für einen Schweizer Mustachian)?

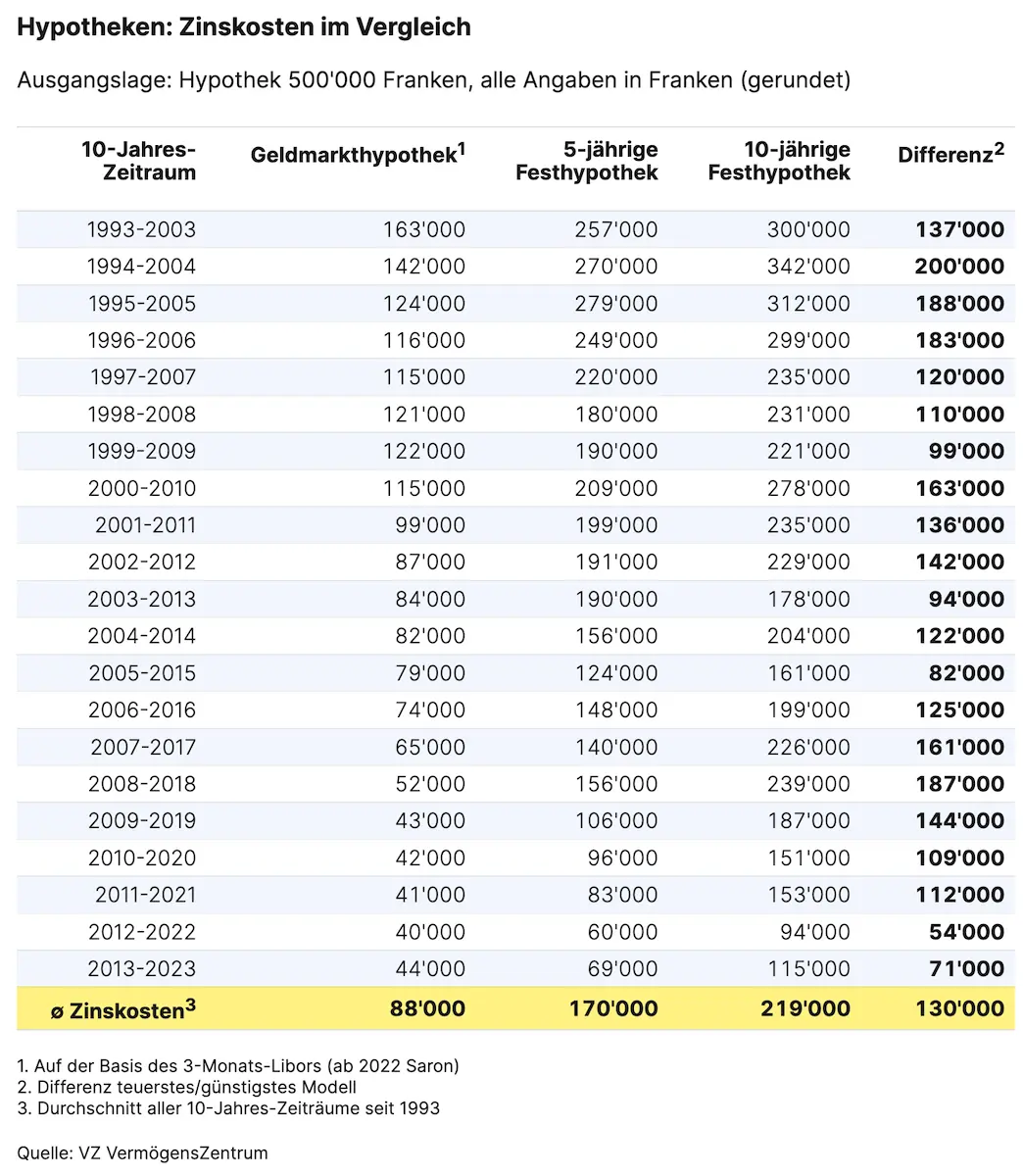

Historisch gesehen war der SARON-Zins (früher LIBOR-Zins) immer günstiger als jeder feste Zins. Die von VZ gesammelten Daten bestätigen dies Jahr für Jahr.

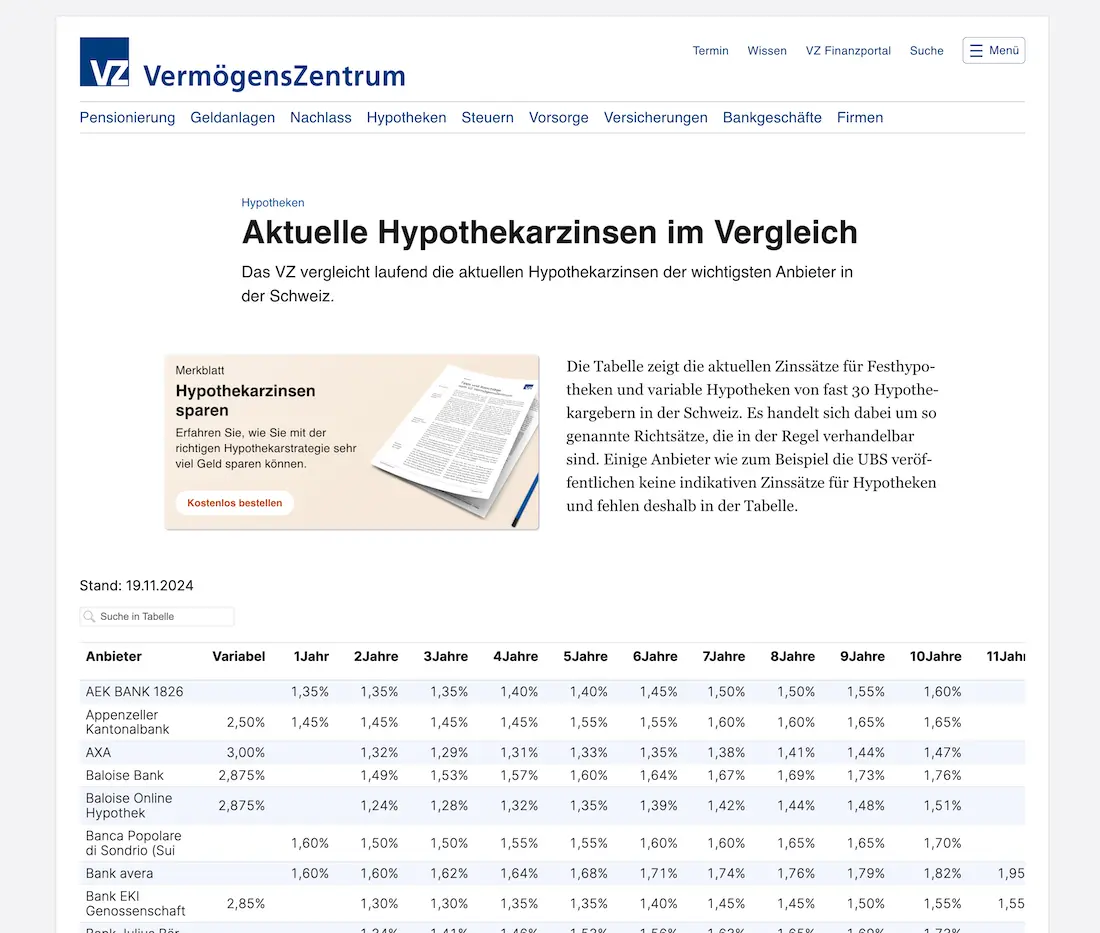

So haben sich die Zinssätze seit 1993 entwickelt:

Hypotheken: Vergleich der Zinsbelastungen und ihrer Entwicklung seit 1993 (Übersicht bereitgestellt von VZ)

Ich zitiere nochmals VZ, weil sie wirklich unabhängig sind: “Grundsätzlich gilt: Je länger die Laufzeit einer Hypothek, desto höher ist die Provision des Vermittlers [Bank oder sogenannter Berater]. Dieser hat also ein klares Interesse daran, möglichst langfristige Festhypotheken zu empfehlen, weil er damit das meiste Geld verdient.”

Also trainiere deinen Mustachian-Muskel und lege dir ein Sicherheitskissen beiseite, um die vierteljährlichen Marktzinsänderungen (aka SARON) abzufedern. Greife zur SARON-Hypothek!

Die einzige sinnvolle Ausnahme, eine Festhypothek zu wählen, wäre, wenn die Negativzinsen zurückkehren.

Ach ja, und vergiss nicht, deinen SARON-Zins zu verhandeln! Mehr dazu findest du in den FAQ am Ende des Artikels.

Hinweis zu Hypotheken-Tranchen…

Eine gängige Strategie von Finanzdienstleistern, um dich langfristig an sich zu binden, besteht darin, dir Hypothekar-Raten mit unterschiedlichen Laufzeiten anzubieten.

Schauen wir uns ein Beispiel der Bank U an, die dir 3 verschiedene Laufzeiten verkauft hat:

- Tranche 1: CHF 500'000 für 3 Jahre

- Tranche 2: CHF 300'000 für 5 Jahre

- Tranche 3: CHF 100'000 für 10 Jahre

Nach Ablauf der 3 Jahre stellst du fest, dass die Bank U wirklich nicht die beste Wahl für einen Mustachian ist. Du schaust dich um und findest ein besseres Angebot bei Bank V.

Also gehst du zu deinem Berater bei Bank U und teilst ihm mit, dass du die Hypothek wechseln möchtest… nur dass er dich nicht mit deinen Tranchen 2 und 3 gehen lassen wird.

Dito, Bank V wird nicht akzeptieren, dich nur für die Verlängerung der Tranche 1 zu nehmen… es gilt alles oder nichts…

Das Ergebnis? Du bist für ein Jahrzehnt wie ein Narr gefangen…

Die Lösung: IMMER Tranchen mit gleichen Laufzeiten wählen, um am Ende der Laufzeit FREI in deinen Entscheidungen zu sein.

Indirekte Amortisation über die Säule 3a: Ja, aber Achtung!

Jetzt, wo das gesagt ist, kommen wir zum nächsten Punkt.

Ja, eine indirekte Amortisation über die Säule 3a ist eine gute Idee, da du steuerlich davon profitierst (findest du ausführliche Beispiele in diesem Artikel).

Wenn du die Mustachian-Goldmedaille haben möchtest, ist die beste Strategie, um langfristig reich zu werden, eine Säule 3a, die zu 100% an der Börse in Aktien investiert ist (wie z.B. VIAC oder finpension).

Allerdings ist die einzige Bank (soweit mir bekannt), die akzeptiert, dass du deine Hypothek über ein solches 3a, das in Aktien investiert ist, amortisierst, genau die Lösung von VIAC: Du nimmst die Hypothek über deren Partnerbank WIR und kannst dein 3a VIAC sowohl als Verpfändung als auch für die indirekte Amortisation verwenden.

Das ist die Option, die wir mit Frau MP für die Hypothek unserer Hauptwohnung (die privat bewohnt wird) gewählt haben.

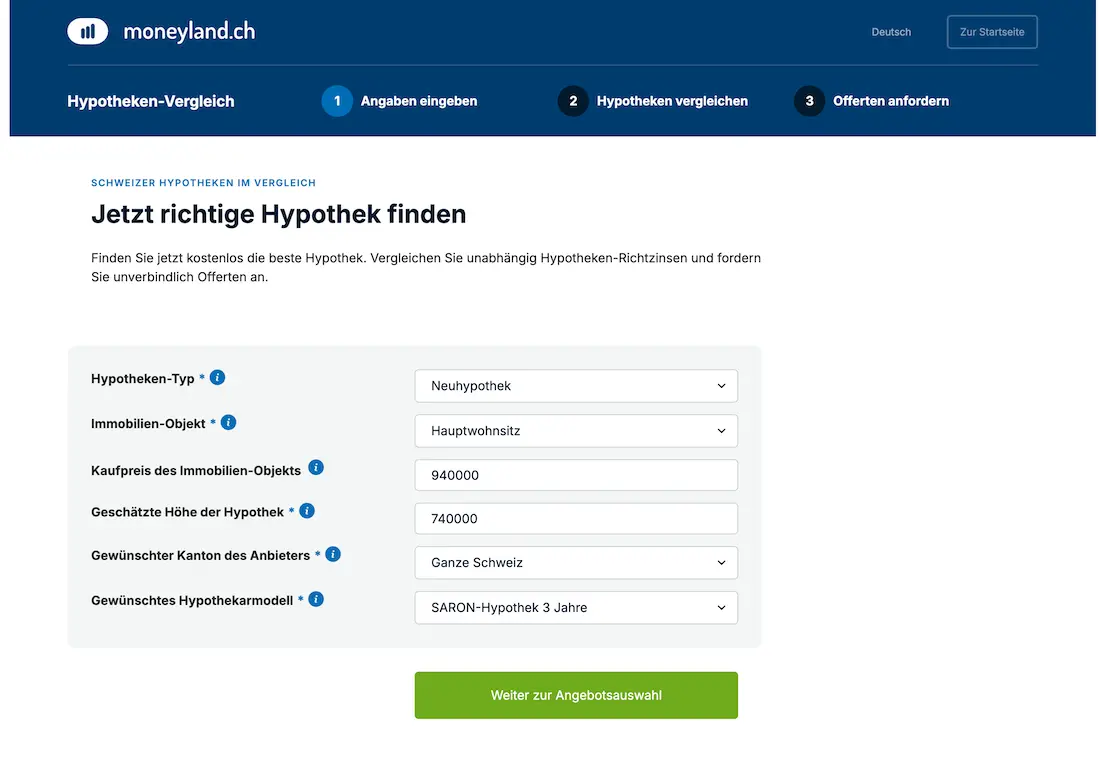

Tool zum Vergleich der Schweizer Hypothekarzinsen

Um mir einen Überblick über die aktuellen Hypothekenzinsen zu verschaffen, benutze ich die beiden Tools von VZ und Moneyland. Für mich sind diese die unabhängigsten, ohne dass dir überall Werbung angezeigt wird, die dich in die Irre führt und deine Hypothekenwahl beeinflusst.

Dann, um Hypotheken zu vergleichen mit meiner eigenen Situation, benutze ich den Dienst Hypotheke.ch (mehr Details in diesem Artikel), mit dem du deine Hypothek komplett online und 100% unabhängig suchen und abschliessen kannst. Es ist der beste Online-Service, den es bis heute gibt.

Prozess zur Findung der besten Hypothek

Hier ist meine Strategie, falls ich heute meine erste Hypothek aufnehmen oder sie erneuern müsste, um den günstigsten Zinssatz zu finden:

- Ich gehe auf den Hypothekenzinssvergleich von VZ, um mir einen Überblick über die Situation zu verschaffen.

- Ich benutze das Tool von Moneyland, um Hypotheken zu vergleichen, um die Daten abzugleichen.

- Ich hole ein Hypothekenangebot ein über Hypotheke.ch und fordere Details zu den 5 oben aufgelisteten Schlüsselkriterien, pour obtenir le meilleur prêt hypothécaire, um die beste Hypothek wählen zu können

Die beste Hypothek im Jahr 2025 für einen Mustachian

Wie wir anhand der 5 wichtigsten Kriterien gesehen haben, ist es sehr schwierig, die beste Hypothek in der Schweiz zu bestimmen. Die Banken haben nämlich ein grosses Vergnügen daran, um dich in ihre Büros zu locken und dich mit günstigen Hypothekenzinsen zu verführen (um dich dann mit den anderen vier Kriterien hinters Licht zu führen).

Wenn ich persönlich heute eine Hypothek erneuern müsste, würde ich noch einen Schritt weiter gehen und die beste Hypothek beim Online-Dienst Hypotheke.ch sowie bei VIAC beantragen. Das würde mir sicherstellen, dass ich keine gute Gelegenheit verpasse.

Und basierend auf meiner jüngsten Erfahrung im Jahr 2022 (als ich meine Hypothek erneuert habe), sind VIAC und die Bank WIR bei allen 5 Kriterien sehr fair.

Ich würde sogar noch weitergehen, denn die VIAC-Hypothek ermöglicht dir:

- Bis zu 100 % deiner eigenen Wohnung zu finanzieren!!!

- Dein 3a-Pensum zu verpfänden, auch wenn es zu 100 % in Aktien investiert ist (VIAC nimmt den Wert des 3a zum aktuellen Zeitpunkt)

- Die besten Zinssätze direkt für dich auszuhandeln (so angenehm!) - meiner Beobachtung nach immer unter den Top 3 des Marktes.

Die ersten beiden Punkte sind entscheidend, denn sie ermöglichen es dir, maximal Kapital ausserhalb von Immobilien zu halten, sodass du dieses Geld anderswo arbeiten lassen kannst (z. B. an der Börse), mit den Vorteilen des Zinseszinseffekts, den wir zuvor besprochen haben…

Für mich ist die VIAC-Hypothek derzeit die beste Hypothek in der Schweiz für 2025.

Es gibt vielleicht ein oder zwei andere Finanzdienstleister, die mit vorübergehenden Marketingangeboten ein paar tausend Franken (über 10 Jahre) günstiger sind. Es liegt an dir, die nötigen Vergleiche anzustellen, da sich die Angebote ständig ändern (recht unabhängig sind die Raiffeisen-Banken, deshalb lohnt es sich, sie in deinen Hypothekenvergleich einzubeziehen.)

Fazit

Der lukrative Markt für Hypotheken in der Schweiz wird zunehmend von Finanzinstitutionen wie Hypotheke.ch und VIAC herausgefordert. Ich hoffe, dass Anbieter wie finpension oder neon diesen Wettbewerb weiter verstärken – zugunsten von uns zukünftigen Eigenheimbesitzern.

Die Beträge, um die es hier geht, sind zu bedeutend, um eine vorschnelle oder emotionale Entscheidung zu treffen.

Als zukünftiger Erstkäufer empfehle ich dir:

- Eine Liste der zu analysierenden wichtigsten Kriterien vorbereiten

- Lass dich von niemandem unter Druck setzen

- Das beste Angebot bei Hypotheke.ch und VIAC anfordern

- Die beste Option auszuhandeln

- In Ruhe die beste Hypothek in der Schweiz abschliessen

Wenn du Verhandlungen oder Gespräche mit Bankern absolut nicht ausstehen kannst, ist die Wahl der VIAC-Hypothek immer eine kluge Entscheidung – Mustachian-Ehrenwort!

FAQ

Was ist mit den Dienstleistungen von MoneyPark?

Ich bin gegenüber den Dienstleistungen von MoneyPark recht kritisch, vor allem nachdem ich die Erfahrungen von 11 ihrer Kunden analysiert habe. Alle Details und meine Mustachian-Schlussfolgerung findest du in diesem Artikel.

Was ist der SARON-Zins?

Der SARON-Zins ist ein Referenzzinssatz des Schweizer Geldmarkts, der die Konditionen widerspiegelt, zu denen sich Banken kurzfristig (über Nacht) Geld leihen.

Wenn die Schweizerische Nationalbank (SNB) ihren Leitzins anpasst, beeinflusst dies die Finanzierungskosten auf dem Geldmarkt, was sich wiederum auf den SARON auswirkt. Erhöht die SNB ihren Leitzins, steigt der SARON in der Regel, da die Banken höhere Kosten für die kurzfristige Geldaufnahme haben. Senkt die SNB ihren Leitzins, sinkt der SARON entsprechend.

Ist es möglich, den SARON-Zins zu verhandeln?

Wenn eine Bank dir Geld über eine Hypothek zum SARON-Zinssatz leiht, nimmt die Bank eine Marge auf den SARON-Zinssatz.

Es ist also diese Marge, die du aushandeln kannst, um deine Hypothekenlast vertraglich zu senken.