Im letzten Kapitel hast du gelernt, wie du das Geld anzeigst, das du bei Interactive Brokers an der Börse verdienst. Aber in der Schweiz (naja, überall sonst auch, denke ich) muss man jedes Jahr eine Steuererklärung abgeben, wenn man an der Börse verdient!

Das ist eines der Hindernisse für viele Leute, die sich nicht trauen, zu investieren. Aber so kompliziert ist es eigentlich gar nicht. Um dir zu helfen, habe ich diesen kompletten Leitfaden zu Schweizer Steuern für ETF-Anleger.

Wenn du ihn gelesen hast (und Interactive Brokers Schweiz nutzt), kannst du hierher zurückkehren und herausfinden, wo du die Informationen bekommst, die du für deine Schweizer Steuererklärung brauchst.

Erforderliche Informationen, um deine Interactive Brokers-Anteile bei den Schweizer Steuerbehörden zu erklären

Beim Ausfüllen der Steuererklärung brauchen schweizer Anleger die folgenden 3 Angaben:

- Die von dir getätigten Transaktionen (Kauf und Verkauf), damit die Schweizer Steuerbehörden wissen, wie hoch dein Vermögen zu besteuern ist

- Die von dir erhaltenen Dividenden, denn auf die wirst du besteuert

- Die Quellensteuern, die die verschiedenen Herkunftsländer deiner Aktien und ETFs von dir erhoben haben, damit du diese zurückfordern kannst (denn schliesslich ist es deren Ziel bei diesem Quellensteuersystem, dich zur Deklaration deines gesamten Vermögens zu zwingen)

Der Abschnitt “Berichte” der Interactive Brokers Group kommt dir wieder zur Hilfe!

Wir nutzen dieselbe IB-Funktion “Berichte” aus dem vorigen Kapitel, um alle Informationen zu finden, die wir zum Ausfüllen unserer Steuererklärung brauchen.

Kauf- und Verkaufstransaktionen

Zur Erinnerung: Zumindest für VaudTax (Kanton Waadt) musst du all deine nicht-US-Wertpapiere (Schweizer Aktien, irische ETFs etc.) im Abschnitt “État des titres > Actions” oder “État des titres > Fonds de placement” (für ETFs) erklären. Und deine US-Wertpapiere musst du im Abschnitt “Formules complémentaires R-US 164 et DA-1” erklären.

Erklärung meines ETF VWRL per VaudTax (die ersten 4 Zeilen für Dividenden, der Rest für den Gesamtbetrag, den ich in diesem ETF angelegt habe)

Wenn du die Bildschirme von VaudTax durchgehst, musst du jeden Kauf oder Verkauf angeben, wie in diesem Bildschirm für meinen VT-ETF. Dazu kehrst du zum Abschnitt “Berichte” von Interactive Brokers zurück und generierst eine Aufstellung für das gesamte Jahr deiner Steuererklärung:

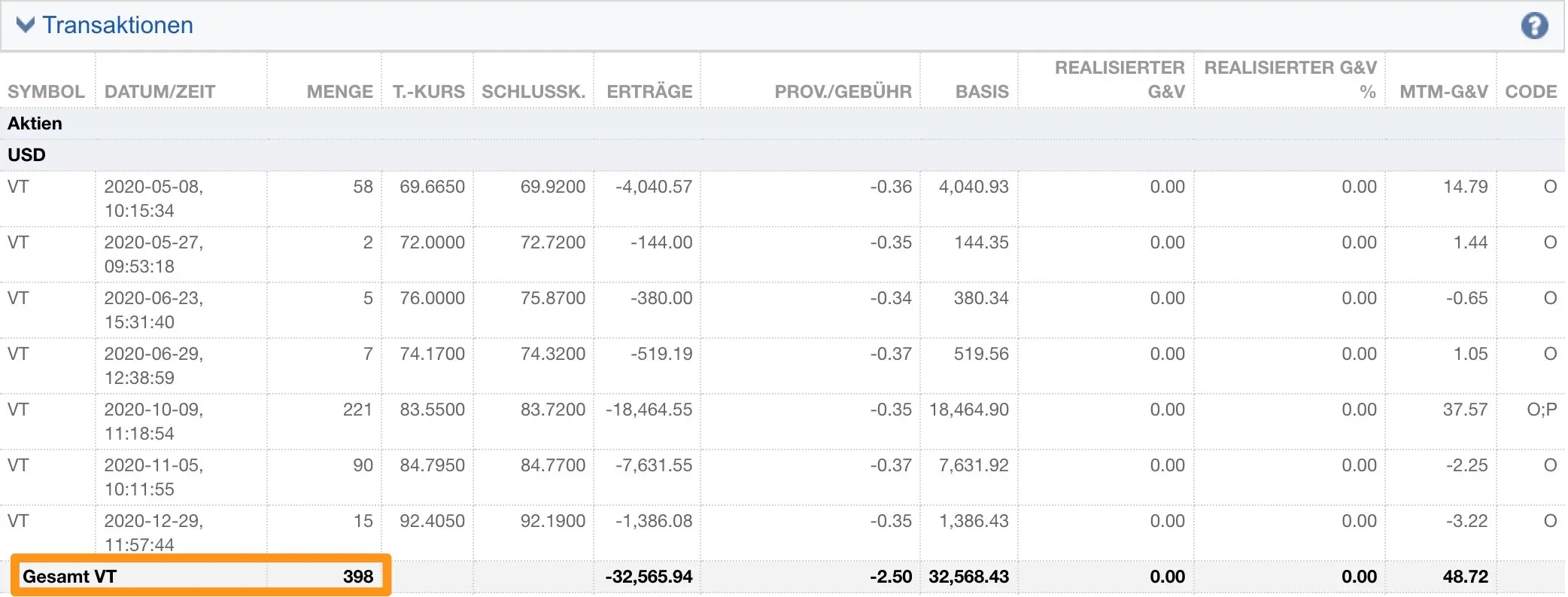

Es ist der Abschnitt “Transaktionen” (2. orangefarbenes Rechteck), der uns an Letzterem interessiert:

Wie du unten sehen kannst, habe ich 398 Aktien des VT-ETF gekauft:

Das Coole ist, dass du in VaudTax (und in den anderen Schweizer Kantonen, denke ich) alle deine Käufe desselben ETF in einer einzigen Zeile deklarieren kannst. Bei den Steuern kommt es in der Tat darauf an, dich auf alle deine Wertpapiere insgesamt zu besteuern:

Dividenden und Quellensteuern

Im selben Auszug, den du oben erstellt hast, findest du auch eine Liste all deiner Dividenden und der auf diese Dividenden einbehaltenen Steuern:

Wie in meinem Steuerleitfaden für Schweizer Anlger erwähnt, behalten die USA 15% Quellensteuer auf meine VT-ETF-Dividenden ein – das ist genau das, was du im Screenshot oben siehst.

Sobald du diese Informationen gefunden hast, musst du sie nur noch in VaudTax eingeben. Die ersten vier Zeilen beziehen sich auf die Dividenden und die entsprechende Quellensteuer, die du dank dieser Angaben zurückerstattet bekommst. Für eine korrekte Bewertung deiner Investitionen ist es wichtig, die Daten so anzugeben, wie sie von der jeweiligen Stock Exchange gemeldet werden.

Die letzte Zeile entspricht der Summe deiner ETFs zu Jahresbeginn + denen, die du im Laufe des Jahres gekauft hast (und die wir oben angegeben haben):

Erklärung meines VT-ETF via VaudTax (die ersten 4 Zeilen für Dividenden, der Rest für den Gesamtbetrag, den ich an diesem ETF besitze)

Für jede der 4 Zeilen kannst du auf dem VaudTax-Detailbildschirm unten die Informationen von Interactive Brokers eingeben – wie du siehst, entspricht alles genau der von den USA erhobenen Quellensteuer von 15% (falls du dich fragst, warum ich CHF 159 und nicht USD 175.30 eingegeben habe, das liegt daran, dass in VaudTax alles in CHF und nicht in USD eingegeben werden muss):

“Und das war’s? So einfach ist das?” höre ich dich sagen.

Ja, werter Herr/werte Dame!

Bitte schön, jetzt weisst du, wo du bei Interactive Brokers die nötigen Infos zum ordnungsgemässen Ausfüllen deiner Schweizer Steuererklärung findest. Aus meiner Erfahrung ist es unkompliziert, die Finanzdaten vom Unternehmen IBKR für die Steuer zu erfassen, selbst wenn es um US-Aktien und damit verbundene Gebühren geht.

Es gibt also wirklich keinen Grund, nicht in die Welt des Investierens einzusteigen, um dir in der Schweiz ein passives Einkommen für deinen zukünftigen vorzeitigen Ruhestand aufzubauen.

So, jetzt bist du dran!