Ich möchte dich daran erinnern, dass dieser gesamte Schweizer Steuerleitfaden für Investoren davon ausgeht, dass dein Steuerdomizil (d.h. wo du deine Steuern bezahlst) die Schweiz ist.

Kapitel 1: Schweizer Stempelsteuer

| Schweizer Broker | Ausländischer Broker | |

|---|---|---|

| Schweizer Wertpapiergeschäft | 0.075% des Transaktionsbetrags | 0% |

| Ausländische Wertpapier | 0.15% des Transaktionsbetrags | 0% |

Zur Erinnerung: hier sind die Broker, die ich als Schweizer Anleger empfehle.

Kapitel 2: Schweizer Steuern auf Kapitalgewinne

Als Privatperson zahlst du keine Schweizer Kapitalertragssteuer, solange du die folgenden fünf Regeln einhältst:

- Du behältst deine Wertpapiere länger als 6 Monate

- Du kaufst oder verkaufst nicht mehr als das 5-fache dessen, was du bereits investiert hast

- Du lebst nicht von den Zinsen und Dividenden aus deinen laufenden Erträgen

- Deine ETF-Käufe werden nicht von jemand anderem finanziert

- Du kaufst keine Derivate

Kapitel 3: Schweizer Steuern auf erhaltene Dividenden

Der erste wichtige Punkt ist, dass jede erhaltene Dividende in der Schweiz deklariert werden muss.

Dann, zwischen kumulativen oder ausschüttenden Dividenden, ist es interessanter, einen ausschüttenden ETF zu bevorzugen, weil er einfacher gegenüber den Steuerbehörden zu deklarieren ist, du wirst weniger Geld an Steuern verlieren, egal was passiert, als ein kumulativer ETF, und außerdem wird er nützlicher sein, wenn du FIRE (“Financial Independence, Retire Early”, zu Deutsch: “Finanzielle Unabhängigkeit, Frühzeitiger Ruhestand”) bist (weil du in der Lage sein wirst, das erhaltene Geld direkt zu verwenden, um deinen Lebensstil zu finanzieren, anstatt Wertpapiere verkaufen zu müssen).

Kapitel 4. Quellensteuern auf erhaltene Dividenden

Es gibt zwei Stufen der Quellensteuer als Anleger, genannt L1TW und L2TW (für “Level 1 Tax Withholding” und “Level 2 Tax Withholding” auf Englisch).

Als Schweizer Anleger kaufst du entweder eine Aktie direkt oder über einen ETF, was zwei verschiedene Quellensteuerszenarien impliziert:

- Unternehmen X [L1TW] ==> ETF ==> [L2TW] Investor

- Unternehmen X ==> [L2TW] Investor

Um herauszufinden, wie du im Voraus auf deine Dividenden besteuert wirst, sind die beiden wichtigen Kriterien, die du kennen musst, dein Steuerdomizil und das Domizil des Wertpapiers, das du besitzt.

Es ist wichtig, diese Steuer zu optimieren, denn wenn du in der Schweiz mit mehreren Millionen investiert sein wirst, willst du nicht mehrere zehn Prozent deiner Dividenden als Quellensteuer verschwinden sehen.

Die Webseiten, die ich benutze, um herauszufinden, was meine ETF- und Aktiendividenden verzehren werden, sind:

- Website der Eidgenössischen Steuerverwaltung

- PWC-Website für die Liste der Quellensteuersätze für jedes Land der Welt

- PWC-Website für Quellensteuersatz für in der Schweiz ansässige Personen für jedes Land der Welt, einschließlich Doppelbesteuerungsabkommen

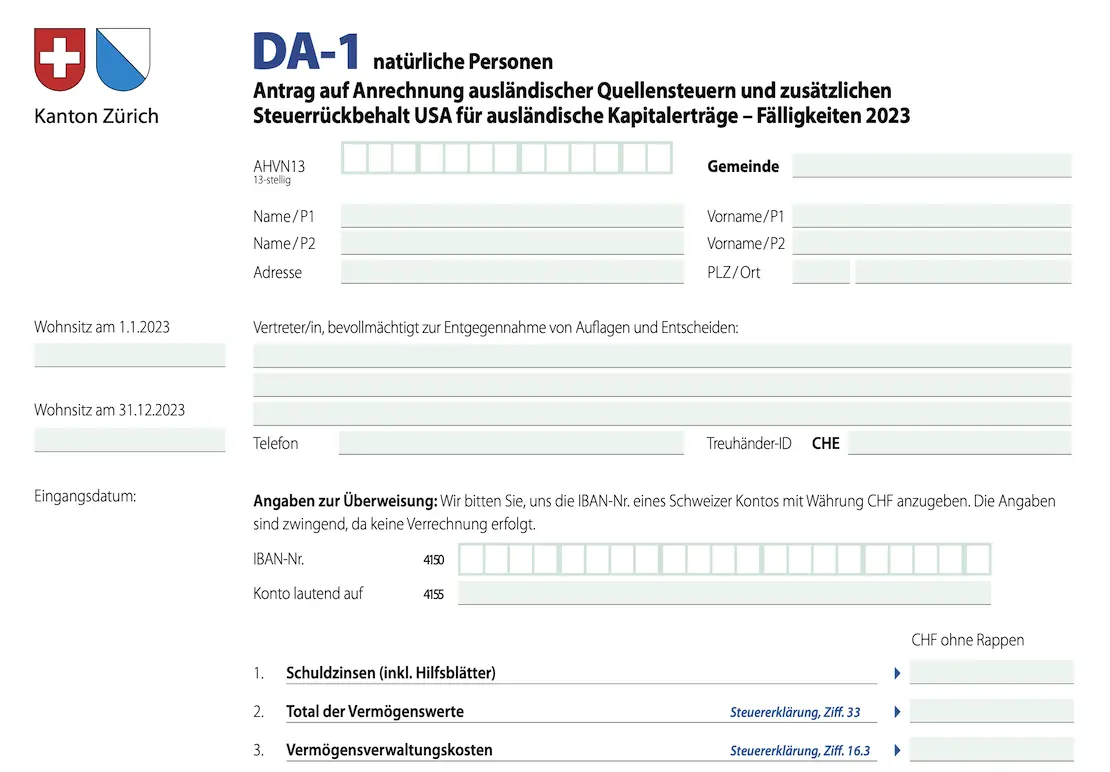

Du wirst das DA-1-Formular verwenden, um die Quellensteuer an dich zurückzuerstatten.

Im Falle von US-Wertpapieren musst du je nach Status deines Online-Brokers zusätzliche Formulare verwenden:

| Status deines Broker | Rückerstattung der Quellensteuer auf US-Wertpapiere via: |

|---|---|

| Schweizer oder ausländisch, ohne “Qualifizierter Vermittler”-Status | DA-1 Formular und R-US 164 Formular, während deiner Schweizer Steuererklärung |

| Ausländisch mit “Qualifizierter Vermittler”-Status (z.B. Interactive Brokers oder DEGIRO) | W8-BEN-Formular (wird oft von deinem Broker bei der Kontoeröffnung ausgefüllt), und DA-1-Formular bei deiner Schweizer Steuererklärung |

| Schweizer mit “Qualifizierter Vermittler”-Status (z.B. Swissquote) | DA-1-Formular bei deiner Schweizer Steuererklärung |

Und hier ist eine Tabelle, die verschiedene Szenarien der Verrechnungssteuer als Schweizer Anleger in ETFs und Aktien zusammenfasst:

| Aktien- oder ETF-Domizil | Quellensteuer L1TW | Quellensteuer L2TW |

|---|---|---|

| Schweizer Aktie | n/a | 35%, erstattet durch Steuergutschrift auf deine Schweizer Steuererklärung |

| Schweizer ETF | 35% (zu bestätigen als vielleicht 0%), erstattet auf Anfrage des Fonds selbst | 35%, erstattet durch Steuergutschrift auf deine Schweizer Steuererklärung |

| Irischer ETF | 15% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 0% (dank Doppelbesteuerungsabkommen zwischen Irland und Schweiz) |

| US-amerikanischer ETF | 0% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 15%, erstattet durch Steuergutschrift über die verschiedenen Formulare W8-BEN, DA-1 und R-US 1641 bei deiner Schweizer Steuererklärung (dank Doppelbesteuerungsabkommen zwischen den USA und Schweiz) |

| Luxemburger ETF | 30% für US-Aktien, die den grössten Teil eines globalen ETF ausmachen | 15%, erstattet durch Steuergutschrift über das DA-1-Formular bei deiner Schweizer Steuererklärung |

FAQ

Wenn dein Broker es erlaubt, ist es aus steuerlicher Sicht als Schweizer Investor interessanter, einen globalen ETF mit Domizil in den USA zu kaufen.

Konkret ist dafür der VT ETF (US-Domizil) die beste Wahl. Deine zweitbeste Wahl eines globalen ETFs ist der VWRL ETF (domiziliert in Irland).