Hourra ! Vous avez réussi et êtes maintenant à la cinquième étape !

Tout d’abord, cela signifie que vous êtes sorti de La Maudite Boucle. Et deuxièmement, que le bien immobilier correspondant à vos critères n’était pas seulement parfait sur les petites annonces, mais aussi dans la réalité !

Vous avez maintenant un cas concret à présenter aux banquiers. Êtes-vous prêt à plonger dans la piscine aux requins ?

Votre moment de gloire !

Avant de trouver un bien concret, je suis allé voir des banques et assurances, avec à peine les 25% de liquidités nécessaires.

L’objectif était de savoir jusqu’à quel montant ils me suivraient, et à quelles conditions.

Comme mon cas était hypothétique, ces réunions ont été écourtées par les conseillers et je me retrouvais dehors après 30 minutes avec un “Contactez-moi dès que vous avez trouvé votre futur chez-vous”.

Le jour où j’ai ramené une véritable opportunité, l’histoire était complètement différente.

Même si cela peut ressembler à un cliché, c’est la réalité : j’ai été accueilli avec le tapis rouge maintenant que j’étais un client potentiel.

C’est votre moment de gloire. Et en même temps, je me rappelle d’un des rendez-vous avec l’une des banques sélectionnées ; quand je suis entré dans le bureau du conseiller, j’ai pu lire dans le sourire maléfique du banquier : “Regardez-moi cette viande fraîche et tendre, ce sera un contrat facile et très rentable avec les taux et les conditions les plus élevés que l’on puisse obtenir. Cher bonus annuel, me voici !”

Néanmoins, vous devez être confiant.

Je le répète : c’est votre moment de gloire, non le leur.

Vous avez le pouvoir de dire non à la fin.

La chose la plus difficile est d’être rationnel et d’éviter toute décision émotionnelle basée sur “C’est la maison de mes rêve, je la veux, peu importe ce que ça me coûte !” - plus facile à dire qu’à faire, je sais…

C’est aussi pourquoi avoir 25% ou plus en cash est si important : cela vous aide à être beaucoup plus confiant, et vous évite d’accepter tout et n’importe quoi.

Le comportement que je vous recommande est le suivant : jouez le jeu de la compétition en leur donnant des raisons valables pour lesquelles vous venez ici.

Par exemple, dites à votre banque actuelle A que vous avez contacté la société B comme l’un de vos amis travaille là-bas - et non pas que “Vous vouliez faire jouer la concurrence”.

Ou prétendez à la société B que vous venez les voir car ils sont célèbres pour leurs faibles taux, et parce que votre banque actuelle A n’a pas réussi à vous satisfaire avec leurs conditions.

Les 3 signaux d’alarme qui devraient vous faire quitter le bureau du banquier tout de suite

1/ Forte pression de la part du conseiller

Vous vous rappelez du conseiller avec le sourire maléfique ? Après notre réunion pour l’hypothèque, il m’a envoyé sa proposition.

Avec celle-ci, il nous a informé qu’il avait déjà ouvert un compte de troisième pilier où il faudrait transférer l’argent de notre pilier 3a actuel.

Il nous a même fourni le numéro interne du compte ainsi que l’IBAN.

Cela peut être stresssant si vous n’êtes pas à l’aise avec les lois. Du coup, comme je n’avais pas signé un seul satané contrat, j’ai simplement ignoré la pression implicite d’un “non” potentiel de mon côté - c’était son problème s’il devait clôturer ce compte.

Je me demande toujours si un transfert d’argent sur ce troisième pilier - même sans aucun contrat signé - aurait impliquer un accord implicite m’engageant légalement…

Ce n’est pas une pratique correcte en tout cas. Éloignez-vous de ce genre de personnes.

2/ Surdose de “vente incitative”

Lorsque pour un prêt hypothécaire “standard”, on vous propose - sans solution alternative - pas moins de trois nouveaux troisièmes piliers, enfuyez-vous ! Même si c’est la maison dont vous rêvez depuis des années !

Le gars était tellement un “bon” vendeur : il a pris son temps pour la réunion même si c’était plus tard que 19h (plutôt inhabituel en Suisse). Il m’a même ramener chez moi - en prétextant que ce serait plus rapide qu’en bus. Il était sympa, et a commencé à discuter de famille, de travail, etc.

Cela doit faire sonner une alarme dans votre tête lorsque vous voyez le combo “Importante vente incitative + personne trop gentille”.

Ne me méprenez pas, je sais comment le domaine de la vente fonctionne, et j’apprécie que quelqu’un prenne du temps pour moi ; c’est juste la première partie du combo qui a rendu ce cas complètement dingue !

Note : il est assez courant que les entreprises insistent pour l’ouverture d’un troisième pilier chez elle lorsque vous venez pour une nouvelle hypothèque. Un c’est OK, trois c’est de la folie !

3/ Taux hypothécaire élevé et troisième pilier imposé, pour aucune valeur ajoutée

En juillet 2015, la moyenne du taux hypothécaire suisse était comprise entre 1,8% et 2% pour un prêt à taux fixe sur 10 ans.

Le gars au sourire maléfique - encore lui ! - a osé me proposer un taux à 2,25% ainsi qu’un nouveau troisième pilier. Tout cela pour quelle valeur ajoutée par rapport aux autres propositions : aucune !

En tant que Mustachian, vous devez comprendre qu’une hypothèque à taux fixe est quelque chose que vous mettez en place une fois et oubliez ensuite - il n’y a pas de valeur ajoutée d’aller dans telle banque ou telle assurance, à l’exception de leur taux.

Vous n’avez pas besoin d’une équipe de support au top, ni d’un conseiller de vente (trop) attentionné. Vous ne les verrez plus avant la fin de la période fixée de toute façon !

Ce que vous verrez, ce ne seront que les factures mensuelles des intérêts hypothécaires. C’est tout. Alors, mieux vaut qu’elles soient aussi basses que possible !

Et gardez à l’esprit que les banquiers sont ici pour vous vendre leurs taux les plus élevés, et les assureurs leurs troisièmes piliers lié à une assurance vie. Ils ne sont clairement pas là pour rendre votre vie moins chère !

Quelques chiffres (youpi !)

Pour référence, je voulais partager avec vous les taux qu’on m’a proposés l’année dernière (pour un prêt hypothécaire à taux fixe sur 10 ans). Notez que je n’avais que le strict minimum des 20% de cash en banque - vs. quelqu’un qui aurait plus de pouvoir de négociation avec plus de % d’apport.

Même si la liste comparative ci-dessous est une bonne représentation du classement des entreprises selon leur taux, ne considérez pas pour acquis que telle société est la moins chère, et telle autre est la plus chère : ce n’est que mon retour d’expérience, et vous devriez aller vérifier par vous-même. Par exemple, certaines banques offrent des taux hypothécaires spéciaux lorsqu’ils ouvrent un nouveau bureau ; je me sentirais mal si vous ratiez une bonne affaire juste à cause d’un blogpost !

Du moins cher au plus cher :

- Helvetia : 1.69%

- Crédit Agricole Financements : 1.74%

- Migros Bank : 1.75%

- Vaudoise : 1.75%

- BCV : entre 2.22% et 2.25%

- Raiffeisen : entre 2.22% et 2.25%

- AXA : n/a - ils ne délivrent pas de prêts hypothécaires lorsque le deuxième et/ou le troisième pilier doivent être retirés, du coup ils m’ont redirigé vers la Vaudoise

Pour rappel qu’on ne peut prédire quelconque marché : je pensais que “moins de 2%” était incroyable à l’époque, mais à la date où j’écris cet article (i.e. en août 2016), les taux sont inférieurs à 1.5% !

Deux semaines de marathon

Heureusement, je n’étais pas surchargé au travail quand nous avons décidé d’acheter notre future chez-nous.

Rendre visite à vos banquiers est comme un marathon.

En moins de deux semaines, j’ai eu tous ces sept rendez-vous, en plus de tout le travail que ça implique à la maison, ainsi que les recherches en ligne pour essayer de trouver une meilleure affaire et des infos plus détaillées sur les prêts hypothécaires.

C’est le temps nécessaire à investir pour ne pas perdre votre opportunité.

Mon conseil si vous êtes proche de trouver votre bien : organisez votre emploi du temps privé et professionnel de sorte à avoir de la marge sur les deux prochaines semaines, voire sur le prochain mois. Cela vous aidera à prendre du recul et à avoir l’esprit clair pour prendre une décision aussi importante et émotionnelle.

A propos du financement des frais de transaction de 5%

Vous avez sans doute entendu le secret de polichinelle que certaines sociétés financent toujours les 5% supplémentaires de frais de transaction. J’avais également entendu cette rumeur, mais je n’étais toujours pas sûr car aucune banque ni assurance ne me l’avait confirmée pendant la première étape de cette quête.

La réponse est : oui, certaines banques et assurances financent toujours ces 5% de frais.

Les assurances semblent plus libres de le faire (d’un point de vue juridique), alors que les banques jouent la carte du “vous devrez passer par un comité spécial”.

Bien que ce soit loin d’être idéal d’être dans cette situation comme votre pouvoir de négociation en est réduit, c’est toujours bon à savoir.

Nous étions en quelque sorte entre les deux de notre côté, car quand nous avons signé pour notre appartement, nous n’avions pas la totalité des 25% en cash, mais les 6 mois entre la transaction et la signature finale nous ont permis d’obtenir le tout en temps et en heure.

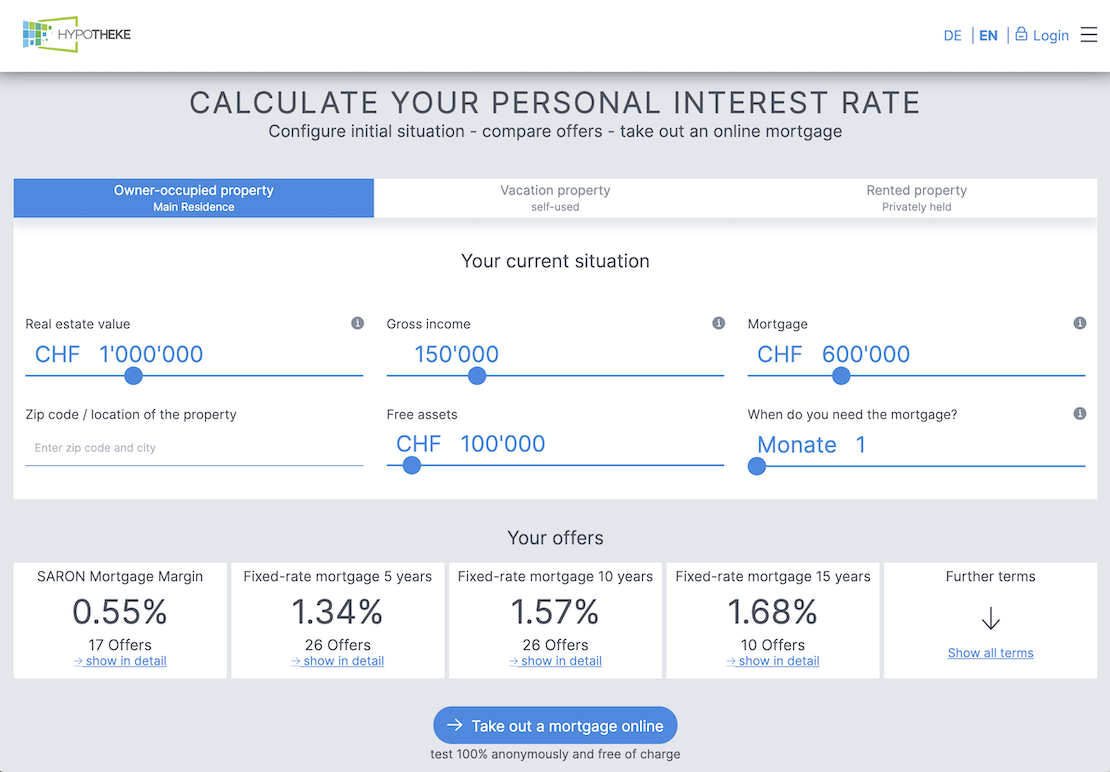

d-l.ch, une alternative ?

Nous avons discuté de d-l.ch dans notre premier article de cette série.

Pour rappel, vous les payez CHF 900 et leur travail consiste à vous trouver le meilleur taux hypothécaire.

En tant que société de courtage, leur modèle est basé sur des partenaires privilégiés comme les assurances et souvent le Crédit Suisse il me semble. Il y a toujours le risque qu’ils gagnent de l’argent grâce à des commissions sur les ventes d’assurance vie.

Néanmoins, d’après ce que m’a dit un ami dans le domaine financier, le dossier de financement immobilier qu’ils fournissent est bon, pour un prix “abordable”.

Dans l’ensemble, je pense que cela peut être un bon service à utiliser, car vous pouvez économiser beaucoup sur les intérêts hypothécaires en échange de frais bas et uniques.

Au pire, vous perdez CHF 900 si vous trouvez une meilleure proposition qu’eux…

Si je devais repasser par cette étape à nouveau, 1/ je demanderais à un ami de chercher un prêt hypothécaire avec mes chiffres aux sociétés que j’aimerais contacter, et 2/ j’irais chez DL pour vérifier si leurs offres sont meilleures. La raison de cette stratégie est qu’elle éviterait à DL de contacter une entreprise que vous avez déjà vu - autant les banques/assurances que DL n’aiment pas faire le travail à deux fois (personne n’a envie d’ailleurs).

Si l’un de vous, chers lecteurs, a déjà utilisé leurs services, faites-nous part de vos commentaires sur cette entreprise.

MISE À JOUR 01.12.2022: D-L (qui s’appelle maintenant MoneyPark) n’est pas forcément à recommander, selon ces avis mitigés de certains lecteurs du blog.

MISE À JOUR 28.11.2024: j’ai écrit un article complet pour t’aider à trouver la meilleure hypothèque en Suisse.

Prochaine étape : Négocier

Nous y voilà : l’étape que je trouve la plus intéressante !

Maintenant que vous avez trouvé votre meilleure option hypothécaire, ce qui signifie que vous avez en main une proposition de contrat d’une banque/assurance, il est temps pour vous de négocier le prix final du bien et les conditions du deal !

Nous allons énumérer les différentes phases de négociation dans lesquelles vous pouvez être au cours d’une transaction afin que vous sachiez comment obtenir le meilleur prix, peu importe le moment où votre achat a lieu.

Je vous révélerai également le livre que je recommande pour mener toute négociation (y compris les discussions avec les banquiers) : ça va changer votre vie !

Si vous êtes sur le chemin de l’accession à la propriété (ou déjà propriétaire), faites-nous savoir quelle est votre stratégie sur la façon de faire face aux banquiers.

Je mettrai à jour ce blogpost en fonction de vos commentaires.

Montre-moi tes chiffres ! Interview avec J. Money …

J'ai arrêté d'investir en bourse. C'était nul de...