Une lectrice m’écrivait la semaine passée:

Salut MP,

Je t’écris pour te remercier pour tous tes articles et ton livre que j’ai adoré! J’ai commencé à mettre plusieurs conseils en pratique et le CHF commencent à s’accumuler :)

Par contre, j’avais une question: mon chéri me dit que oui c’est cool les ETFs mondiaux pour nous, petits investisseurs suisses du dimanche, mais il me dit que la fintech prend de plus en plus d’ampleur ces dernières années, et que ça vaudrait le coup d’investir dans un ETF spécialisé fintech. T’en penses quoi? (il m’a aussi parlé d’ETFs canabis mais bon je trouve ça trop bizarre… :D)

Merci d’avance pour ton retour!

Mis à part lui réexpliquer le principe de la diversification et des frais les plus bas possibles, et que personne ne peut prédire comment évoluera tel ou tel marché spécifique, je n’avais pas d’autres données concrètes et récentes sur le sujet.

Sauf qu’entre temps, je suis tombé sur le papier économique “Competition for attention in the ETF space” (dont l’un des auteurs, Francesco Franzoni, vient de Lugano — hello à toi si tu passes par ici, et merci!) datant de ce début d’année.

Le titre est peu révélateur, mais le contenu est très intéressant. Les chercheurs souhaitaient analyser la compétition pour obtenir l’attention des investisseurs dans le domaine des ETFs.

Ils écrivent:

“Étant donné que la plupart des ETF sont des véhicules d’investissement transparents qui reproduisent passivement des indices, les fournisseurs d’ETF ne peuvent pas vanter les performances passées et les compétences des gestionnaires de portefeuille (comme dans les fonds de placement) ou s’appuyer sur l’opacité du produit pour promettre des rendements élevés et masquer le risque (comme dans les produits structurés).”

L’avènement des ETFs

On a donc vu naître les ETFs en 1993.

Leur objectif était simple: diversification maximum en répliquant des indices mondiaux, et ce à bas coût pour l’investisseur.

Puis, le monde des ETFs s’est industrialisé avec l’ampleur que les investisseurs du dimanche lui ont donnée en se ruant sur ces derniers.

Logiquement, tous les acteurs financiers ont voulu leur part du gâteau. Mais dans un domaine très compétitif avec peu de marge à la base, il faut être créatif pour vendre.

On a donc assisté à une transformation du monde simple et Mustachian des ETFs en une jungle de nouveaux produits spécialisés avec des frais élevés pour permettre aux acteurs financiers de continuer à faire des profits. Tout ça saupoudré de marketing comme on aime…

ETF diversifié ou spécialisé pour un investisseur Mustachian?

En analysant les données d’ETFs US entre 1993 et 2019, l’équipe derrière ce papier économique indique:

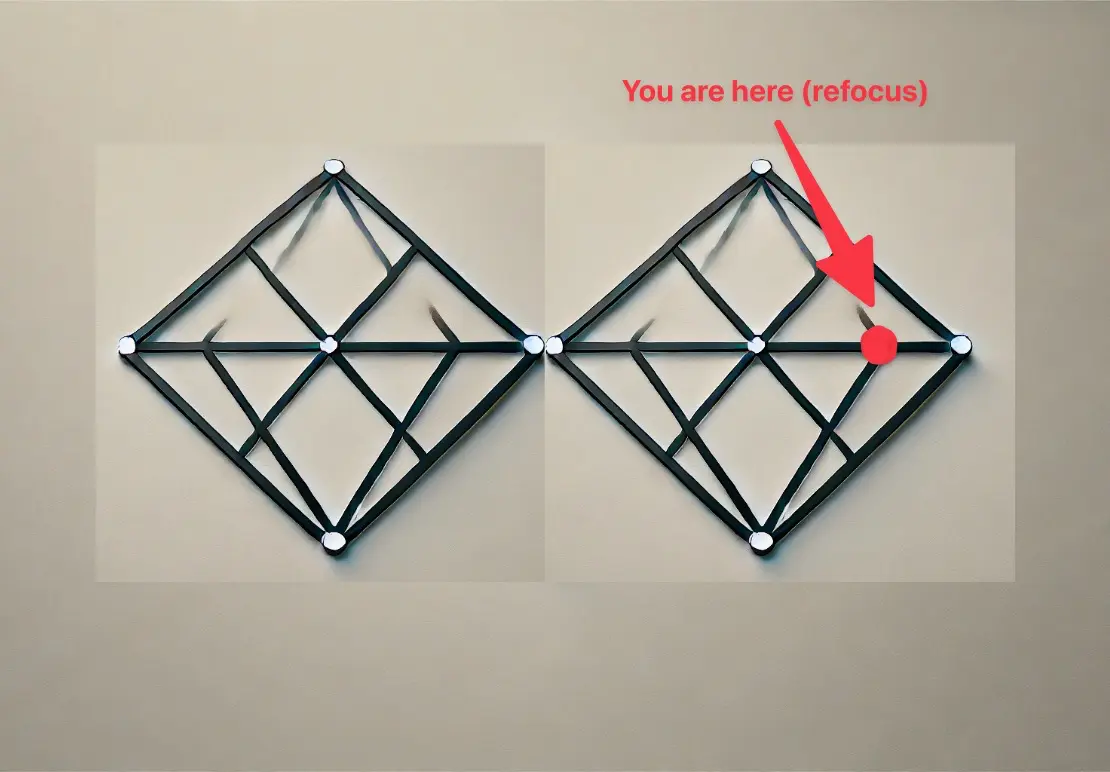

- Les investisseurs Mustachians comme toi et moi recherchent avant tout une diversification maximale avec le moins de frais possible — car toi et moi savons que des frais minimes sur le papier se cumulent en dizaines de milliers de CHF sur plusieurs dizaines d’années, et que la sous-diversification implique trop de risques

- Les investisseurs dans des ETFs spécialisés — et donc beaucoup moins diversifiés par nature — quant à eux sont plus sensibles aux performances passées positives. Sensibilité qui est accrue par leur haute exposition aux médias (sites de news 24/7 et autres chaînes TV parlant de bourse en continu), comme détaillé dans l’article. On pourrait appeler ce type d’investisseur les “parieurs”

Ces deux types d’investissement sont valides. Si moins je paie moins de frais, mais avec moins de performance, et que les parieurs paient plus de frais, mais ont plus de gains, ça revient au même.

La suite du papier explique que ce n’est pas la réalité. En effet, les ETFs spécialisés performent moins bien que les ETFs très diversifiés après leur lancement. Cela s’explique facilement: les ETFs spécialisés sont sous le feu des projecteurs lors de leur lancement pour leur côté “hype”. Ça implique du coup une surévaluation car tous les investisseurs parieurs se ruent dessus. Puis, la performance n’est pas au rendez-vous, et les parieurs revendent pour acheter autre chose, ce qui leur fait perdre de l’argent à cause de leur trading excessif comparé aux investisseurs Mustachians conservant leurs ETFs diversifiés sur la durée.

La conclusion de l’article est claire:

“Les ETFs originaux, qui sont des produits à base large au niveau diversification, sont des plateformes d’investissement avantageuses, car ils réduisent les coûts de transaction et offrent de la diversification. Les ETFs spécialisés surfent sur la même vague d’innovation financière [que sont les ETFs]. Cependant, ces produits se disputent l’attention des investisseurs non avertis qui courent après les performances passées et négligent les risques liés aux portefeuilles sous-diversifiés. Les ETFs spécialisés ont, en moyenne, généré des performances décevantes pour leurs investisseurs.”

Source à l’origine de cet article: Competition for attention in the ETF space (PDF), par Itzhak Ben-David, Francesco Franzoni, Byungwook Kim, et Rabih Moussawi