J’échange de nombreux emails avec les lecteurs du blog quant à la performance de mon portefeuille d’investissement.

Ça lève souvent des questionnements intéressants de mon côté, donc je me suis dis que ça serait cool d’en faire profiter le plus grand nombre. Surtout qu’investir est un des leviers clés pour pouvoir vivre sur les rendements de ses investissements une fois l’indépendance financière atteinte.

Je ne sais pas encore avec quelle régularité je vais publier ce genre de rapport. On verra l’intérêt que ça suscite.

Mon portefeuille d’investissement au 31.10.2020

À ce jour, voici la liste exhaustive de tous mes investissements en cours:

Bourse

- ETF VT (mon ETF monde préféré)

- ETF VWRL (que j’ai stoppé d’utiliser depuis mai 2020)

- Mes actions “value investing”

- Actions suisses de mon entreprise

- Le pilier 3a VIAC de Mme MP investi avec la stratégie Global 100

- Mon 3a pour l’amortissement indirect de notre hypothèque suisse (je ne le considère qu’à moitié comme un investissement au vu de sa composition: des produits structurés incompréhensibles avec plein de frais cachés)

- ETF VWRL (sans frais) pour nos enfants (on investit ce cash via un compte DEGIRO pour bien le séparer notre fortune personnelle, et aussi pour tester ce fameux VWRL ainsi que DEGIRO ;))

Immobilier

- Immeuble de rendement locatif en France

- Prêt immobilier pour un projet immo suisse

Les montants de mes investissements au 31.10.2020

| Véhicule | Montant en CHF |

|---|---|

| ETF VT | 78'863.15 |

| ETF VWRL (que j’ai stoppé d’utiliser depuis mai 2020) | 56'923.40 |

| Mes actions “value investing” | 30'971.94 |

| Mes actions suisses | 22'566.99 |

| 3a VIAC Mme MP | 34'968.45 |

| ETF VWRL (sans frais) enfants MP | 10'726.09 |

| Immeuble France (frais de notaire et dossier bancaire) | 19'389.46 |

| Prêt immo Suisse | 30'000.00 |

| Total | 284'409.48 |

La performance [1] de mes investissements au 31.10.2020

ETFs et actions “valeur” (via Daubasses) (investis via IBKR)

Pour rappel, j’ai débuté mon parcours d’investisseur suisse en ETFs via Interactive Brokers en octobre 2016 (j’investissais avant via Swissquote, mais je n’ai plus de rapport de cette période).

Puis, en juin 2019, je me suis lancé dans l’investissement dans la valeur en suivant à la lettre (pour l’instant) les achats et ventes des Daubasses.

Actions suisses de mon entreprise

J’achète à peu près chaque année des actions de mon entreprise suisse (non cotée en bourse), et ce depuis 2014.

Je n’ai pas de rapport aussi beau que ceux d’Interactive Brokers pour ces actions.

Néanmoins, en rentrant mes valeurs dans ce calculateur de rendement de Moneyland.ch, j’arrive à un rendement annualisé de 10.57%. Pas si pire!

Pilier 3a VIAC Global 100 de Mme MP

Comme dit plus haut, le pilier 3a de Mme MP est investi au maximum possible en actions.

On est passé chez VIAC en juin 2018.

N.B. VIAC ne propose que le calcul en “rendement pondéré dans le temps”, et non pas mon calcul préféré “rendement pondéré en fonction de l’argent”.

ETF VWRL des enfants (investis via DEGIRO)

Pour rappel pour les nouveaux, on verse CHF 50/enfant/mois sur un compte d’investissement DEGIRO depuis leur 2 ans. Cet argent leur servira pour un projet de vie important (on doit encore s’aligner avec Mme MP :)). Mais clairement, ça ne sera pas pour se prendre une VW Golf en leasing, ou aller faire la noce à Ibiza pendant les vacances d’été :D

On a transféré le compte d’investissement de nos enfants depuis Cornèrtrader vers DEGIRO à fin 2019, après que Cornèrtrader aient rajouté des frais d’inactivité du jour au lendemain.

Durant notre période d’investissement via Cornèrtrader de décembre 2016 à novembre 2019, le rendement annualisé dans le temps fut de 6.62%.

Comme DEGIRO ne propose pour l’instant pas de vue avec le rendement annualisé, mais uniquement la performance en valeur nominale (i.e. combien j’ai gagné en CHF par rapport à l’argent que j’ai mis), j’ai calculé moi-même le rendement via ce calculateur de Moneyland. Ce qui nous donne ce résultat:

En combinant les périodes des deux plateformes, on arrive à un rendement annualisé de 3.91%.

Immeuble en France

Concernant notre immeuble de rendement locatif en France, les loyers tombent et remboursent le prêt immobilier au rythme prévu (inclus la vacance locative planifiée).

On compte toujours sur un taux de rendement interne de 14-15% selon les prévisions de l’outil Horiz.io (anciennement rendementlocatif.com):

Taux de rendement interne prévu pour notre immeuble de rendement en France (après revente 10 ans après l'achat)

Prêt immobilier pour projet immo suisse

Je crois que je ne t’ai jamais donné tant de détails concernant ce projet.

En résumé, un entrepreneur immobilier m’a proposé d’investir dans la construction d’un petit projet immobilier suisse en lui prêtant du cash. CHF 30'000 pour être précis. Haut risque, peu diversifié, et donc haut rendement correspondant. 55% pour être transparent.

Ça paraît fou écrit comme ça, mais je ne suis pas dingue et ne lâche pas 30kCHF comme ça. On est passé devant chez le notaire pour une reconnaissance de dettes. Et aussi, les 55% sont comment moi je calcule mon rendement. Pour l’entrepreneur, c’est différent. Tout d’abord, grâce à mon cash, il a pu effectuer le projet — sinon ce n’était pas possible. Et ensuite, mes “55% de rendement” correspondent de son côté à “uniquement” 10% de la plus-value totale qu’il va se faire. Du pur win-win comme j’aime ça :)

Résumé de la performance des MP au 31.10.2020

| Véhicule | Date création | Rendement annualisé |

|---|---|---|

| ETF VT | 2016 | 5.18% |

| ETF VWRL (que j’ai stoppé d’utiliser depuis mai 2020) | 2016 | 3.29% |

| Mes actions value investing | 2019 | -8.73% |

| Mes actions suisses | 2014 | 10.57% |

| 3a VIAC Mme MP | 2018 | 6.37% |

| ETF VWRL (sans frais) enfants MP | 2016 | 3.91% |

| Immeuble France (valeur d’achat) | 2019 | 14.96% |

| Prêt immo Suisse | 2020 | 55% |

Commentaires à moi-même

Je te partage ci-dessous les commentaires que je me suis fait en écrivant cet article. Si tu en as d’autres, partage-les avec moi via la section des commentaires en bas de l’article.

1. Allocation de portefeuille

Je suis en retard au niveau de l’évaluation (annuelle d’habitude) de mon allocation entre les différents véhicules. Ces derniers mois, j’ai plus fonctionné à l’opportunité de rendement qu’à une méthodologie stricte. À corriger. Bien qu’à vu d’oeil je suis passablement en actions, ce qui me va bien.

2. ETFs mon cher, ETFs

En voyant les performances de mes ETFs VT et VWRL, ainsi que ma stratégie VIAC, ça ne fait que confirmer mes recommandations que c’est la voie à suivre pour tout “investisseur du dimanche”..

En tout cas, moi je continue d’y transférer toutes nos économies allègrement, et régulièrement!

3. Bourse plutôt qu’immobilier à priori pour MP

Plus j’ai des opportunités immobilières (en France), plus je me dis que c’est passablement de job à gérer (achat, notaire, locataires, réparations, etc.), et que je préfère de loin investir en bourse où tout n’est qu’à une portée de clic. En revanche, acheter un bien de rendement locatif en Suisse, proche de chez nous, pourrait me plaire. En tout cas une fois, pour l’expérience.

4. Comparatif piliers 3a suisses

J’ai vu que Frankly et Finpension venaient titiller le business model de VIAC. Vu comme ça bouge ces semaines, je laisse toutes les annonces s’effectuer avant de mettre à jour mon comparatif (en début 2021 je pense). Qui plus est car les chiffres marketing des nouveaux venus doivent être creusés pour être sûr qu’on parle bien de la même chose. Et aussi au niveau de la sécurité de chaque nouvel outil, avec notamment finpension qui ne propose pas de vérification d’identité formelle lors de l’ouverture d’un compte 3a chez eux.

5. Trop de risques avec mes actions suisses

Une partie de mon cerveau me dit: “Tu devrais revendre toutes les actions suisses de ton entreprise, et transférer ce cash dans un ETF indiciel suisse. C’est beaucoup trop risqué d’acquérir des parts de la société qui t’emploie. Car t’as ton salaire et du cash qui dépendent d’eux…”

Puis, l’autre partie de mon cerveau répond: “Ouais, mais t’as vu les chouettes performances depuis le début. Ça ne fait qu’augmenter. Oui c’est tout sauf diversifié, je te l’accorde, mais on y a que 20kCHF. Allez, promis, on fait un deal; je n’en rachète pas pour des dizaines de milliers de CHF, et tu me laisses les garder, s’il te plaît…!”

C’est dur d’être moi, je te jure :D

6. Investissements dans la valeur

Je ne tire aucune conclusion hâtive de ce portefeuille car ça ne fait même pas un an qu’on le possède. Rien à rajouter :)

7. Je me fiche des performances de mois en mois

Étant donné que j’investis sur le long terme, je me fiche passablement de la volatilité de mois en mois de mes investissements. Vraiment. Donc chacun de mes rapports de ce type sera toujours “depuis la date de création dudit portefeuille”, et jamais “depuis le mois dernier”.

8. Compréhension du calcul MWR sur Interactive Brokers

Je comprends la différence entre le MWR et le TWR (cf. fin d’article). Par contre, je n’arrive pas à m’expliquer comment j’arrive à un TWR moyen global de 11.79% alors que mes actions sont à -8.73% et mes ETFs à 4.87%. Soit je n’ai vraiment pas compris quelque chose (fort possible!), soit il y a un bug chez IB (je leur ai écrit un email pour comprendre le pourquoi du comment).

9. Vue d’ensemble de ma performance…

Un membre de l’équipe de Sharesight m’a contacté il y a quelques mois pour me présenter leur produit. Je lui avais dit qu’avec IB et leur PortfolioAnalyst, j’avais tout ce qu’il me fallait pour avoir une bonne vue d’ensemble.

Et puis, en écrivant cet article, j’ai dû admettre que son outil m’aurait en fait bien aidé… sauf que leur tarif de 24USD/mois, ça fait vraiment cher pour juste un checkpoint annuel…

Je pourrais aussi me mettre à Excel mais ça fait beaucoup de plateformes à réconcilier, et c’est sans parler des potentielles erreurs de calcul.

Bref, pour l’instant, je reste avec le statu quo.

Et toi?!

Ça donne quoi tes performances de portefeuilles d’investissements depuis leurs créations?

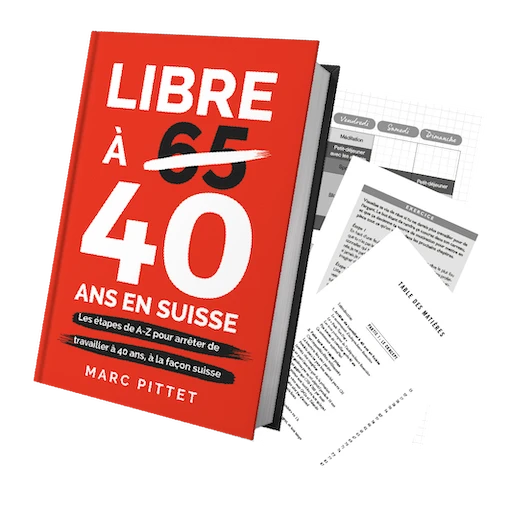

Au cas où tu n’aies pas encore commencer à investir, le premier meilleur moment pour ça c’était hier. Et le second c’est aujourd’hui! Je te conseille ces deux liens pour te lancer:

- Comment j’investirais CHF 10'000 en bourse si je débutais aujourd’hui? (avec ou sans crash boursier coronavirus, peu importe!)

- Guide pour choisir ton courtier en ligne en tant qu’investisseur suisse

[1] Lorsque c’est disponible au niveau des rapports fournis par mes différentes plateformes, je privilégie le “rendement pondéré en fonction des flux d’argent” (aka “Money Weighted Return” ou MWR en anglais) plutôt que le “rendement pondéré dans le temps” (aka “Time Weighted Return” ou TWR en anglais).

Comme bien expliqué sur le site Starlight Capital:

- Le rendement pondéré en fonction des flux d’argent mesure le taux de rendement d’un compte sur une période donnée, y compris tes décisions d’investissement et l’activité commerciale sur le compte (par exemple, les retraits, les dépôts, les transferts). C’est la bonne méthode lorsque tu cherches à analyser ton expérience personnelle en matière d’investissement et les performances de ton compte. Aussi, ça aide à clarifier l’impact de tes décisions d’investissement sur ton compte.

- Le rendement pondéré dans le temps mesure le taux de rendement d’un fonds sur une période donnée, à l’exclusion de tes décisions d’investissement et des activités commerciales liées à ce fonds (par exemple, retraits, dépôts, transferts). C’est la méthode à utiliser lorsque tu veux mesurer la performance des gestionnaires de fonds et la comparer à celle des fonds de référence. Elle te permet d’obtenir un un taux qui peut être comparé à celui d’autres fonds.