Si seulement c’était aussi facile de trouver son ETF obligations que d’aller acheter du pain à la boulangerie…

Comme me demandait Andrea récemment:

“D’après mon âge (45 ans), je devrais investir 45% en obligations.

Mais dans quelle obligation dois-je placer mon argent?

Y’a des obligations à court terme et des obligations à long terme. Les obligations fonctionnent différemment des actions et des ETFs, c’est juste?

Et les obligations d’État sont censées être très sûres? Un collègue dit que les obligations d’État américaines sont intéressantes (bons du Trésor). Mais elles sont à court terme et nous, on veut investir à long terme…

Je suis perdu, tu peux m’aider?

Comme pour tout sujet qui touche à la bourse, il suffit de s’y prendre étape par étape.

Mais avant d’aller plus loin, revenons aux bases.

Différence entre une action et une obligation (ou marché obligataire)?

“Heu, MP, pour moi qui viens d’arriver, tu peux m’expliquer qu’est-ce qu’une obligation stp?”

Lorsque tu achètes une action, tu achètes une part d’entreprise.

Et lorsque tu achètes une obligation, tu fais un prêt à un État (un pays, une région, un département administratif spécifique) ou à une société pour une durée spécifique.

Et en échange de ce prêt, l’État ou la société te verse un intérêt en guise de rémunération.

Il y encore d’autres différences entre ces deux types d’actifs ainsi que différents types d’obligations avec leurs risques respectifs, mais pas besoin de se compliquer plus la vie à ce stade.

Pour ta culture financière, l’État ou la société est aussi appelé “émetteur”. Et le prêt qu’ils demandent est connu sous le nom de “coupon”.

Simple, non?

Pourquoi investir dans une obligation?

Sur ce blog, on investit en bourse pour faire croître notre fortune.

Pourquoi?

Et bien parce qu’on veut devenir indépendant financièrement en Suisse. Et lorsqu’on arrêtera de travailler, ce sont les rendements de nos placements en bourse qui nous permettront de gagner assez d’argent pour vivre sans devoir travailler.

En tant que Mustachian suisse, on investit selon la méthode Bogleheads éprouvée.

Cette méthode prescrit d’investir dans 3 ETFs, dont ton âge en pourcentage d’obligations:

- 1x ETF en actions mondiales (pour un maximum de rendement)

- 1x ETF en actions suisses (pour du rendement, tout en t’assurant de conserver des investissements en CHF)

- 1x ETF en obligations (pour adoucir la volatilité de ton portefeuille)

Avec les actions, il faut te préparer à voir ton portefeuille faire de +20% un jour, -12% le mois suivant, -30% durant des crises, puis +2% seulement durant des semaines.

C’est ce qu’on appelle la volatilité du marché.

Sur le long cours, cette volatilité n’importe guère, puisque les ETFs t’assurent que tes investissements vont toujours vers le haut. Mais sur le court terme, tu dois ne surtout pas vendre, car c’est là que tu perdrais de l’argent.

C’est là où les ETF obligations entre en jeu.

Quel est l’intérêt d’acheter des obligations?

Comme c’est un prêt, la stabilité d’une obligation est meilleure qu’une action (en théorie).

Tu prêtes X francs suisses, et tu as un calendrier de remboursement avec un taux d’intérêt défini. Versus une action dans une société dont le rendement dépend de la performance de cette dernière (et donc de plein de critères différents tels leurs ventes, l’état de leur marché cible, etc.)

Dans ton portefeuille, une obligation sert donc à supprimer de la volatilité.

Mais pourquoi ne pas vouloir de volatilité?

Selon moi, tu peux accepter un maximum de volatilité lorsque tu as un revenu fixe assuré 1.

“Un revenu fixe assuré de quel type, MP?” je t’entends demander.

Quand je parle de revenu fixe assuré, je parle d’un salaire, ou d’un rendement locatif en Suisse, ou encore d’un revenu d’une activité accessoire. En gros, un revenu assez stable qui tombe chaque mois.

Si tu as un tel revenu, tu n’as pas besoin d’obligation.

Qu'est-ce que c'est ennuyeux les obligations... je préfère de loin une randonnée à Morgins à la place!

Mais, lorsque tu deviens FIRE, il se peut que tu ne fasses pas d’activité qui te rapporte de l’argent (bénévolat, voyages, humanitaire, etc.)

Dans ce cas-là, un ETF obligation peut t’aider.

Car, si le marché des actions est en chute libre, oui tu auras toujours quelques dividendes pour subvenir à une partie de tes besoins. Par contre, tu n’auras pas envie de vendre des ETF actions à perte pour pouvoir aller faire tes courses (car les dividendes seuls ne sont pas suffisants généralement, il te faut un mix de dividendes + revente d’ETFs).

C’est donc à ce moment-là que tu rechercheras un ETF obligation avec leur taux d’intérêt stable.

Les critères pour choisir son ETF obligation suisse

Comme pour nos actions, on n’a pas envie de perdre du temps à scanner toutes les obligations une part une, et de devoir les acheter une par une.

On veut se servir de la puissance des ETFs qui te permettent en un clic d’acheter pléthore d’obligations dans un même panier.

Comme d’habitude, on va se servir des critères objectifs que tu connais bien pour trouver le meilleur ETF obligation:

TER le moins cher

Le TER correspond aux frais que tu paies à l’entité qui émet l’ETF. Ces frais grignotent tes rendements, donc ils doivent être le plus bas possible.

Pour faire simple:

- 0-0.15% = top

- 0.16-0.30% = intéressant

- 0.31-0.40% = bof

- supérieur à 0.40% = j’ignore

Rendement historique le plus haut

Je regarde le rendement sur l’année précédente pour me faire une idée de comment ça se passe actuellement. Puis je regarde chaque année depuis la création de l’ETF pour voir la tendance de l’évolution.

Volume du fonds

Plus un ETF est petit (en nombre de CHF investis par les gens dedans), plus il risque de fermer ou fusionner, ce qui implique que tu devras vendre à un moment inapproprié, ou payer plus de frais (dus à la fusion).

Je vise >1 milliard d’actifs sous gestion, ou au pire >500 millions.

Volume de transactions

Si les critères précédents ne suffisent pas à départager le meilleur ETF d’obligations, alors je prends celui qui a le plus grand volume de transaction. Ça m’assure une meilleure liquidité, ce qui veut dire que l’offre et la demande sont hautes, donc le jour où je clique sur “Vendre”, ça ne met pas des semaines avant que je trouve un acheteur.

MAIS, parce qu’il y a un MAIS!

J’ai appris grâce à Beat (le fondateur de finpension) qu’il fallait se gaffer entre obligations USD hedged vs. obligations en CHF.

Quelle monnaie pour un ETF en obligations?

On veut protéger nos économies contre la volatilité avec des obligations.

Ça veut dire que le jour où on revend des obligations, on ne veut pas subir une perte de -10% sur notre prix d’achat. Une telle perte peut venir d’un État qui n’arrive plus à payer, ou à cause des taux d’intérêt qui remontent. Mais cette chute peut aussi venir de la monnaie dans laquelle tu détiens ton obligation, qui a chuté par rapport au CHF.

“Du coup, MP, faut que je restreigne mon choix d’ETF d’obligations à celles émises en CHF?”

Pas forcément, car il existe un système de protection contre le taux de change, aussi appelé “hedge” en anglais. Donc, en théorie, tu pourrais acheter un ETF obligation en USD sans risque de perte liée au taux de change USD-CHF.

Sauf qu’une telle protection contre le taux de change n’est pas gratuite dans certains scénarios 2 de taux d’intérêt.

ETF obligation “hedged” en USD: pas une bonne idée pour le moment!

Le rendement en CHF devrait en fait correspondre au rendement en USD moins les coûts de couverture de change. On peut utiliser la différence de taux d’intérêt pour les coûts de couverture estimés.

Mais attention: on doit appliquer le point de vue après impôt. L’obligation en USD entraîne une charge fiscale beaucoup plus élevée, et donc un rendement après impôt beaucoup plus faible.

Beat de finpension me l’a bien illustré via ce schéma:

Les maths ne mentent jamais: il vaut mieux favoriser un ETF obligations en CHF pour nous, investisseurs suisses!

La conclusion concernant la monnaie d’un ETF en marché obligataire: tu veux le prendre en francs suisses.

Shortlisting ETF obligation pour investisseur suisse

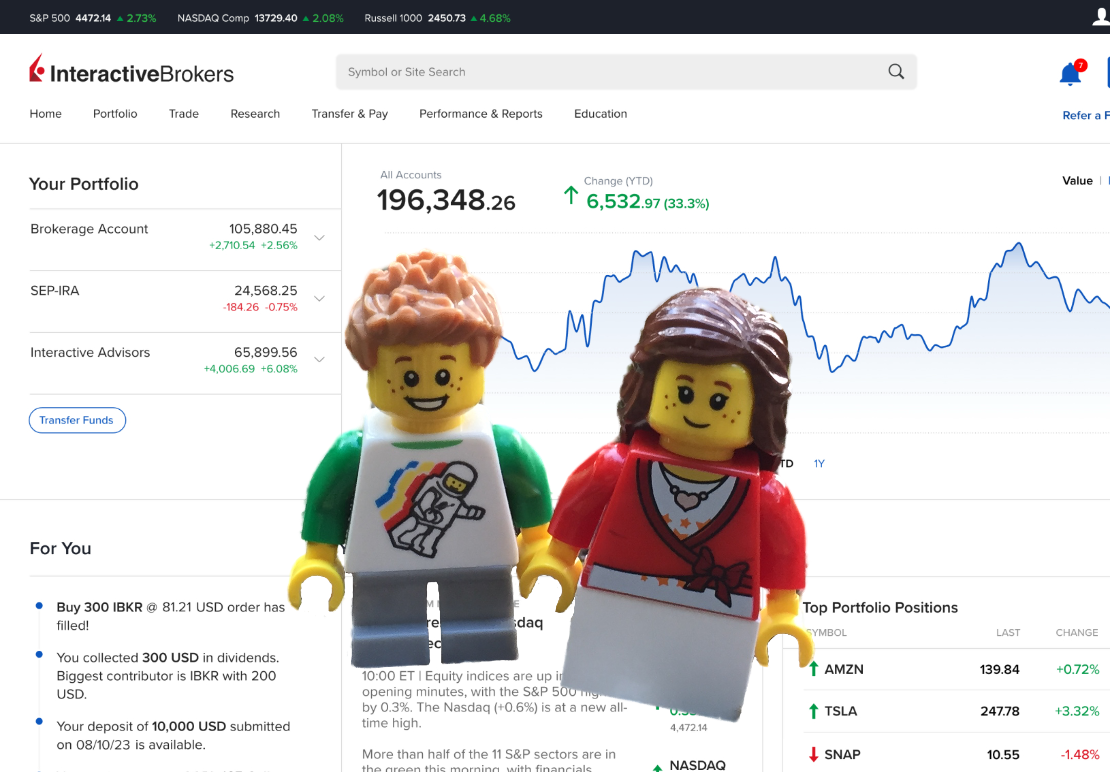

Quand je recherche un ETF, j’utilise etf.com, car je peux avoir accès aux meilleurs ETFs basés aux US via mon courtier américain préféré Interactive Brokers.

Mais dans notre cas du jour, on veut trouver le meilleur ETF obligation en CHF. Pour ce faire, on va utiliser l’outil justetf.com en s’assurant de bien sélectionner Suisse comme paramètre en bas à gauche sur leur page web.

En filtrant par “Bonds” (“obligations” en anglais) comme classe d’actifs, et ensuite par “CHF” pour la monnaie, on passe déjà de 1'733 ETFs à… 10!

Ensuite, on voit que dans les 10 restants, plusieurs sont des obligations uniquement d’entreprises (“Corporate” en anglais).

On ne veut pas d’obligations d’entreprises uniquement. En cas de forte baisse des prix des actions, on devrait également accepter un recul important des obligations d’entreprise (à cause de sociétés qui seraient en défaut de paiement).

Pour rappel, on ne recherche pas le rendement à tout prix avec nos obligations. On en prend pour adoucir la volatilité de notre portefeuille. Donc si tu es tenté par un ETF obligation en entreprise uniquement, oublie ça et assigne cette partie de tes économies dans ton ETF action.

En supprimant les ETFs obligations uniquement composées de prêt à des entreprises, on descend à 8 ETFs.

Ensuite, je ne veux pas non plus avoir que des ETFs du gouvernement suisse. Idéalement, j’aimerais bien un mix de différents gouvernements et autres entités étatiques du reste du monde. Je supprime donc tous les “Domestic Government Bonds” de ma liste.

Il ne me reste plus que 5 ETFs.

Je remarque que parmi ces 5, y’en a 4 qui sont des obligations faites à des entités uniquement étrangères (i.e. hors de Suisse). J’aimerais bien avoir un mix suisse/étranger pour un maximum de diversification, donc je les supprime.

Et il ne me reste plus qu'1 ETF, avec 0.15% de TER (top).

Cet ETF est le “UBS ETF (CH) SBI ESG AAA-BBB (CHF) A-dis”.

Quatre remarques concernant mon choix:

- Cet ETF contient aussi des titres (i.e. emprunt) d’entreprises. C’est pas idéal, mais le mix me convient mieux que les autres ETFs à notre disposition en tant que Mustachians suisses…

- L’ETF n’a que 90 millions de CHF sous gestion (contre les 500 millions habituels que je recherche au minimum). Idem, on fait avec le choix qu’on a. Je préfère donc viser le bon ETF, avec le meilleur TER, et ensuite regarder les autres critères

- Je ne suis pas un adepte des placements ESG (la raison ici, et aussi ici). Sauf qu’en version ETF, il ne semble y avoir que celui-ci de disponible (la version “SBI AAA-BBB (CHF)” n’est disponible que pour les investisseurs institutionnels — telles les banques ou assurances — via des fonds indiciels)

Conclusion: mon choix d’ETF obligation suisse en CHF

Si j’étais FIRE à ce jour, sans aucun autre revenu récurrent (immobilier ou activité accessoire), alors je prendrais pour 20-25% de l’ETF “UBS ETF (CH) SBI ESG AAA-BBB (CHF) A-dis” afin d’assouplir la volatilité de mes 80% en ETF action.

Par contre, du moment où j’ai des revenus récurrents type rendement locatif en Suisse ou autre side job, alors je resterais en 100% actions.

Et toi, tu as choisi quel ETF obligation suisse? Et pour quelle(s) raison(s)?

Bon, après, si tu as une grosse aversion au risque et sais que tu revendras toutes tes actions dès la moindre chute des marchés, alors les obligations peuvent t’aider à dormir sur tes deux oreilles. ↩︎

Les coûts de la couverture de change résultent de la différence de taux d’intérêt entre les deux monnaies. Si les taux d’intérêt sont identiques (par exemple, 1.5% pour l’USD et le CHF), il n’y a pas de coûts importants. En revanche, les coûts sont élevés si les taux d’intérêt des différentes devises sont très éloignés et que le taux d’intérêt du CHF est inférieur (par exemple, le taux d’intérêt du CHF à 1.5 %, et le taux d’intérêt de l’USD à 5,5 %). ↩︎