Cet article est une traduction française du blogpost original de JL Collins (en anglais) posté sur cette page de son blog jlcollinsh.com.

Aujourd’hui, l’opinion générale, en ce qui concerne les prochaines décennies, semble être que nous devrions nous attendre à des rendements plus modestes des actions que ceux dont nous avons bénéficié au cours des dernières années.

Selon certains d’entre eux, des facteurs sont en train de se former, qui semblent freiner les prévisions historiques.

C’est d’ailleurs l’avis de mon héros personnel, Jack Bogle, fondateur de Vanguard et créateur des fonds indiciels.

Quant à moi, j’avoue n’avoir aucune idée, et encore moins la machine à voyager dans le temps dont il est question dans le titre. Mais on peut se faire une petite réflexion ensemble.

Supposons qu’on soit tous réunis autour d’une bière ou d’un café en 1975. J’ai choisi cette année, car c’est celle où j’ai commencé à investir et celle où M. Bogle a lancé le premier fonds indiciel. De plus, ça représente une période de 40 ans.

Supposons que quelqu’un, disons toi, prenne la parole et dise un truc du style: “Je viens de lire un article sur ce type, Bogle, et il semble qu’il ait créé ce qu’on appelle un fonds indiciel. L’idée est d’acheter et de détenir toutes les actions de l’indice S&P 500 et de le suivre sans chercher à le surperformer. Je me demande ce que ça va donner au cours des 40 prochaines années.”

“En fait”, pourrais-je dire, “je viens de rentrer de 2015 avec ma nouvelle machine à voyager dans le temps. Pendant que j’y étais, j’ai consulté l’histoire de ces 40 années et voici ce qui s’est passé…”

Je continuerais en expliquant…

…comme vous le savez tous, Nixon nous a retirés de l’âge d’or, et l’inflation a augmenté. Il s’avère que la situation s’est encore aggravée. De plus, combinée à la stagnation de l’économie, elle a conduit à l’invention d’un nouveau terme: la stagflation. Très moche.

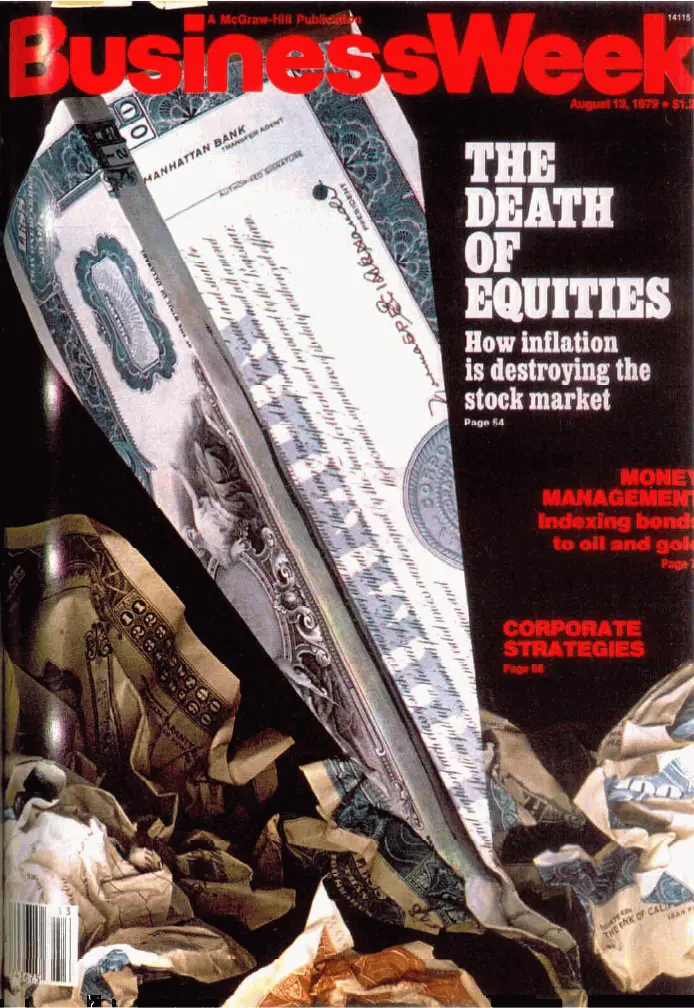

Si moche que le marché boursier a dépéri au point qu’en 1979, le magazine Business Week a déclaré:

Au début des années 1980, les taux hypothécaires étaient supérieurs à 15%.

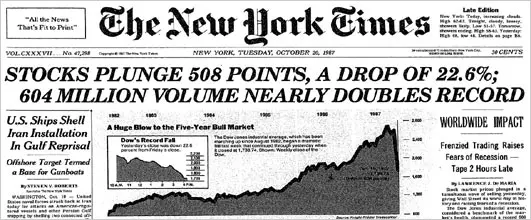

Puis, vers 1982, la bourse s’est redressée et a entamé un cycle haussier assez étonnant. Du moins jusqu’à l’automne 1987 et le lundi noir…

…le plus grand pourcentage de chute dans l’histoire du marché. Y compris la Grande Dépression.

Cette situation a entraîné une récession assez grave qui s’est prolongée dans les années 1990.

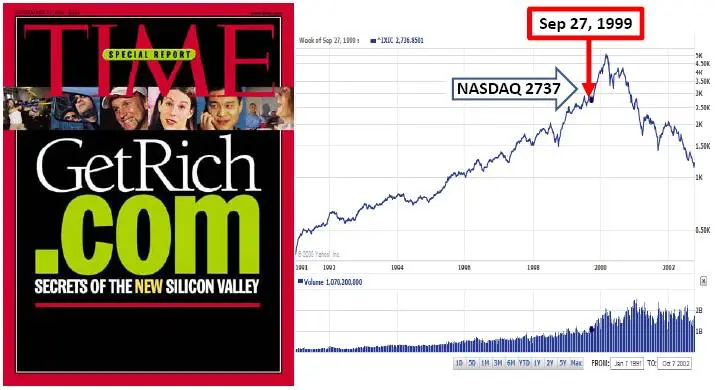

Mais dans le même temps, des développements assez remarquables ont commencé à se produire qui, entre le milieu et la fin des années 90, ont été connus sous le nom de “boom dotcom” ou…

Mais comme tu peux le voir, ça s’est terminé par des larmes. De terribles larmes.

Mais pas aussi terrible que les larmes qui étaient à portée de main avec la pire attaque sur le sol américain depuis Pearl Harbor:

Cela a conduit les États-Unis à s’engager dans deux guerres très coûteuses (en argent et en sang) — l’Afghanistan et l’Irak — qui étaient toujours en cours lorsque je suis remonté dans ma machine à voyager dans le temps en 2015.

Entre le krach technologique, le 11 septembre et les guerres qui ont suivi, l’économie a été durement touchée. En réaction, les taux d’intérêt ont été encore abaissés et le crédit est devenu de plus en plus accessible.

Il faudrait un livre (ou douze plutôt!) pour vous raconter l’histoire de ce que l’industrie financière en a fait.

Il suffit de dire qu’elle a entraîné une hausse incroyable des prix de l’immobilier et un effondrement encore plus stupéfiant de l’immobilier.

Ce qui a conduit au pire krach boursier depuis la Grande Dépression…

Avant que la poussière ne retombe en 2009, le marché avait plongé de plus de 50%, et il semblait que le creux de la vague n’arriverait jamais.

Mais c’est ce qui s’est passé, et lorsque je suis remonté dans la machine à remonter le temps en 2015, le marché était de nouveau à la hausse.

“Wow”, penses-tu peut-être, “ça va être une course de 40 ans très moche”.

Oui, en effet, ce fut le cas.

“Je suppose que ce nouveau fonds indiciel S&P 500 n’a pas très bien performé. Mieux vaut s’en tenir à l’écart.”

En fait, de 1975 à 2015, il a enregistré un rendement annuel moyen d’un peu moins de 12%.

“A travers tous ces bouleversements? C’est impossible. Maintenant, on sait que tu te moques de nous, JL.”

Est-ce que je prédis des rendements de 12% pour les 40 prochaines années? Non, bien sûr.

Mais je suggère que des rendements annuels de 12% ne nécessitent pas un âge d’or parfait. Ils peuvent s’épanouir, et l’ont fait, au milieu de la tourmente, de la guerre, du chagrin et de l’effondrement économique.

Addendum de JL

1/ De Andy dans la section des commentaires: Buffett on Bogle

2/ Larry Swedroe apporte un éclairage nécessaire sur le Shiller CAPE 10 et les valorisations actuelles du marché.

"…parce que la prime de risque des actions varie énormément dans le temps, il n’existe pas de méthodologie qui permette de produire des prévisions très précises des rendements des actions…"

3/ L’article de Swede a été porté à mon attention par l’excellent article Physician on FIRE: Can a Bear take away your Financial Independence

4/ Le point de vue du post distillé sur une année: 2019. Why you don’t trade on the news

Notes de MP

JL a publié cet article en 2017, et je le traduis ici en 2024.

Je pourrais continuer son histoire post-2015, et mentionner la pandémie du COVID, ainsi que l’invasion de l’Ukraine. Sans parler des taux directeurs négatifs inédits, puis des rebonds historiques (encore et toujours) de la bourse…

Bref: investis chaque jour, et reste investi… toujours!

Crédit photos: jlcollinsnh.com