Cet article est une traduction française du blogpost original de JL Collins (en anglais) posté sur cette page de son blog jlcollinsh.com.

En 1987, à la fin d’une journée très chargée plus tard appelée le “Lundi noir”, j’ai appelé mon courtier. Rappelle-toi, c’était à l’époque où on avait des courtiers, avant les téléphones portables, les ordinateurs personnels, l’internet et le commerce en ligne.

“Salut Bob”, dis-je joyeusement. “Comment ça va?” Il y a eu une longue pause silencieuse. “Tu plaisantes”, dit-il. “N’est-ce pas?” Il avait l’air épouvanté. “Je plaisante à propos de quoi?” “Jim, on vient de connaître la plus grande crise de l’histoire. Les clients ont crié à la panique toute la journée. Le marché a perdu plus de 500 points. Plus de 25%.”

C’est à ce moment-là que j’ai rejoint le reste de la planète dans la stupéfaction la plus totale. Il est difficile de décrire ce qu’on a vécu. Même la Grande Dépression n’avait pas connu un jour comme celui-ci. On ne l’a pas connu non plus depuis. En vérité, ça ressemblait à la fin du monde financier.

Comme tout investisseur avisé, je savais que le marché était volatil. Je savais que dans sa marche inexorable vers le haut, il pouvait y avoir, et il y aurait, des chutes brutales et des marchés baissiers. Je savais que la meilleure chose à faire était de tenir bon et de ne pas paniquer.

Mais ça. C’était un tout autre cadre de référence. J’ai tenu bon pendant trois ou quatre mois. Les actions ont continué à dériver vers le bas. Finalement, j’ai perdu mon sang-froid et j’ai vendu. Je n’étais tout simplement pas assez solide. Ce jour-là, si ce n’était pas le point le plus bas, il en était suffisamment proche pour que ça n’ait pas d’importance.

Puis, bien sûr et comme toujours, le marché a repris son ascension inexorable. Le marché va toujours à la hausse.

Il m’a fallu environ un an pour retrouver mon sang-froid et revenir sur le marché. À ce moment-là, le cours avait dépassé son sommet d’avant le “Lundi noir”. J’avais réussi à réaliser mes pertes et à payer un supplément pour retrouver une place à la table. C’était cher. C’était stupide. C’était un manque de nerf embarrassant. Je n’étais tout simplement pas assez solide.

Mais je le suis aujourd’hui. L’erreur que j’ai commise en 1987 m’a appris à surmonter toutes les tempêtes à venir, y compris l’ouragan financier de classe 5 de 2008. J’ai appris à être solide et, en fin de compte, ça m’a rapporté bien plus d’argent que le coût de mes études. Voilà ce que tu dois comprendre:

Le marché va toujours à la hausse.

Toujours. Je parie que personne ne te l’a jamais dit. Mais c’est vrai. Comprends bien que ça ne veut pas dire que c’est un parcours sans embûches. C’est pas le cas. C’est le plus souvent une route sauvage et rocailleuse. Ce n’est pas facile. Le lecteur JTH dans les commentaires de la première partie dit:

“On a maintenu le cap, avec un peu de panique en plus.”

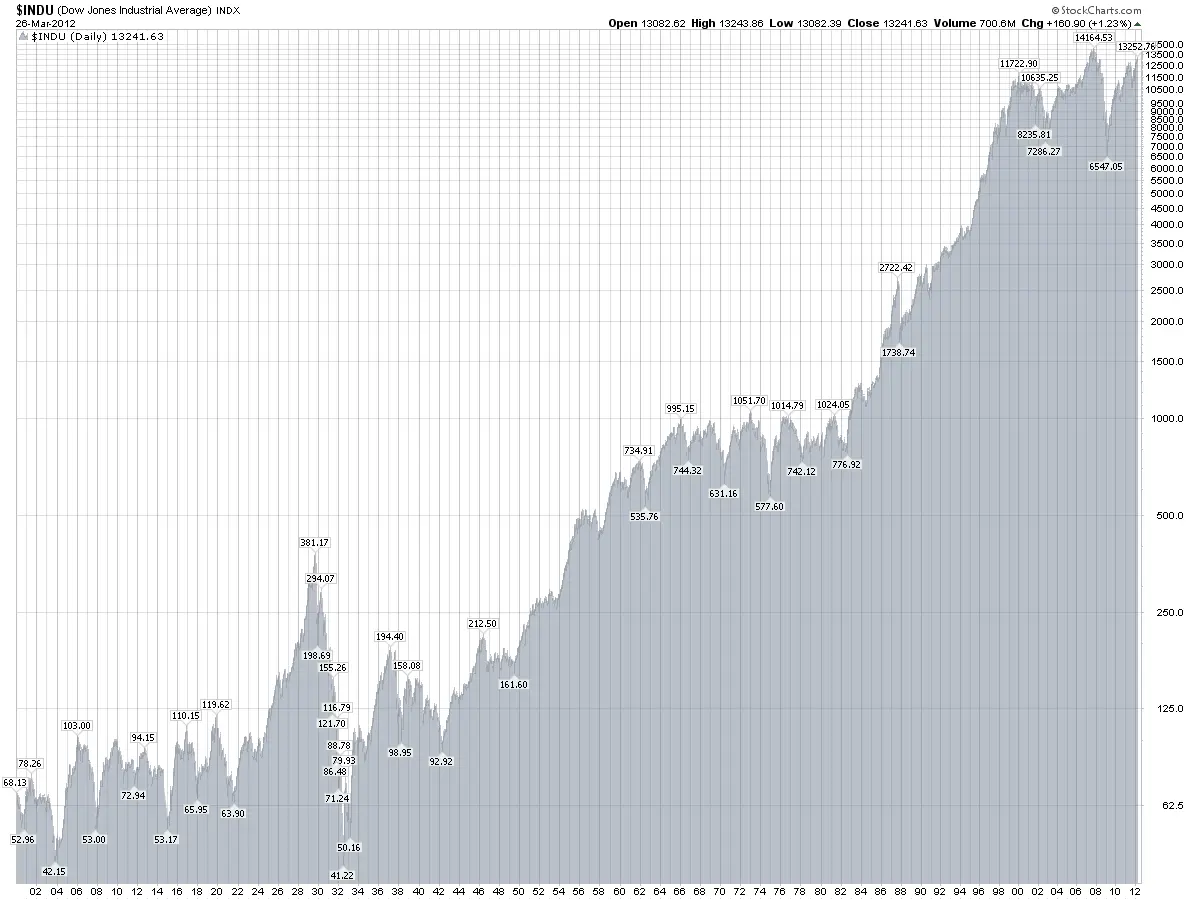

Bien dit JTH, et maintenir le cap est toujours servi avec un plat d’accompagnement de panique. C’est pour ça qu’il faut être solide, parce que le marché est toujours, et je dis bien toujours, à la hausse. Pas chaque année. Pas chaque mois. Pas chaque semaine et certainement pas chaque jour. Mais il monte inlassablement. Prends un moment et regarde ça:

Peux-tu trouver mon petit souci de 87? Il est là, et facile à repérer, mais il n’est pas si effrayant dans son contexte. Prends un moment pour t’imprégner de la situation. Tu dois remarquer trois choses:

- La tendance est inlassablement à la hausse, désastre après désastre.

- C’est une aventure effrénée tout au long du chemin.

- Il y a un Grand et Vilain événement.

Pour comprendre pourquoi le marché est toujours à la hausse, on doit examiner de plus près ce qu’est réellement le marché. Le graphique ci-dessus représente le DJIA (Dow Jones Industrial Average). On examine le DJIA, parce qu’il s’agit du seul groupe d’actions créé pour représenter l’ensemble du marché boursier et qui remonte aussi loin dans le temps.

En 1896, un certain Charles Dow a sélectionné 12 actions de grandes entreprises américaines pour créer son indice. Aujourd’hui, le DJIA est composé de 30 grandes entreprises américaines.

Mais passons maintenant de l’indice DJIA, que je n’ai présenté que pour sa longue perspective historique, à un indice plus utile et plus complet: MSCI US Broad Market.

Si tu cliques sur ce lien (supprimé), tu accéderas à un article annonçant que Vanguard utilise cet indice pour créer le Vanguard Total Stock Market Fund (VTSAX). (Mise à jour: depuis le 3 juin 2013, VTSAX utilise désormais l’indice CRSP US Total Market Index).

L’indice et le VTSAX sont exactement ce qu’ils semblent être: des regroupements de toutes les sociétés américaines cotées en bourse. De par leur conception, ils sont presque exactement les mêmes. Puisque on peut investir dans le VTSAX, je l’utiliserai à l’avenir comme indicateur du marché boursier dans son ensemble.

En 1976, lorsque John Bogle a inventé le fonds indiciel, il a donné au monde une merveilleuse façon d’investir dans l’ensemble du marché boursier américain. Il s’agit du meilleur outil dont on dispose pour tirer parti de la hausse incessante du marché. VTSAX est le marché et, en tant que tel, fait exactement la même chose.

Bon, on sait maintenant ce qu’est le marché boursier et on peut voir sur le graphique qu’il est toujours à la hausse. Prenons un moment pour nous demander comment c’est possible. Il y a deux raisons essentielles à ça:

1. Le marché s’autonettoie

Jette un coup d’œil sur les 30 actions du DJIA. Devine combien des 12 premiers titres en font encore partie? Une seule. En fait, la plupart de ces entreprises n’existaient pas lorsque M. Dow a dressé sa liste. La plupart d’entre elles ont disparu ou se sont transformées en quelque chose de nouveau.

Il s’agit là d’un point essentiel: le marché n’est pas stagnant. Les entreprises disparaissent régulièrement, et sont remplacées par du sang neuf.

Note: depuis le 26 juin 2018, GE a rejoint le reste des entreprises originales, et a été retirée de l’indice Dow. Elle a été remplacée par Walgreens Boots.

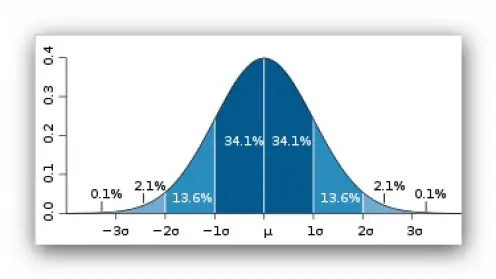

Il en va de même pour VTSAX. Il détient pratiquement toutes les actions cotées en bourse sur le marché américain. Un peu plus de 3'600 au dernier décompte. Imagine maintenant ces 3'600 sociétés le long d’une courbe en cloche classique.

Les quelques sociétés situées à gauche seront les moins performantes. Les quelques sociétés situées à droite seront les plus performantes. Toutes celles qui se trouvent entre les deux à différents niveaux de performance. OK, en regardant vers la gauche, quelle est la pire performance possible d’une mauvaise action? Elle peut perdre 100% de sa valeur. Ensuite, bien sûr, elle disparaît pour ne plus jamais faire parler d’elle.

Au fur et à mesure que de nouvelles entreprises se développent, prospèrent et s’introduisent en bourse, elles remplacent celles qui sont mortes ou mourantes. Le marché (et VTSAX en tant que proxy) s’auto-nettoie. Regardons maintenant nos meilleurs performers sur la droite. Quelle est la meilleure performance qu’ils peuvent réaliser? 100%? C’est certainement possible. Mais il en va de même pour 200, 300, 1'000, 1'0000% ou plus. Il n’y a pas de limite à la hausse. Alors que certaines étoiles s’éteignent, de nouvelles apparaissent.

Mais attention, ce système ne fonctionne qu’avec les fonds indiciels. Dès que la “gestion professionnelle” commence à essayer de battre le système, tous les paris sont ouverts. Ils peuvent aggraver la situation, et c’est ce qu’ils font le plus souvent, et ils facturent toujours plus de frais pour le faire. On reviendra sur ce point dans un prochain article.

2. Posséder des actions, c’est faire partie d’entreprises vivantes, dynamiques, qui s’efforcent toutes de réussir

Pour comprendre pourquoi le marché boursier monte inexorablement, il faut comprendre ce qu’on possède réellement avec VTSAX. On possède, littéralement, une part de chaque société cotée en bourse aux États-Unis. Les actions ne sont pas de simples petits bouts de papier.

Lorsque tu possèdes des actions, tu es propriétaire d’une partie d’une entreprise. Ces entreprises sont composées de personnes qui travaillent sans relâche pour élargir et servir leur clientèle. Elles sont en concurrence dans un environnement impitoyable qui récompense ceux qui y parviennent et rejette ceux qui n’y parviennent pas. C’est cette dynamique intense qui fait des actions et des entreprises qu’elles représentent la catégorie d’investissement la plus puissante et la plus fructueuse de l’histoire.

On dispose donc de ce merveilleux outil de création de richesse qui ne cesse de grimper, mais — et c’est là un problème majeur qui fait que de nombreuses personnes, sinon la plupart, perdent de l’argent sur le marché — c’est une course effrénée et déstabilisante. De plus, il y a ce Grand et Vilain événement. On en parlera plus tard.

Clause de non-responsabilité: comme tout ce qui figure sur ce blog, il ne s’agit que d’un partage d’idées. Tu es seul responsable de tes choix.

Notes de MP

En tant qu’investisseur suisse, tu peux remplacer la mention VTSAX (indice composée de sociétés américaines) par notre équivalent: le fameux ETF VT.

Et idem, depuis sa création, l’ETF VT (qui représente le marché d’actions mondiales) va toujours à la hausse:

Crédit photos: jlcollinsnh.com